Открытие счета

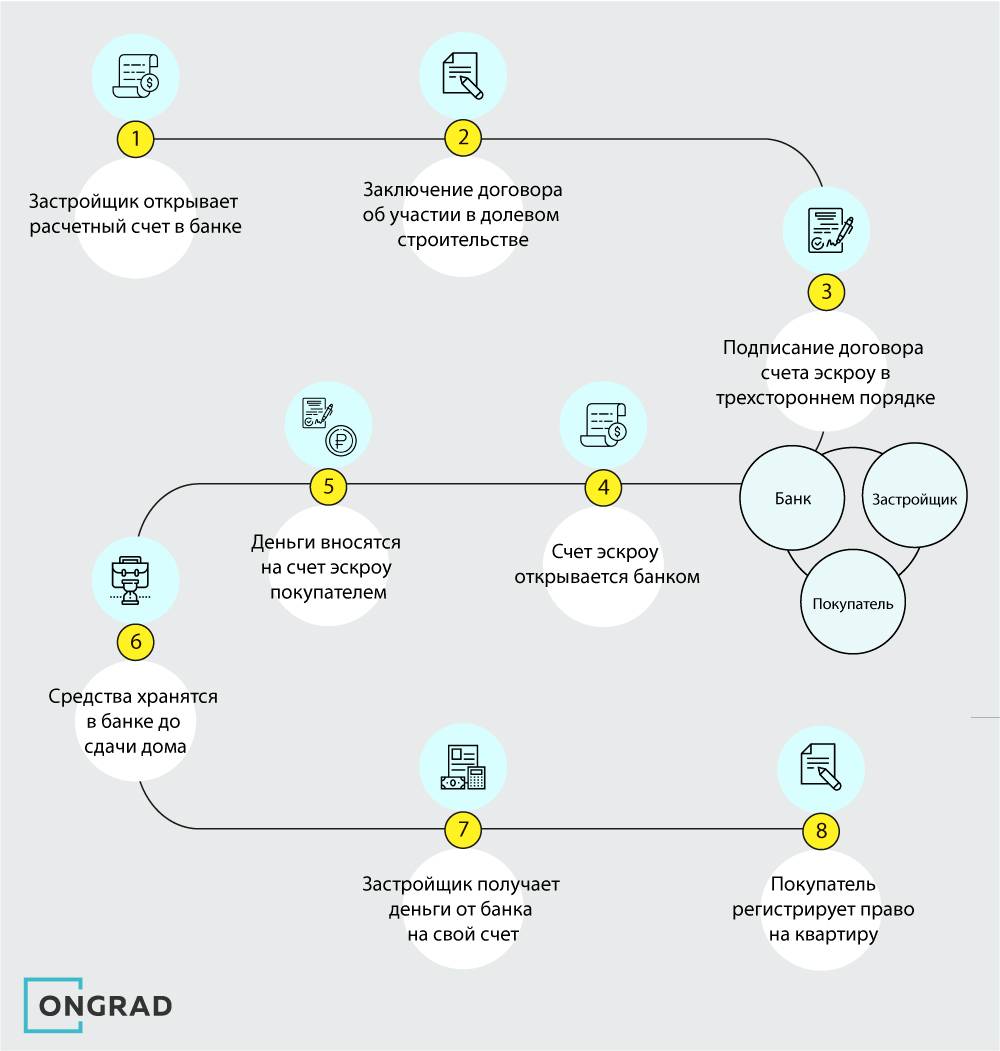

Счет открывается только при составлении трехстороннего договора.

- От юридического лица необходимо нотариально заверенные копии устава или учредительного договора, документ, подтверждающий полномочия, а также информацию о финансовом состоянии компании.

- От физического лица — паспорт.

Сколько стоит открыть эскроу счет:

Согласно ДДУ счет бесплатный. Для приобретения недвижимости на вторичном рынке — не менее 3-5 тысяч рублей.

Как открыть счет при покупке квартиры в ипотеку

Необходимые документы для открытия счета — паспорт и оригинал ДДУ, который заранее был зарегистрирован в Росреестре. Для открытия счета необходимо заключить договор с застройщиком и банком. Далее банк, в которым была оформлена ипотека, переводит средства на счет. Только после ввода в эксплуатацию нового здания, банк переведет средства застройщику.

В каком банке можно открыть эскроу счет

Список банков обновляется каждый месяц. Для получения более точной информации следует перейти на сайт Банка России. На 1 июля 2020 года в списке 94 банка.

Как работает эскроу счет в сбербанке:

- Покупатель переводит финансовые средства на счет. Сбербанк «замораживает» деньги на время строительства.

- После ввода в эксплуатацию нового здания средства уходят застройщику.

Открыть эскроу счет в сбербанке онлайн инструкция:

- Застройщик, с помощью СберAPI или СберБизнес, формирует договор, который подписывается цифровой подписью.

- Покупатель недвижимости используя приложение Сбербанк онлайн соглашается с условиями договора.

- Банк запускает работу счета.

Эскроу счет дом рф пошаговый процесс:

- Оставьте заявку на сайте, заполните документы в банке и ваш счёт готов к пополнению.

- Пополнить счет можно в отделении банка, через интернет‑банк или в мобильном приложении банка.

- Когда приобретаемое вами жильё введено в эксплуатацию и средства переведены застройщику, счёт будет закрыт.

Порядок открытия счета в ВТБ. Открыть депозит довольно просто. Со стороны вкладчика необходимо предъявить паспорт и оригинал договора ДДУ. Можно обратиться в отделение банка лично или через представителя, действующего на основании нотариально заверенной доверенности.

Как открыть эскроу счет в банке «Открытие»:

Необходимо обратиться в банк с просьбой открыть счет. Затем между банком, застройщиком и вами заключается трехстороннее соглашение. Перевести деньги в банк можно сразу после подписания договора, но не позднее чем через три месяца с даты открытия привязанного счета. Банк «заморозит» средства до завершения строительства.

Как открыть эскроу счет в Альфа банке:

- Оставьте заявку.

- Ознакомьтесь с договором и внесите необходимые условия.

- Согласуйте договор с каждой из сторон.

- Банк открывает счет.

- Перечислите средства на счет.

- Банк «замораживает» средства.

- Ожидайте, пока вторая сторона выполнит условия договора.

Эскроу агенты — кто это?

Эскроу агент — это независимая сторона, которая выступает в качестве гаранта сделки. До вступления закона о финансовых сделках в силу — в качестве агента может выступать только банк.

Кому принадлежат деньги на счете эскроу

Деньги принадлежат покупателю до выполнения второй стороной условий договора. После этого финансовые средства будут принадлежать застройщику.

Начисление процентов по эскроу счетам

находится в разработке. После вступления в силу закона будет возможно получение процентов от банка. Процентная ставка будет равна среднерыночной, примерное 5% в год.

Особенности использования эскроу счета застройщиком

Не все компании застройщиков имеют возможность работать данным финансовым инструментом. Для это требуется выполнить ряд условий:

- Опыт работы — от 3 лет.

- Сданное жилье — от 10 тысяч м².

- Не более 10% трат на административные расходы от общей суммы.

Можно ли вывести деньги с эскроу счета в любой момент

Нет, снять средства можно только при расторжении договора или при невыполнении второй стороной условий. Снять средства со счета можно только после его закрытия. В соответствии со статьей 860.10 ГК РФ банк закрывает счет по истечении срока действия или расторжению договора привязки по иным причинам. Другие основания приведены в статье 15.5.

Ответы на вопросы читателей

Термин «эскроу» пришел в русский язык из английского (escrow – «условный», в бизнес-терминологии – «условное депонирование»). Означает внесение денег на хранение для третьего лица с предоставлением ему доступа только при выполнении определенных условий. Ударение в русском слове, как и в английском, ставится на предпоследний слог: «эскрОу».

Эскроу-счета для дольщиков застройщик может открыть только в том банке, который предоставит кредит на строительство. Соответственно, строительная компания будет гарантированно располагать необходимыми для возведения дома средствами. Да, они недешевые, но застройщик уже не так зависит от продаж квартир, может выстраивать более долгосрочную маркетинговую кампанию таких продаж.

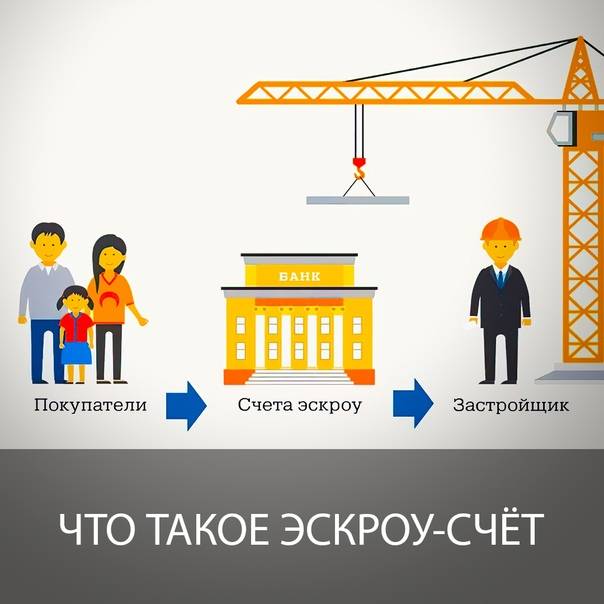

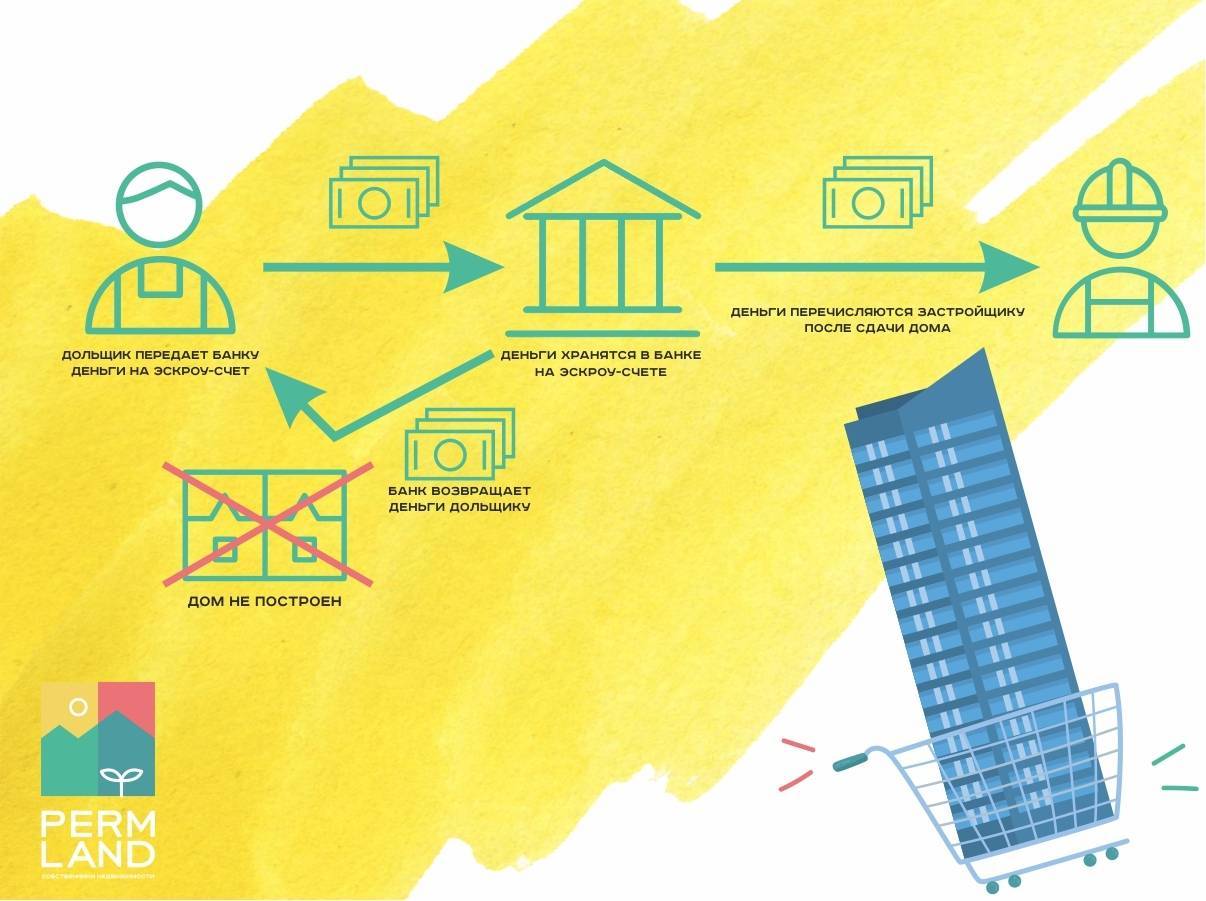

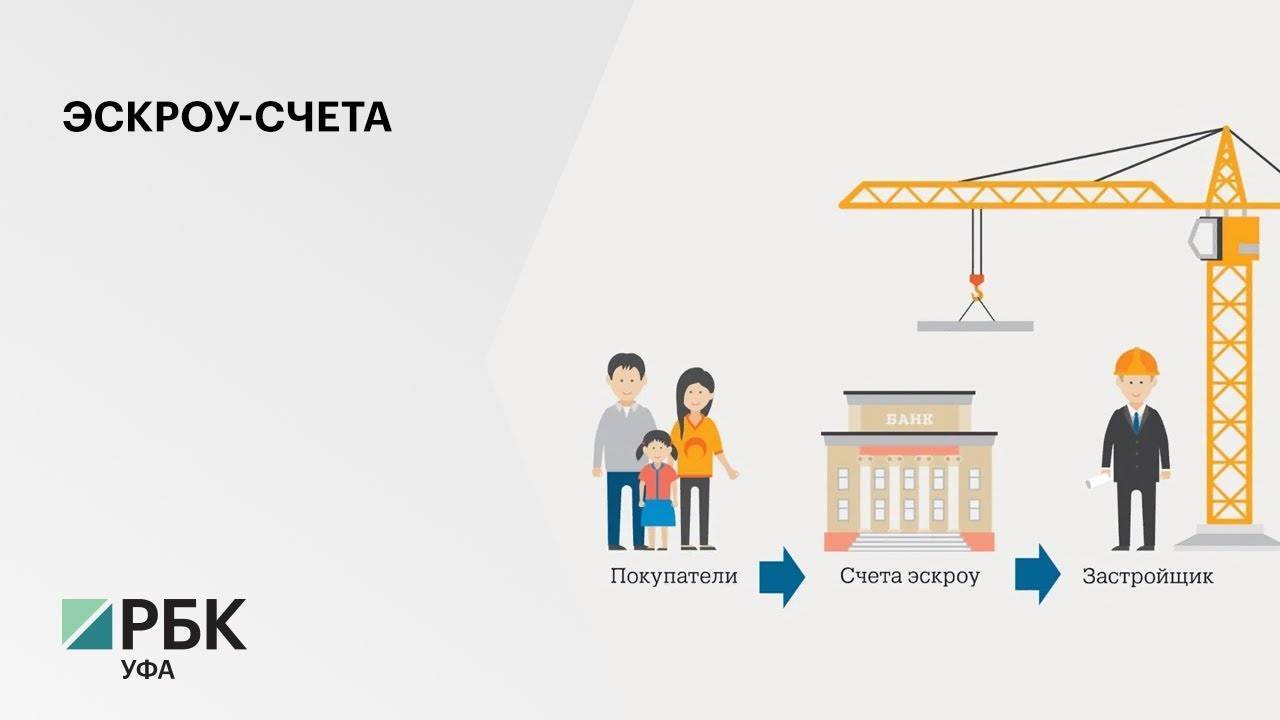

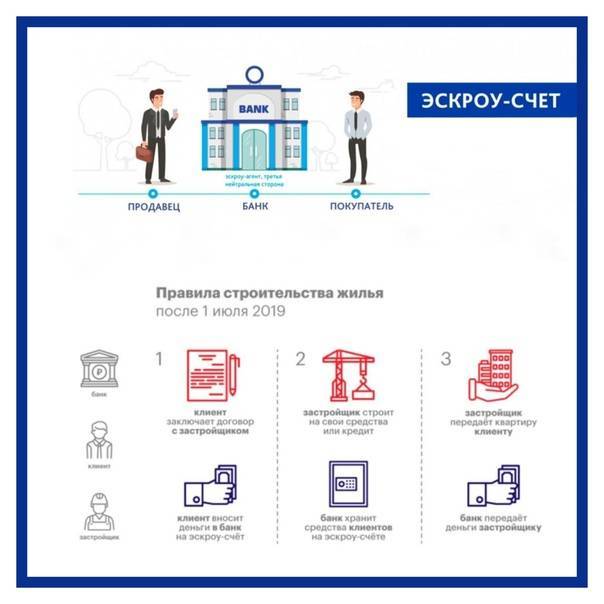

Обязательное использование эскроу-счета в долевом строительстве введено с 1 июля 2019 года. Таким образом государство защищает дольщиков от недобросовестных застройщиков и от рыночных рисков в процессе строительства. Эскроу-счет по закону о долевом строительстве – это обособленный счет, на который покупатель вносит деньги за недвижимость, а продавец получает к ним доступ только после сдачи дома в эксплуатацию. Гарантом сделки является банк. При этом деньги на счету блокированы и для покупателя – он не может их забрать, не расторгнув договор долевого участия. Эскроу-счет в данном случае – инструмент, обеспечивающий выполнение сторонами договора их обязательств.

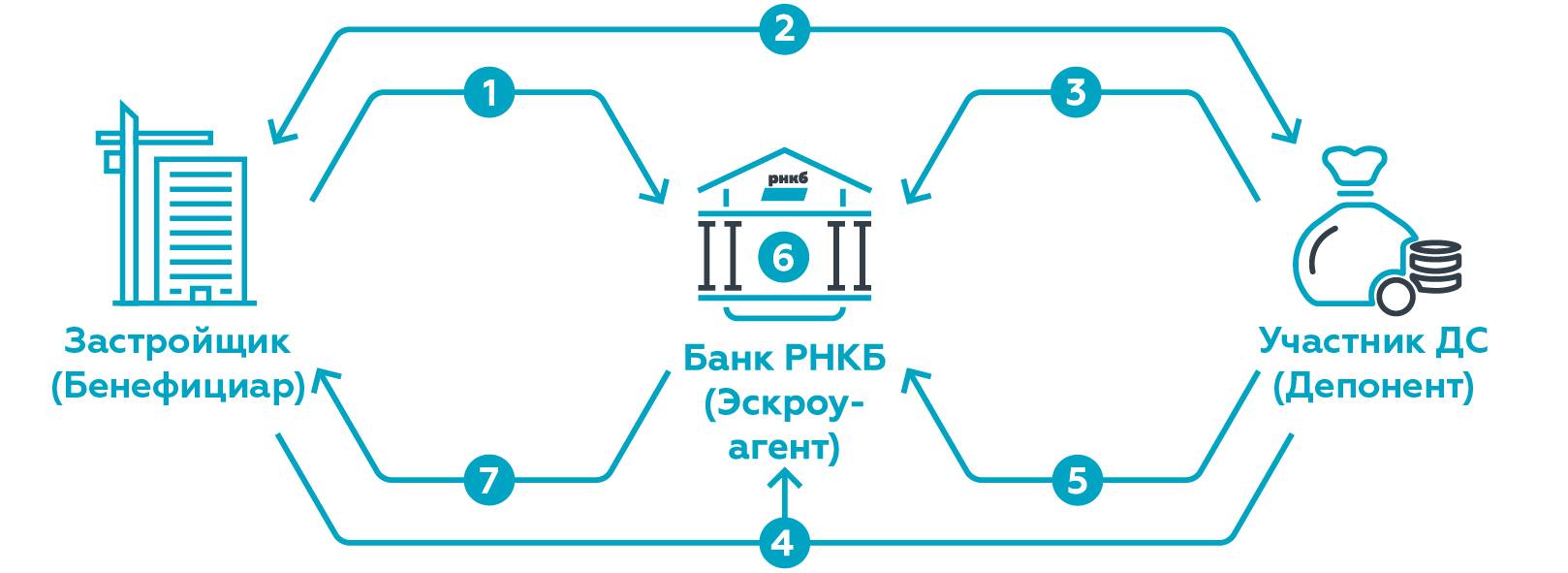

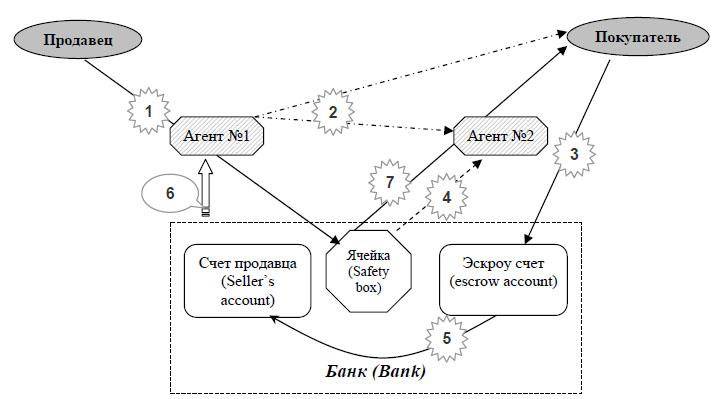

В сделке с использованием счета эскроу участвуют три стороны: продавец, покупатель и банк, гарантирующий выполнение условий сделки. Этот банк и является эскроу-агентом. Формально он не имеет собственного интереса в сделке, его услуги оплачиваются не из средств, внесенных на счет эскроу. В то же время объективно банк – главный выгодоприобретатель новой системы. Он получает в свое распоряжение бесплатные деньги дольщиков (на них не начисляются проценты), берет плату с застройщика за использование счета эскроу, а также получает с застройщика проценты за пользование кредитом, выданным под залог средств, размещенных на счету эскроу.

Нет, для открытия эскроу-счета обязательно личное присутствие в банке.

Закон №214-ФЗ позволяет работать без использования эскроу-счетов тем застройщикам, которые начали возводить объекты до начала действия поправок в закон о долевом строительстве (до 1.07.2019). Правда, при этом здание должно быть построено минимум на одну треть, а с дольщиков собрано как минимум 10% необходимых средств. Некоторые застройщики пользуются этой нормой и «продают» еще не построенные квартиры аффилированным компаниям, чтобы набрать те самые 10% средств. Затем квартиры переоформляются на новых покупателей по переуступке прав. Такая схема незаконна, но для ее выявления необходима проверка по инициативе прокуратуры. Понятно, что без конкретного сигнала от кого-либо из участников сделки прокуратура работать по объекту не будет. А участникам сигнализировать невыгодно, поскольку использование эскроу-счета вызывает удорожание квадратных метров.

Если же речь идет о продаже недвижимости либо других товаров и услуг, то использование счета эскроу – дело добровольное.

Использование счета эскроу приводит к повышению цены на квартиру, поскольку застройщику нужно компенсировать банковские проценты за пользование кредитом на строительство, а также процент за пользование собственно счетом эскроу.

Эскроу-сервисы используются в интернет-торговле, это цифровой аналог банковских эскроу-счетов. Существуют специальные сервисы, которые принимают от покупателя деньги на хранение и выдают продавцу только после получения покупателем товара. Например, на Западе сервис escrow.com защищает от мошенничества при сделках, совершаемых на сайтах типа eBay или FedEx. В России применяются такие эскроу-сервисы как CashPass или SafeCrow. Собственные и партнерские эскроу-сервисы используются на сайтах бесплатных объявлений – Авито и др.

С формальной точки зрения ни сам процесс открытия счета эскроу для юрлица, ни формат его обслуживания ничем не отличаются от аналогичных действий для физических лиц. Есть лишь один нюанс: организации не подпадают под действие закона о страховании вкладов. Так что в случае банкротства банка, где открыт счет эскроу, страховое возмещение юрлицу выплачено не будет. Однако организация может застраховать свои деньги самостоятельно в любой страховой компании.

Открытие счета

Счет открывается только при составлении трехстороннего договора.

- От юридического лица необходимо нотариально заверенные копии устава или учредительного договора, документ, подтверждающий полномочия, а также информацию о финансовом состоянии компании.

- От физического лица — паспорт.

Сколько стоит открыть эскроу счет:

Согласно ДДУ счет бесплатный. Для приобретения недвижимости на вторичном рынке — не менее 3-5 тысяч рублей.

Как открыть счет при покупке квартиры в ипотеку

Необходимые документы для открытия счета — паспорт и оригинал ДДУ, который заранее был зарегистрирован в Росреестре. Для открытия счета необходимо заключить договор с застройщиком и банком. Далее банк, в которым была оформлена ипотека, переводит средства на счет. Только после ввода в эксплуатацию нового здания, банк переведет средства застройщику.

В каком банке можно открыть эскроу счет

Список банков обновляется каждый месяц. Для получения более точной информации следует перейти на сайт Банка России. На 1 июля 2020 года в списке 94 банка.

Как работает эскроу счет в сбербанке:

- Покупатель переводит финансовые средства на счет. Сбербанк «замораживает» деньги на время строительства.

- После ввода в эксплуатацию нового здания средства уходят застройщику.

Открыть эскроу счет в сбербанке онлайн инструкция:

- Застройщик, с помощью СберAPI или СберБизнес, формирует договор, который подписывается цифровой подписью.

- Покупатель недвижимости используя приложение Сбербанк онлайн соглашается с условиями договора.

- Банк запускает работу счета.

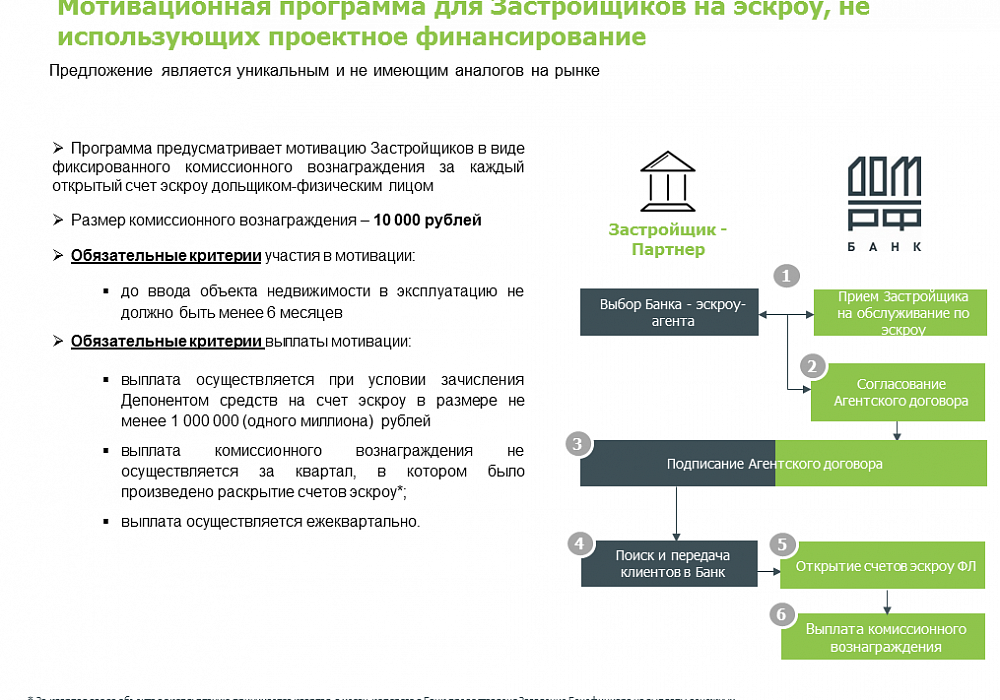

Эскроу счет дом рф пошаговый процесс:

- Оставьте заявку на сайте, заполните документы в банке и ваш счёт готов к пополнению.

- Пополнить счет можно в отделении банка, через интернет‑банк или в мобильном приложении банка.

- Когда приобретаемое вами жильё введено в эксплуатацию и средства переведены застройщику, счёт будет закрыт.

Порядок открытия счета в ВТБ. Открыть депозит довольно просто. Со стороны вкладчика необходимо предъявить паспорт и оригинал договора ДДУ. Можно обратиться в отделение банка лично или через представителя, действующего на основании нотариально заверенной доверенности.

Как открыть эскроу счет в банке «Открытие»:

Необходимо обратиться в банк с просьбой открыть счет. Затем между банком, застройщиком и вами заключается трехстороннее соглашение. Перевести деньги в банк можно сразу после подписания договора, но не позднее чем через три месяца с даты открытия привязанного счета. Банк «заморозит» средства до завершения строительства.

Как открыть эскроу счет в Альфа банке:

- Оставьте заявку.

- Ознакомьтесь с договором и внесите необходимые условия.

- Согласуйте договор с каждой из сторон.

- Банк открывает счет.

- Перечислите средства на счет.

- Банк «замораживает» средства.

- Ожидайте, пока вторая сторона выполнит условия договора.

Эскроу агенты — кто это?

Эскроу агент — это независимая сторона, которая выступает в качестве гаранта сделки. До вступления закона о финансовых сделках в силу — в качестве агента может выступать только банк.

Кому принадлежат деньги на счете эскроу

Деньги принадлежат покупателю до выполнения второй стороной условий договора. После этого финансовые средства будут принадлежать застройщику.

Начисление процентов по эскроу счетам

находится в разработке. После вступления в силу закона будет возможно получение процентов от банка. Процентная ставка будет равна среднерыночной, примерное 5% в год.

Особенности использования эскроу счета застройщиком

Не все компании застройщиков имеют возможность работать данным финансовым инструментом. Для это требуется выполнить ряд условий:

- Опыт работы — от 3 лет.

- Сданное жилье — от 10 тысяч м².

- Не более 10% трат на административные расходы от общей суммы.

Можно ли вывести деньги с эскроу счета в любой момент

Нет, снять средства можно только при расторжении договора или при невыполнении второй стороной условий. Снять средства со счета можно только после его закрытия. В соответствии со статьей 860.10 ГК РФ банк закрывает счет по истечении срока действия или расторжению договора привязки по иным причинам. Другие основания приведены в статье 15.5.

Новые препятствия для девелоперов

По словам главного финансового директора Группы «Эталон» Кирилла Багаченко, в глобальной мировой практике механизм депонирования полной стоимости жилья на счетах эскроу вплоть до окончания строительства практически не применяется. Как правило, застройщик получает их траншами по мере прохождения значимых стадий строительства. Если монолитный каркас уже есть, имеет ли смысл чрезмерно страховать клиента, храня все его деньги на спецсчете? Ведь из-за этого растут издержки застройщика и себестоимость строительства – а значит, и цены на квартиры, говорит эксперт.

Также, по словам Багаченко, девелоперы до конца не знают, как взаимодействовать с банковским обществом. Всё ещё не известно, во сколько будут обходиться деньги, привлекаемые застройщиками в виде кредитов для ведения строительства.

Судя по имеющейся информации, необходимо убеждать Центральный Банк РФ (далее-регулятор) смягчать условия для застройщиков, поскольку мы говорим, что банки могут бесплатно пользоваться средствами на эскроу-счетах. Но это не совсем так: есть отчисления в АСВ, операционные издержки, и деньги будут эффективно обходиться примерно в 1,8-2%. Следовательно, сложно будет выдавать их менее чем под 4-4,5%. Багаченко надеется, что регулятор сможет каким-то образом добиться снижения ставок.

Что сделали для защиты прав дольщиков?

Для защиты прав обманутых дольщиков был принят Федеральный закон от 29 июля 2017 г. № 218-ФЗ «О публично-правовой компании по защите прав граждан – участников долевого строительства при несостоятельности (банкротстве) застройщиков и о внесении изменений в отдельные законодательные акты Российской Федерации». В соответствии с этим законом с 1 января 2017 г. в России стала осуществлять деятельность публично-правовая компания «Фонд защиты прав граждан – участников долевого строительства». Одной из ее задач является возмещение ущерба при неисполнении застройщиками своих обязательств перед дольщиками. Фонд формируется из обязательных страховых отчислений застройщиков, и за время функционирования он показал свою эффективность.

Однако этих мер для защиты прав граждан оказалось недостаточно, так как по-прежнему отсутствовал контроль за использованием денежных средств застройщиками. Поэтому правительство решило отказаться от долевого строительства в пользу проектного финансирования. На него застройщики перейдут с 1 июля 2019 г.А для того чтобы покупатели недвижимости и застройщики могли взаимодействовать по новым правилам, были внесены изменения в Гражданский кодекс РФ и Федеральный закон от 30 декабря 2004 г. № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации».

Как эскроу-счета защитят дольщиков

Т.к участились случаи, когда строительные компании обманывают дольщиков, в 2019 году законодательно был принят новый порядок финансирования жилищного строительства. Теперь при покупке квартиры в новостройке дольщик платит не застройщику, а кладет деньги на эскроу-счет в уполномоченном банке. Снять эти деньги застройщик сможет после завершения строительных работ, когда дольщик станет собственником недвижимости.

В этом случае заключается трехсторонний договор с покупателем, застройщиком и банком. Кредит на строительство строительная компания берет в этом же банке, поэтому для физических лиц покупателей в основном счета открываются бесплатно. Если у компании достаточно собственных средств, чтобы строить жилье – ДДУ заключается по старой схеме без применения эскроу-счетов. В целом, риски дольщика без эскроу-счета гораздо выше, чем с ним.

Застройщик заинтересован быстрее сдать объект, чтобы получить деньги дольщика со счета.

Эскроу-счета таким образом ускоряют процесс строительства.

Основные риски при покупке квартиры в новостройке через эскроу-счет

Главной причиной покупки жилья от застройщика являются более выгодные цены за квадратный метр, чем на вторичном рынке и возможность приобрести современное жилье. Но такое решение влечет за собой и большие риски дольщика. Основные из них:

Банкротство застройщика.

Формально в случае банкротства застройщика, дольщик получит деньги со своего эскроу-счета, т.к. застройщик не сможет воспользоваться ими не завершив стройку

Но деньги за это время обесценятся, даже если мы не берем во внимание ипотечные деньги, которые «стоят» дороже. Следовательно, за эту сумму на рынке уже невозможно будет купить похожее жилье

Обсуждается инициатива начисления ежегодного банковского процента на эксроу-счет дольщика, что логично. Но пока закон не принят.

Срыв сроков.

Застройщик вправе переносить сроки сдачи, но согласно закона в этом случае он должен выплачивать дольщикам сумму за каждый день просрочки. Для семей, которые остро нуждаются в жилье, задержка сдачи дома будет критична.

Банкротство банка.

Стоит отметить, что покупатель не может выбрать банк во время покупки через эскроу-счет. Застройщик в случае отзыва лицензии у банка найдет другой уполномоченный банк. Но в такой ситуации риску подвержены покупатели квартиры, стоимость которой превышает 10 млн.руб. Т.к. агентство по страхованию вкладов сможет вернуть только сумму не больше указанной. В основном это может коснуться желающих приобрести сразу несколько квартир, элитное жилье, а также при покупке новостроек в Москве и Санкт-Петербурге.

Деньги со счета могут списать приставы

Приставы могут списать деньги с эксроу-счета дольщика на основании исполнительного листа. В таком случае дольщик окажется лицом, которое не исполнило свои обязательства по ДДУ. Квартиру в данной ситуации получить не выйдет.

Увеличение стоимости квартиры.

Застройщик указывает в договоре стоимость квадратного метра, но площадь квартиры иногда меняется в ходе строительства, особенно на верхних этажах. Дольщику в этом случае придется доплачивать.

Невозможность оценить внешний вид квартиры до сдачи в эксплуатацию.

Например, вместо качественной отделки в квартире может быть отделка из дешевых материалов, которую придется переделывать.

Возврат только части кредита.

Если расторгается ДДУ при ипотечном займе, то возвращается только тело кредита, без возврата процентов. А они в свою очередь в первое время обслуживания кредита составляют существенную долю выплат.

Новые препятствия для девелоперов

По словам главного финансового директора Группы «Эталон» Кирилла Багаченко, в глобальной мировой практике механизм депонирования полной стоимости жилья на счетах эскроу вплоть до окончания строительства практически не применяется. Как правило, застройщик получает их траншами по мере прохождения значимых стадий строительства. Если монолитный каркас уже есть, имеет ли смысл чрезмерно страховать клиента, храня все его деньги на спецсчете? Ведь из-за этого растут издержки застройщика и себестоимость строительства – а значит, и цены на квартиры, говорит эксперт.

Также, по словам Багаченко, девелоперы до конца не знают, как взаимодействовать с банковским обществом. Всё ещё не известно, во сколько будут обходиться деньги, привлекаемые застройщиками в виде кредитов для ведения строительства.

Судя по имеющейся информации, необходимо убеждать Центральный Банк РФ (далее-регулятор) смягчать условия для застройщиков, поскольку мы говорим, что банки могут бесплатно пользоваться средствами на эскроу-счетах. Но это не совсем так: есть отчисления в АСВ, операционные издержки, и деньги будут эффективно обходиться примерно в 1,8-2%. Следовательно, сложно будет выдавать их менее чем под 4-4,5%. Багаченко надеется, что регулятор сможет каким-то образом добиться снижения ставок.

Этапы работ по счету эскроу и их отражение в учете.

1. Открытие счета эскроу

Покупатель недвижимости предоставляет заключенный договор участия в долевом строительстве банку и открывает счет эскроу. Застройщик предоставляет в банк правоустанавливающие документы. Банк, покупатель и застройщик подписывают трехсторонний договор, в котором оговаривается срок действия счета эскроу и условия для перехода права владения счетом от покупателя к продавцу. В долевом строительстве условиями выступают: ввод дома в эксплуатацию и получение как минимум одного из участников строительства квартиру в собственность.

2. Зачисление средств

Покупатель недвижимости вносит на счет эскроу денежную сумму, которую должен передать застройщику после заключения сделки купли-продажи.

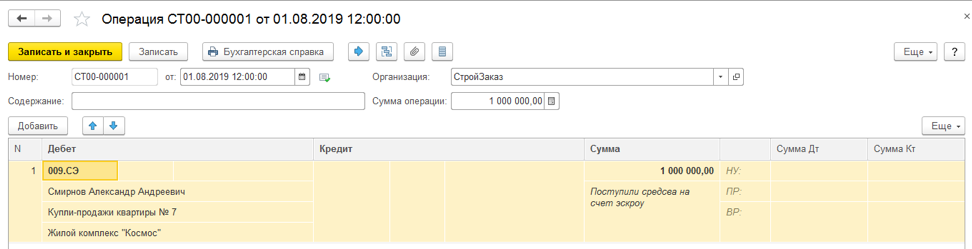

Продемонстрируем, как в программе БИТ.СТРОИТЕЛЬСТВО отразить данные операции.

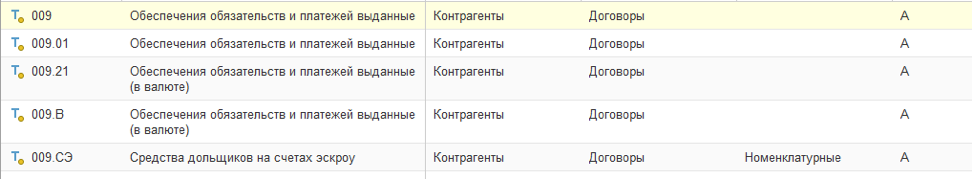

В бухгалтерском учете отражаем эту информацию на забалансовом счете 009

Дт 009.СЭ «Средства дольщиков на счетах эскроу».

Для более точного учета в программе БИТ.СТРОИТЕЛЬСТВО добавлен субсчет 009.СЭ.

3. Сделка

Продавец и покупатель без участия банка осуществляют намеченную сделку купли-продажи.

Данная операция в бухгалтерском учете не отражается.

6. Передача документов

Застройщик предоставляет в банк акт выполненных работ и документы на ввод дома в эксплуатацию, которые подтверждают наступление условий по договору.

7. Передача квартиры дольщику

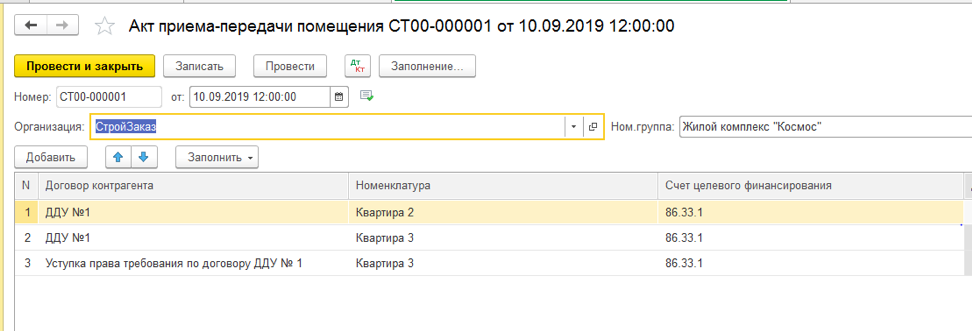

Передача квартир отражается документами «Разрешение на ввод объекта в эксплуатацию» и «Акт приема-передачи помещения».

8. Выручка от продажи квартиры

Выручка от продажи квартиры — это разница между ценой договора и стоимостью строительства.

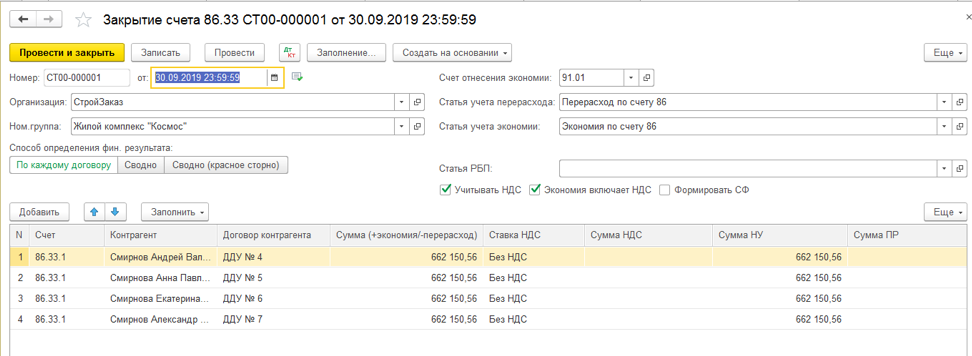

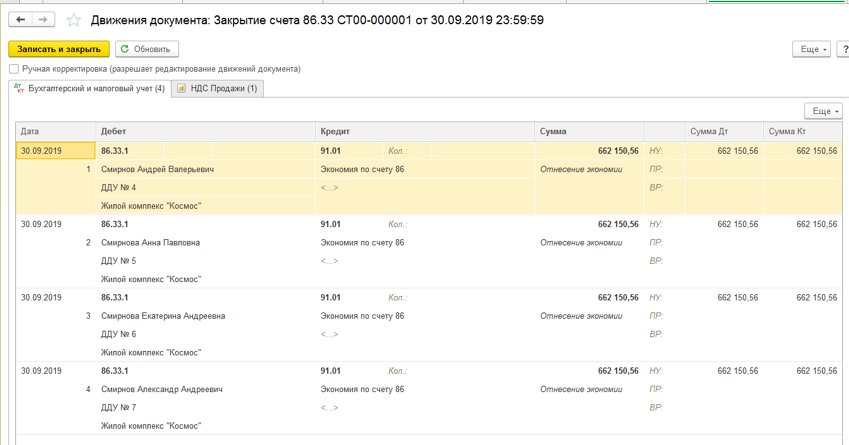

Выручка от продажи отражается документом «Закрытие счета 86.33»

9. Наступление права пользования счетом

Банк проверяет предоставленные документы. Если с ними все в порядке, переводит право пользования счетом эскроу от покупателя к продавцу.

12. Остаток средств

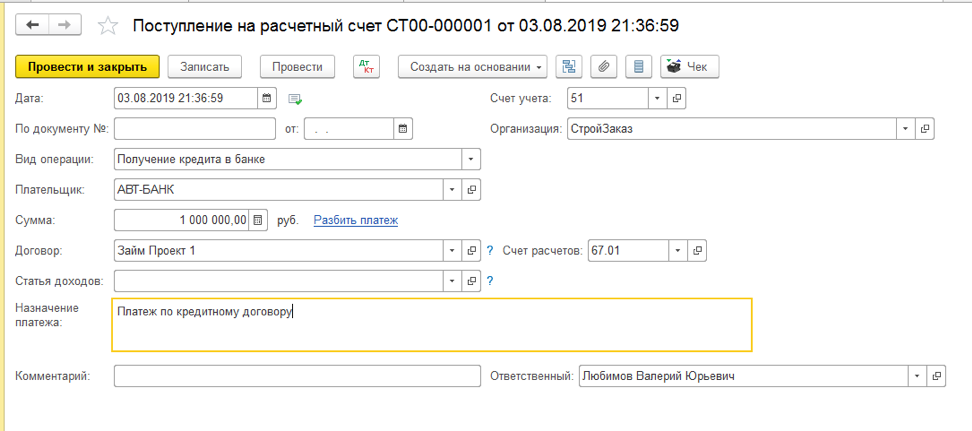

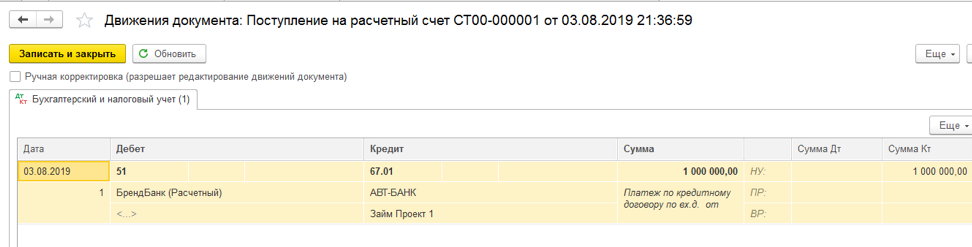

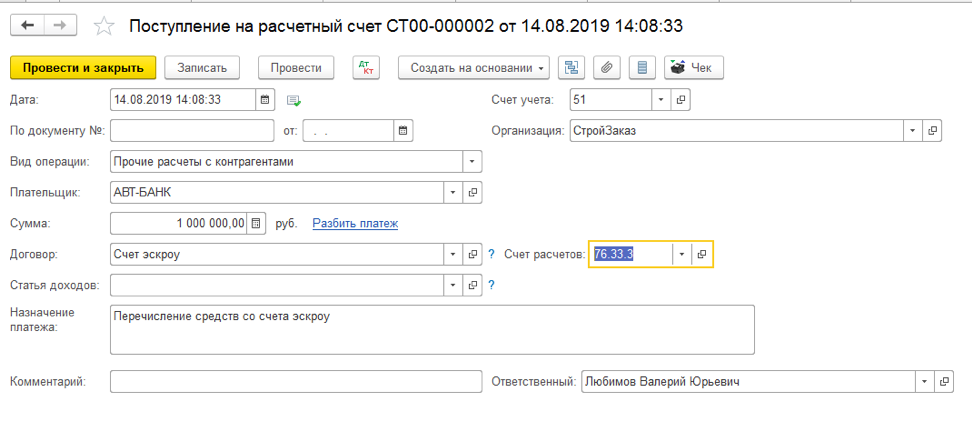

Остаток средств со счета-эскроу поступил на расчетный счет Дт. 51 Кт. 76.33.3 (76.33.4) «Расчеты с дольщиками (инвесторами) по средствам на финансирование строительства».

Представленные методы ведения бухгалтерских операций, реализованы в специализированной программе БИТ.СТРОИТЕЛЬСТВО/Заказчик.

Основные возможности программы:

- Учет помещений и площадей инвестиционных объектов

- Учет договоров инвестирования и долевого участия

- Учет с применением счетов эскроу

- Учет содержания заказчика-застройщика

- Организация синтетического учета затрат на строительство, готовых объектов и расчетов с инвесторами и дольщиками

- Раздельный учет НДС по строительству инвестиционных объектов

- Распределение общих затрат по объектам

Как автоматизировать бизнес-процессы компании-застройщика? Примеры внедрения и интеграции от экспертов компании “Первый Бит”:

Остались вопросы по программе? Получите бесплатную консультацию у специалистов в Вашем городе.

Что это такое SLA Исполнительный лист на вашего сотрудника

Как эскроу-счета защитят дольщиков

Т.к участились случаи, когда строительные компании обманывают дольщиков, в 2019 году законодательно был принят новый порядок финансирования жилищного строительства. Теперь при покупке квартиры в новостройке дольщик платит не застройщику, а кладет деньги на эскроу-счет в уполномоченном банке. Снять эти деньги застройщик сможет после завершения строительных работ, когда дольщик станет собственником недвижимости.

В этом случае заключается трехсторонний договор с покупателем, застройщиком и банком. Кредит на строительство строительная компания берет в этом же банке, поэтому для физических лиц покупателей в основном счета открываются бесплатно. Если у компании достаточно собственных средств, чтобы строить жилье – ДДУ заключается по старой схеме без применения эскроу-счетов. В целом, риски дольщика без эскроу-счета гораздо выше, чем с ним.

Застройщик заинтересован быстрее сдать объект, чтобы получить деньги дольщика со счета.

Эскроу-счета таким образом ускоряют процесс строительства.

Риски при переуступке права собственности

Можно заключить договора о переуступке прав как со строительной компанией, так и с дольщиками, которые имеют соответствующие права на строящуюся недвижимость. Ранее мы уже рассказывали подробно про все тонкости переуступки.

Первоначальный покупатель не несет перед вторым покупателем ответственность за промахи застройщика. Если строительные работы выполнены плохо, или объект сдается намного позже оговоренного срока, продавцу нельзя предъявить претензии, но их можно адресовать компании-застройщику. Права требования на объект могут быть только при наличии ДДУ. Если права приобретены в соответствии с другим документом, то совершение цессии не представляется возможным. Тогда при невыполнении условий по договору права аннулируются как и сам документ.

Еще один риск состоит в том, что долевой договор может оказаться расторгнутым между застройщиком и продавцом, тогда покупателю по закону выплачивается первоначальный размер согласно ДДУ, вместо суммы по сделке.

Часто переуступка предлагается в том случае, когда строительный объект имеет проблемы. Например, когда сроки сдачи сильно затянуты, продавец знает, что строительный объект низкого качества или в случае, когда строительная компания вот-вот станет банкротом.

Как будут работать застройщики

Перечисленные нововведения фактически ликвидируют такой способ приобретения жилья, как долевое строительство. Граждане, не получив существенную скидку после перехода на эскроу-счета, наверняка не захотят ждать несколько лет в ожидании окончания строительства, а предпочтут вложить деньги в готовые квартиры. При таком варианте и застройщику будет невыгодно возводить жилье по относительно низким ценам.

Чтобы сохранить рынок долевого жилья хотя бы в ограниченном формате, в марте 2019 года Минстрой РФ разработал комплекс критериев, при которых застройщики смогут продолжить работу на льготных условиях:

- старые правила, в том числе без использования эскроу-счетов, можно применять при фактической готовности объекта не менее 15%, если он возводится в рамках комплексного освоения территорий или по заказу местных властей;

- если возводимый объект отнесен к категории проблемных, т.е. учтен в государственных программах по защите прав дольщиков, его можно достраивать по старым правилам при готовности не менее 6%;

- можно обойтись без использования эскроу-счетов по иным видам объектов, если их готовность составляет не менее 30%;

- количество договоров, фактически заключенных на перечисленные объекты, должно составлять не менее 10% общей площади жилых и нежилых помещений МКД.

Если строительная компания заинтересована в сохранении для себя прежних условий работы, она должна за свой счет заказать экспертизу и подтвердить степень готовности. Только на основании экспертного заключения, размещенного в открытом доступе для потенциальных дольщиков, можно получить разрешение на работу без эскроу-счетов.

При рассмотрении указанных поправок, эксперты Правительства РФ привели цифры по объемам готового жилья на рынке долевого строительства – на стадии 30% готовности находится почти 80% домов. При таких условиях, почти все объекты можно спокойно достраивать и без перехода на эскроу-обслуживание.

К дополнительным требованиям, которые коснутся каждого застройщика, можно отнести:

- ужесточение требований к срокам сдачи объекта, в том числе к отдельным этапам строительства (например, при нарушении отдельных этапов, ранее оговоренных в проектной документации, дольщик сможет взыскать повышенные штрафные санкции и забрать деньги с эскроу-счета);

- для каждого застройщика сохраняется обязанность по отчислениям в компенсационный фонд (это особенно актуально для объектов, которые будут достраиваться по старым правилам);

- все средства, размещенные на эскроу-счетах, будут застрахованы государством на сумму, не превышающую 10 млн. руб. (это означает, что в случае банкротства банка дольщик сможет вернуть эту сумму без предъявления требований в арбитраж).

Откуда возьмут деньги на строительство компании, если средства с эскроу-счетов будут заблокированы? Банки, получившие аккредитацию от государства, будут осуществлять кредитование строительных компаний, заключивших договор на эскроу-обслуживание. При этом государство обещает выделение кредитов на льготных основаниях, а гарантия банку будет обеспечиваться за счет денег на эскроу-счетах. На данный момент средняя ставка по такому направлению кредитования составляет 10-13%, однако по мере увеличения продаж и поступления денег на эскроу-счета, она будет снижаться.

Застройщики, перешедшие на систему эскроу-счетов еще в прошлом году, уже смогли воспользоваться кредитованием от аккредитованных банков. Максимальный размер кредита составил 1.2 млрд.руб. Именно такую сумму получил один из застройщиков в Сбербанке под гарантию эскроу-обслуживания. Главной проблемой эскроу-счетов является отсутствие индексации или начисления процентов на вложенные деньги, поэтому дольщик и застройщик могут получить только ту сумму, что была указана в договоре.

https://youtube.com/watch?v=a864fPc8LhI

Риски при переуступке права собственности

Можно заключить договора о переуступке прав как со строительной компанией, так и с дольщиками, которые имеют соответствующие права на строящуюся недвижимость. Ранее мы уже рассказывали подробно про все тонкости переуступки.

Первоначальный покупатель не несет перед вторым покупателем ответственность за промахи застройщика. Если строительные работы выполнены плохо, или объект сдается намного позже оговоренного срока, продавцу нельзя предъявить претензии, но их можно адресовать компании-застройщику. Права требования на объект могут быть только при наличии ДДУ. Если права приобретены в соответствии с другим документом, то совершение цессии не представляется возможным. Тогда при невыполнении условий по договору права аннулируются как и сам документ.

Еще один риск состоит в том, что долевой договор может оказаться расторгнутым между застройщиком и продавцом, тогда покупателю по закону выплачивается первоначальный размер согласно ДДУ, вместо суммы по сделке.

Часто переуступка предлагается в том случае, когда строительный объект имеет проблемы. Например, когда сроки сдачи сильно затянуты, продавец знает, что строительный объект низкого качества или в случае, когда строительная компания вот-вот станет банкротом.

Как будет развиваться рынок долевого строительства?

Пока не видно всей картины регулирования отношений банка, застройщика и гражданина-дольщика, а потому некоторые важные вопросы остаются открытыми. Потребуется настройка банков на реализацию нового сложного банковского продукта: ипотечное кредитование дольщика, хранение денежных средств гражданина на счете эскроу, открытие и ведение счета застройщика, целевое кредитование застройщика.

Возможна консолидация застройщиков путем реорганизации в результате установления новых требований и уход с рынка строительных компаний, не интегрированных с банковскими структурами. Недостаточность собственных средств у застройщиков, их несоответствие требованиям уполномоченных банков, контроль банками целевого расходования средств – возможные риски использования нового механизма финансирования строительства.

Преимущества появятся у банков. Они смогут предоставить гражданам ипотечный кредит и разместить эти средства на счетах эскроу. Денежные средства участников долевого строительства, «замороженные» на счетах эскроу, будут являться долгосрочной пассивной базой банков и использоваться для проведения активных текущих операций. Это положительно отразится на стоимости целевого кредита для застройщика. Также положительным моментом будет являться залог объекта недвижимости у банка как обеспечение исполнения обязательства.

Выводы и итоги

Эскроу-счета в российской экономике покажут свои преимущества не хуже, чем в экономиках других стран, где этот инструмент используется дольше, чем в Российской Федерации. Даже после перехода рынка строительства на новые правила покупателям жилья не следует терять бдительность. Существуют определенные риски. Они связаны с различными факторами, в том числе с отзывом лицензии у банка, процедурой взыскания неисполненных обязательств участников перед другими лицами. Перед заключением договора желательно проконсультироваться с практикующим юристом.

Если у Вас остались вопросы – обратитесь к нашему юристу

Спасибо за внимание