Продажа новостроек с 2019 года: проектное финансирование и эскроу счета

Как было сказано выше, теперь единственным форматом гарантии для застройщиков станет использование эскроу-счетов. Что это такое?

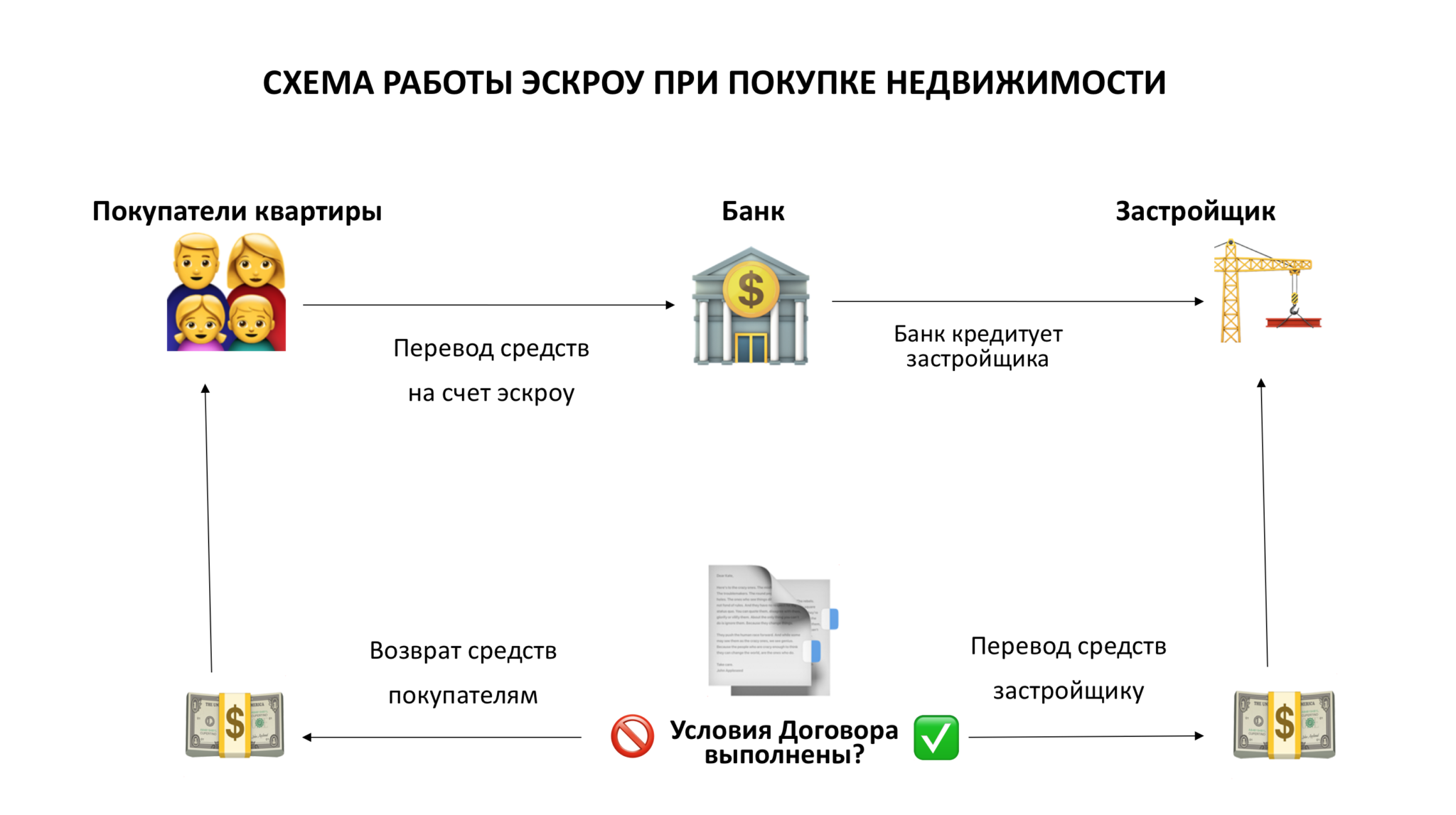

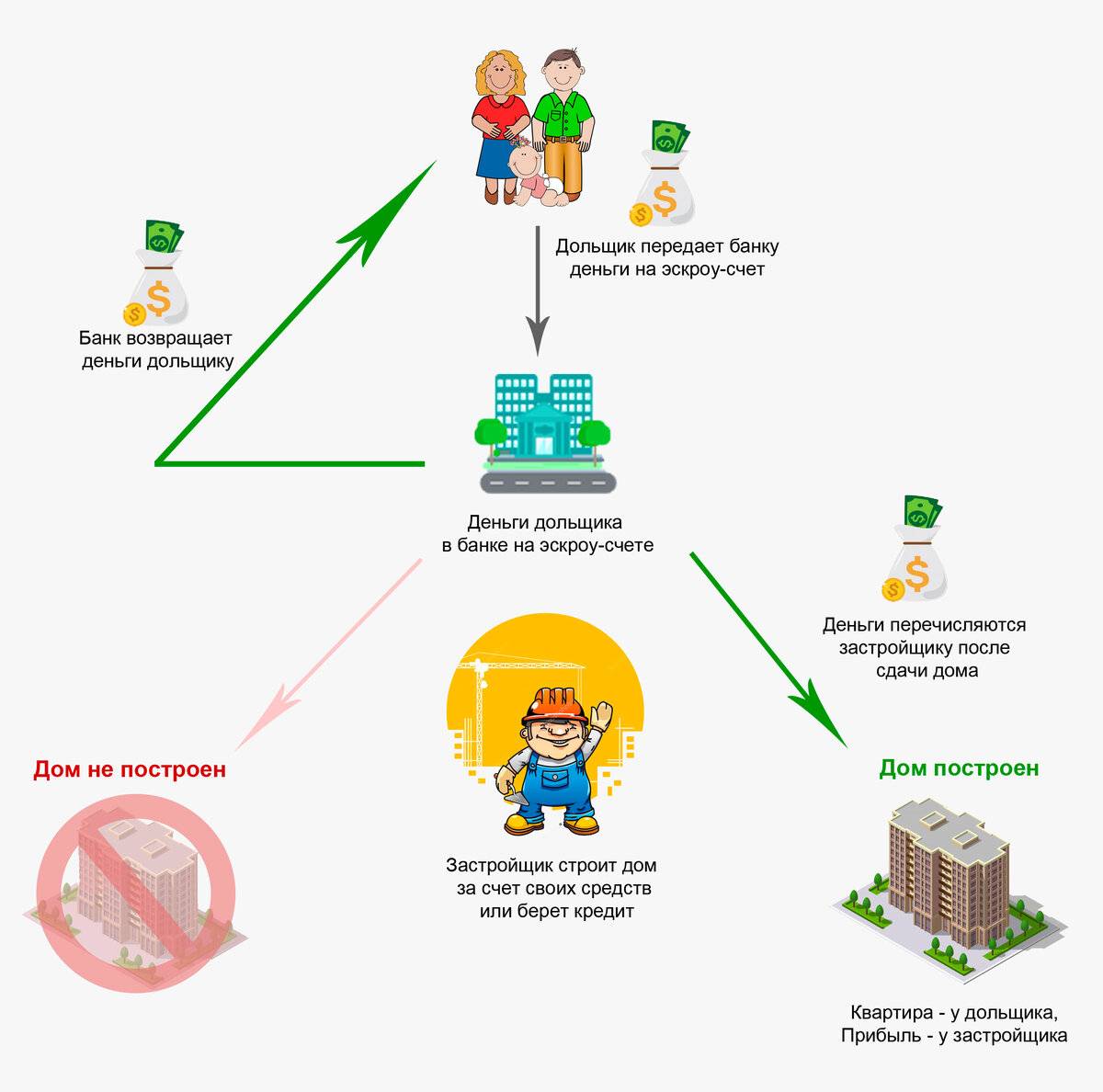

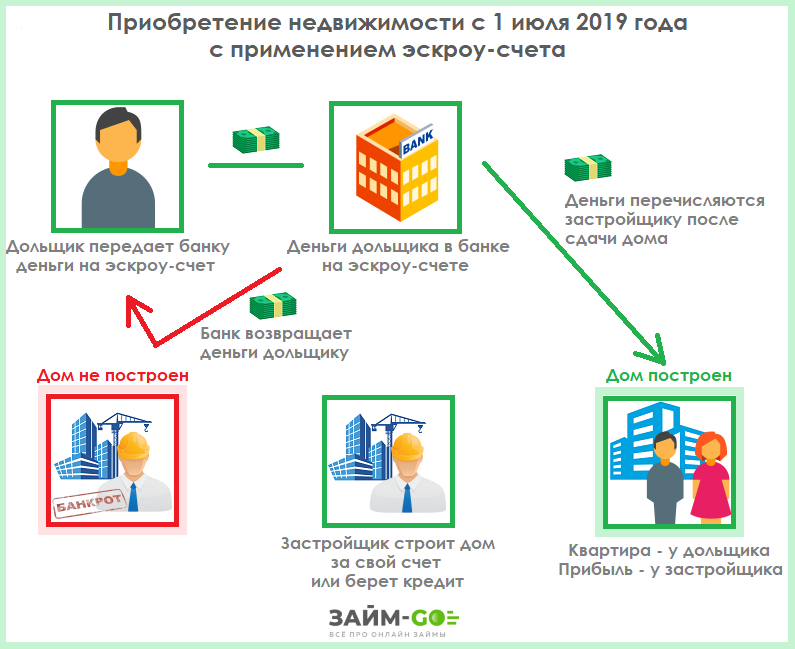

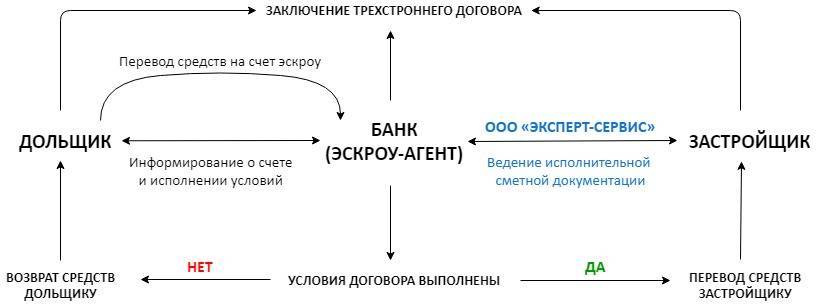

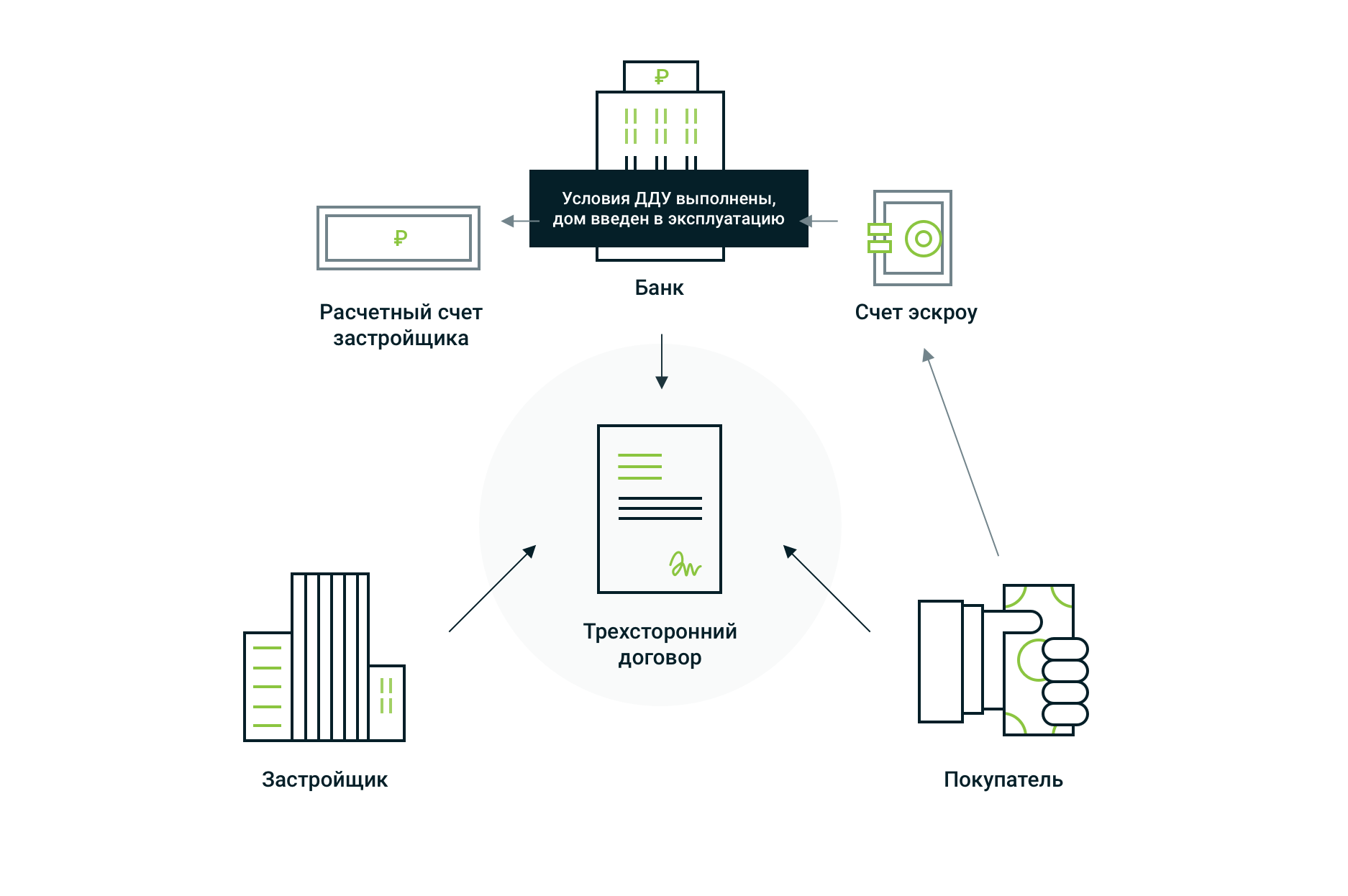

По сути, это счет в банке, на котором хранятся деньги покупателя, пока строится дом. Договор на открытие счета заполняется тремя сторонами: покупателем, застройщиком и банком. Покупатель в данном договоре именуется депонентом.

Очевидно, что данная схема позволит еще больше защитить покупателей новостроек и дает им больше гарантий, что дом будет достроен и сдан. Как только деньги внесены на экскроу-счет, ни депонент, ни застройщик не могут распоряжаться ими, а банк выступает гарантом выполнения заключенного договора. Деньги на счет застройщика переводятся лишь после того, как он выполнил все свои обязательства.

В чем отличие эскроу от проектного финансирования?

Проектное финансирование и эскроу-счета — это очень похожие схемы: девелопер в любом случает получит свои деньги от покупателей, только по окончании строительства, а финансирование будет происходить через банк.

Разница между этими понятиями лишь в периоде реализации проектов: проектное финансирование разрешает продажу лишь готового жилья, а схема с участием банков и эскроу позволяют реализовать дома и квартиры еще на этапе строительства.

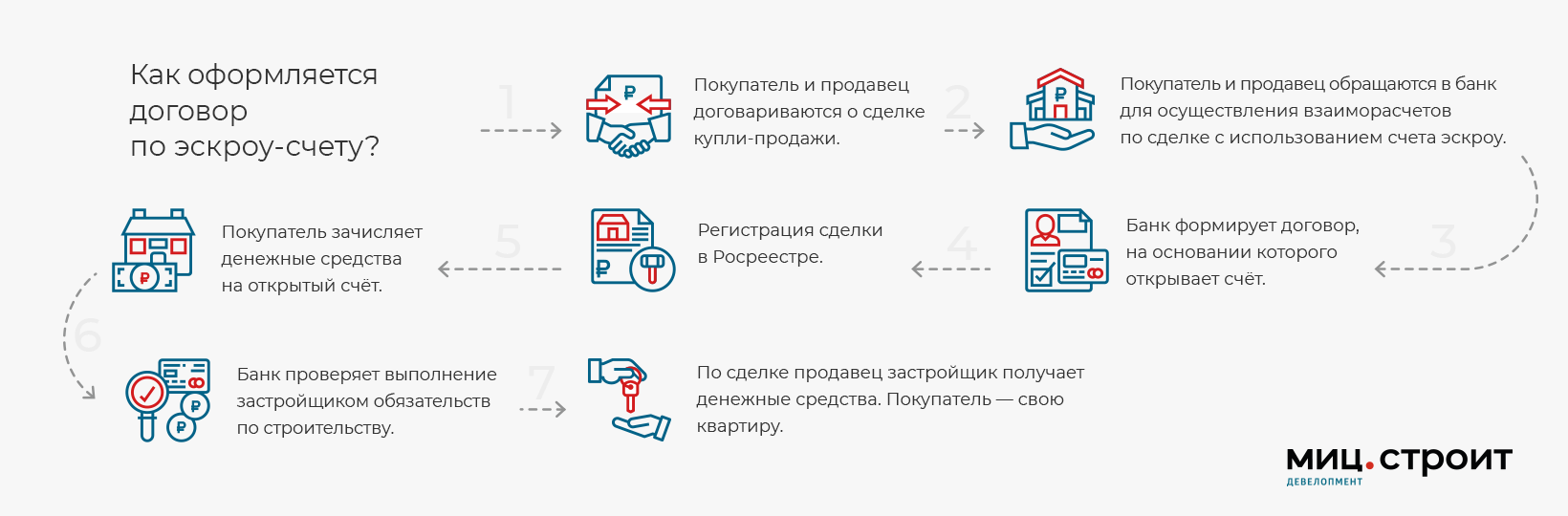

Как оформляется сделка по новым правилам?

- Сначала покупатель и застройщик оформляют договор, в котором прописано, что оплата за недвижимость в новостройке будет осуществлена с использованием эскроу;

- Затем договор регистрируют в Росреестре, это занимает 9 дней;

- На следующем этапе подписывают договор на открытие счета в банке. На это уходит 3 дня.

Какие есть нюансы и особенности сделок через эскроу-счета?

Эта технология расчетов отличается от обычной тем, что покупатель может вернуть деньги с эскроу-счета только в том случае, если стройка «заморожена» и нарушены сроки по договору. Если инвестор просто передумал покупать новостройку, то снять деньги со счета он уже не сможет. Еще основаниями для возврата денег может быть признание девелопера банкротом или его ликвидация согласно судебному постановлению.

Есть еще интересная возможность для покупателя. Если застройщик обанкротился, все средства, как правило, остаются на банковском счете, а вместо банкрота выбирается другой девелопер, который обязан завершить строительство объекта.

С какого срока новостройки можно будет купить только через эскроу-счета?

Все дома, строительство которых начато до 1 июля 2019 года, будут продаваться по старым договорам ДДУ. А вот если покупатель захочет купить новостройку после этого срока, то придется пользоваться договором с расчетами через эскроу.

Здесь следует иметь ввиду, что такие сделки уполномочены проводить далеко не все банки. Законодатели здесь отдали приоритет наиболее крупным и надежным участникам рынка.

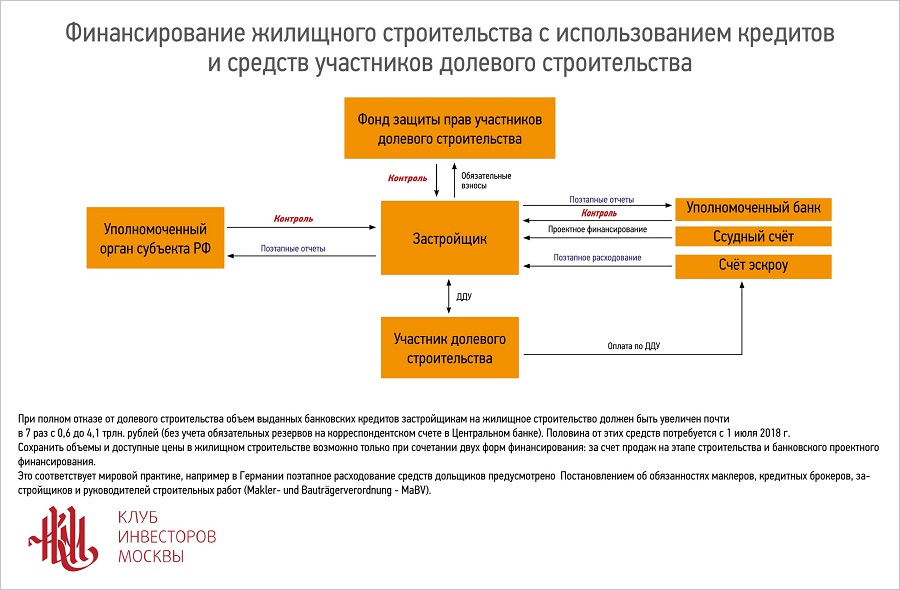

Эскроу растет

Согласно новым правилам, по которым рынок живет уже год, деньги дольщиков поступают не напрямую застройщику, а на специальный счет эскроу в банке, который является гарантом сохранности средств покупателя. Деньги со счета девелопер может получить только после окончания строительства, а в случае нарушения обязательств банк вернет их дольщику. Деньги на строительство застройщики получают за счет проектного финансирования – то есть по сути кредита в том же банке, но под более низкий процент.

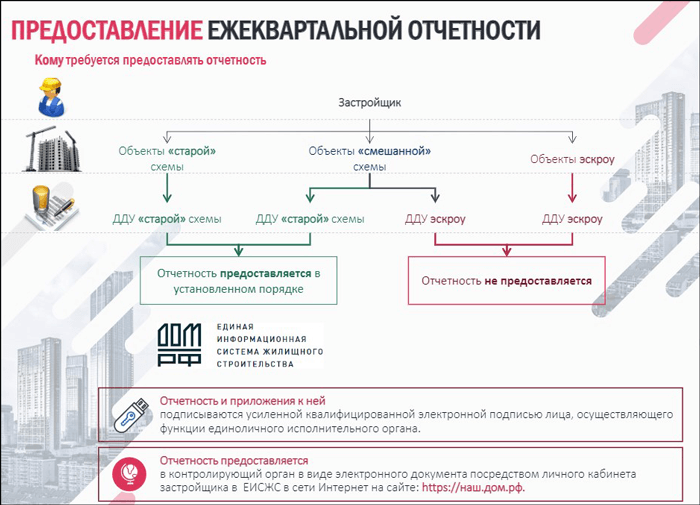

Незадолго перед вступлением в силу поправок к 214-ФЗ они были существенно смягчены. Новостройки, готовые не менее чем на 30% и распроданные не менее чем на 10%, разрешили продавать по старым правилам. А для комплексных проектов и системных застройщиков были установлены даже более низкие требования. Поэтому подавляющее большинство столичных новостроек сохранили старую схему продаж (см. «Час X настал: что будет с новостройками после перехода на эскроу-счета»).

Сейчас доля новостроек, продающихся через счета эскроу, постоянно растет, поскольку все новые корпуса выводятся на рынок по этой схеме продаж. Если год назад доля столичных новостроек, продающихся через эскроу-счета, составляла около 20%, то сейчас на эскроу приходится уже около трети квадратных метров в общем объеме предложения (35%, по данным «Дом.рф» на апрель 2020 года). При этом Москва занимает лишь десятое место по этому показателю. «Это связано с тем, что в Москве изначально больше проектов смогли работать по старым правилам – то есть были готовы более чем на 30% и распроданы более чем на 10%. К тому же в Москве больше системообразующих застройщиков и крупных комплексных проектов, для которых были сделаны послабления при переходе на эскроу-счета», – объясняет руководитель проектов IRN.RU Юлия Рышкина.

Данные «Метриум», где считают долю в квартирном выражении, даже выше: на сегодня около 52% строящихся квартир в московских новостройках массового сегмента реализуется с использованием эскроу-счетов. Еще в первом квартале 2020 года этот показатель составлял 39%. «Столь заметный скачок обусловлен выходом нескольких новых проектов, в одном из которых сосредоточено 14% от всех строящихся в Москве массовых квартир», – говорит управляющий директор компании «Метриум» (участник партнерской сети CBRE) Надежда Коркка.

Прекращение использования cookie-файлов

На Сайте Компании используются cookie-файлы двух разных типов:

- сеансовые cookie-файлы. Это временные файлы cookie, которые хранятся на устройстве пользователя до того момента, когда пользователь покидает Сайт Компании;

- постоянные cookie-файлы. Эти cookie-файлы остаются на устройстве пользователя на длительный срок или вплоть до момента их ручного удаления.

Прекращение использования cookie-файлов на Сайте Компании возможно путем:

- отключения использования cookie-файлов в настройках веб-браузера;

- отказа от использования Сайта Компании.

Отключение используемых Сайтами Компании cookie-файлов может привести к снижению удобства использования Сайта. Большинство браузеров позволяют просматривать, удалять и блокировать cookie-файлы c веб-сайтов. Информация по управлению cookie-файлами может быть найдена в документации на используемый браузер.

Что такое эскроу-счет

В 2019 году заработала новая схема продажи строящегося жилья. Застройщики

больше не могут получать оплату за такую недвижимость на обычные счета. Для этого они должны открыть специальный эскроу-счет.

По закону средства на эскроу-счете принадлежат не застройщику, а покупателю. Но никто из них не может ими распоряжаться. Банк блокирует эти деньги на срок сдачи объекта. В зависимости от результатов строительства, средства перечислят застройщику или вернут покупателю.

Застройщик получит деньги, если сдаст дом в эксплуатацию в обещанные сроки. Средства переведут, как только дольщик зарегистрирует квартиру на себя. Доказать это можно с помощью выписки из ЕГРН или акта приема-передачи.

Средства вернут покупателю, если:

- Застройщик не успел сдать дом вовремя. Покупатель может запросить возврат, даже если срок сдачи еще не истек, но очевидно, что застройщик не успеет выполнить условия договора. Например, если по договору жильцы должны получить ключи через три месяца, а у дома только залит фундамент.

- Компанию застройщика признали банкротом или ликвидировали по решению суда. Если дом уже достроен, покупатель может не забирать деньги, а обратиться в суд с просьбой передать ему квартиру. Если строительство еще идет, дольщики могут объединиться и найти нового застройщика, который завершит проект.

Как будут работать застройщики

Перечисленные нововведения фактически ликвидируют такой способ приобретения жилья, как долевое строительство. Граждане, не получив существенную скидку после перехода на эскроу-счета, наверняка не захотят ждать несколько лет в ожидании окончания строительства, а предпочтут вложить деньги в готовые квартиры. При таком варианте и застройщику будет невыгодно возводить жилье по относительно низким ценам.

Чтобы сохранить рынок долевого жилья хотя бы в ограниченном формате, в марте 2019 года Минстрой РФ разработал комплекс критериев, при которых застройщики смогут продолжить работу на льготных условиях:

- старые правила, в том числе без использования эскроу-счетов, можно применять при фактической готовности объекта не менее 15%, если он возводится в рамках комплексного освоения территорий или по заказу местных властей;

- если возводимый объект отнесен к категории проблемных, т.е. учтен в государственных программах по защите прав дольщиков, его можно достраивать по старым правилам при готовности не менее 6%;

- можно обойтись без использования эскроу-счетов по иным видам объектов, если их готовность составляет не менее 30%;

- количество договоров, фактически заключенных на перечисленные объекты, должно составлять не менее 10% общей площади жилых и нежилых помещений МКД.

Если строительная компания заинтересована в сохранении для себя прежних условий работы, она должна за свой счет заказать экспертизу и подтвердить степень готовности. Только на основании экспертного заключения, размещенного в открытом доступе для потенциальных дольщиков, можно получить разрешение на работу без эскроу-счетов.

При рассмотрении указанных поправок, эксперты Правительства РФ привели цифры по объемам готового жилья на рынке долевого строительства – на стадии 30% готовности находится почти 80% домов. При таких условиях, почти все объекты можно спокойно достраивать и без перехода на эскроу-обслуживание.

К дополнительным требованиям, которые коснутся каждого застройщика, можно отнести:

- ужесточение требований к срокам сдачи объекта, в том числе к отдельным этапам строительства (например, при нарушении отдельных этапов, ранее оговоренных в проектной документации, дольщик сможет взыскать повышенные штрафные санкции и забрать деньги с эскроу-счета);

- для каждого застройщика сохраняется обязанность по отчислениям в компенсационный фонд (это особенно актуально для объектов, которые будут достраиваться по старым правилам);

- все средства, размещенные на эскроу-счетах, будут застрахованы государством на сумму, не превышающую 10 млн. руб. (это означает, что в случае банкротства банка дольщик сможет вернуть эту сумму без предъявления требований в арбитраж).

Откуда возьмут деньги на строительство компании, если средства с эскроу-счетов будут заблокированы? Банки, получившие аккредитацию от государства, будут осуществлять кредитование строительных компаний, заключивших договор на эскроу-обслуживание. При этом государство обещает выделение кредитов на льготных основаниях, а гарантия банку будет обеспечиваться за счет денег на эскроу-счетах. На данный момент средняя ставка по такому направлению кредитования составляет 10-13%, однако по мере увеличения продаж и поступления денег на эскроу-счета, она будет снижаться.

Застройщики, перешедшие на систему эскроу-счетов еще в прошлом году, уже смогли воспользоваться кредитованием от аккредитованных банков. Максимальный размер кредита составил 1.2 млрд.руб. Именно такую сумму получил один из застройщиков в Сбербанке под гарантию эскроу-обслуживания. Главной проблемой эскроу-счетов является отсутствие индексации или начисления процентов на вложенные деньги, поэтому дольщик и застройщик могут получить только ту сумму, что была указана в договоре.

https://youtube.com/watch?v=a864fPc8LhI

Какие плюсы и минусы несет новый закон?

Любое изменение правил и законов несет свои плюсы и минусы для продавцов и покупателей недвижимости. Рассмотрим их подробнее.

Для покупателя:

Самый главный плюс новой системы расчетов – это надежность. Теперь даже если девелопер обанкротится, можно будет вернуть свои деньги. Также не нужно больше проверять надежность застройщика (теперь это будет задача банков).

Тем не менее, эта схема «таит в себе» и новые риски для покупателей:

- Все деньги на эскроу-счетах застрахованы Агентством по страхованию вкладов. Правда максимальная сумма страховки — всего 10 млн. руб. И если в регионах такого лимита вполне достаточно на покупку практически любой недвижимости, то покупатели коттеджей и таунхаусов в Московской или Ленинградской областях рискуют не вернуть все свои деньги, в случае банкротства банка;

- Если у депонента есть долги по алиментам, неоплаченные штрафы или налоги, то банк имеет право списывать задолженность с эскроу-счета. Более того, после принудительного списания задолженности, будет считаться, что покупатель не выполнил свои обязательства перед застройщиком, а договор может быть расторгнут в одностороннем порядке;

- Покупатель больше не сможет получить от застройщика неустойку или штраф. Причина в том, что теперь все обязательства обеспечивает банк. В случае если девелопер допустил просрочку сдачи дома или коттеджа, для покупателя остается возможность только расторгнуть договор и получить деньги назад.

Для продавца (застройщика):

Очевидно, что новый порядок несет для застройщиков коттеджных поселков больше минусов, чем плюсов:

- Самый главный из них — у девелоперов теперь не будет прямого доступа к деньгам покупателей. Все расчеты между сторонами должны проходить исключительно через банковские счета;

- Более того, застройщикам теперь запрещено брать деньги на строительство от покупателей напрямую, финансировать стройку должны банки;

- В свою очередь, банки, естественно, бесплатно работать не будут. Поэтому деньги на строительство будут выдавать в форме кредитов с процентами, приближенным к рыночным, что обязательно увеличит себестоимость жилья;

- Требования банков к застройщикам, обычно, более строгие, чем законодательные. Например, некоторые кредиторы просят, чтобы у застройщика был опыт ввода в эксплуатацию 75 тыс. кв. м. жилья. Как такое требование будут выполнять фирмы, которые специализируются на строительстве небольших поселков, неизвестно;

- Банки оставляют за собой право менять процентную ставку по кредитам, в зависимости от ситуации в экономике, что с нынешним нестабильным курсом рубля может привести к еще большему подорожанию жилья;

- По этой схеме застройщики по сути становятся «заложниками» конкретного банка. Они не могут его сменить, пригрозить уйти, а в случае его банкротства — рискуют остаться без денег вообще.

Однако, пожалуй самый главный недостаток новой схемы продаж новостроек – концентрация финансовых ресурсов среди одних и тех же банков и компаний, риск монополизации строительной отрасли.

Кредитных учреждений, которые готовы работать по этой системе, явно недостаточно. Хотя государство и утвердило список из 55 банков, которые могут кредитовать строительство, реальные программы на данный момент разработаны всего в 7 банках.

А как с плюсами? В строительстве многоквартирных домов по новому закону для крупных компаний есть плюс – большая стабильность. А вот в постройке небольших ЖК, поселков и загородной недвижимости плюсов нет, потому что, в большинстве случаев, финансовых ресурсов на стройку у компаний попросту не будет.

Счета эскроу: выгодно только банкам?

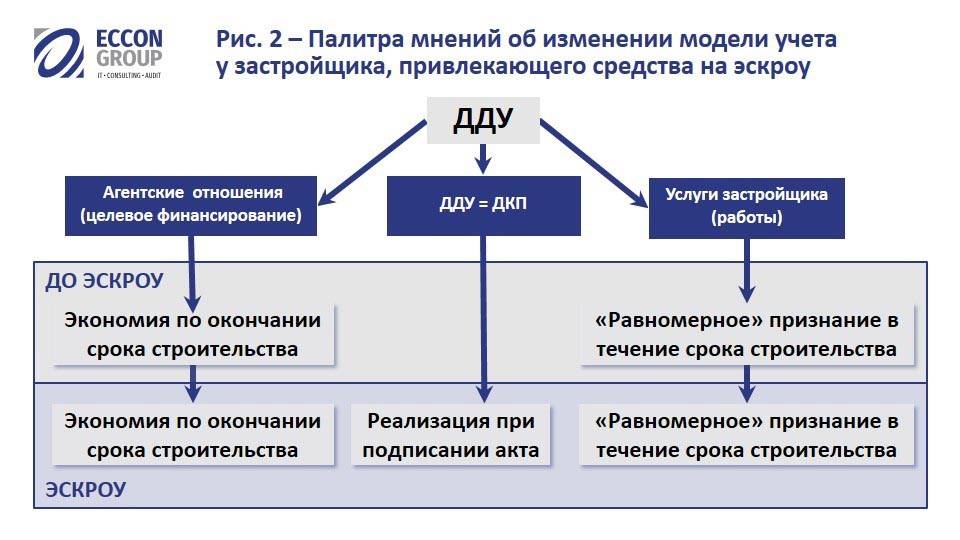

Одно из самых сложных нововведений реформированного 214-ФЗ – это эскроу-счета, признаются участники рынка. «Суть новеллы в том, что дольщик теперь оплату будет производить не строительной компании, а на спецсчет в банке. Средства с указанного счета застройщик сможет снять только после передачи квартиры дольщику», – объясняет адвокат Олег Сухов. Но эту идею застройщики восприняли крайне негативно.

«Фактически их (счетов эскроу – прим. ред.) появление ведет к заморозке всех денежных средств дольщиков на депозитах в банке, кредитующем застройщика, и строительству объекта застройщиком только за счет кредитных средств банка, а при их недостаточности – за свой собственный счет», – объясняет суть поправок Владимир Шмаков, директор департамента правового сопровождения недвижимости «Группы ПСН».

В Минстрое успокаивают: механизм банковского проектного финансирования строительства с открытием счетов эскроу для размещения средств дольщиков изначально разрабатывался в качестве альтернативного. Правда, в профессиональном сообществе уже слышны опасения, что использование эскроу-счетов может стать обязательным, говорит Василий Фетисов, коммерческий директор ГК «КОРТРОС». И «при таком сценарии за все деньги дольщиков, которые составляют порядка 70% объема финансирования проекта, застройщику придется платить», – отмечает девелопер.

В доступе к деньгам дольщиков, которые ранее попадали напрямую к застройщикам, заинтересованы банки, которые предпримут все возможное, чтобы получить этот доступ в максимальном объеме, считает Дмитрий Котровский («Химки Групп»): «Уже сейчас у банков есть возможности «прогибать» застройщиков под себя в части условий кредитования, залога и пр. Когда у банковского сектора появится возможность держать деньги дольщиков на своих счетах, да еще и контролировать расходование их застройщиком, то, безусловно, банки будут заинтересованы в привлечении средств на эскроу-счета».

Уровни процентных ставок, под которые банки будут брать деньги дольщиков и кредитовать застройщиков, в законе не прописаны и оценить их банкиры не берутся. По прогнозу Фетисова из ГК «КОРТРОС», банки, скорее всего, «предложат минимальный процент за эти деньги, и это будет полноценная банковская ставка на ключевой объем проекта. Умножим текущую ставку 14-15% на средний цикл строительства в два года и получим почти 20% удорожания», – говорит эксперт.

Пока одни застройщики привыкают к поправкам, для других новая практика оказалась давно апробированной. Принцип проектного финансирования после кризиса 2008-го уже внедрила ФСК «Лидер», правда, на внутреннем уровне. «Тот элемент контроля, который в новых пожеланиях закона выполняют эскроу-счета, открытые в том или ином банке, мы в своей компании регулируем на уровне внутренней структуры финансирования проектов. У нас проект просто не выходит на площадку, если по нему нет полной финансовой «подушки безопасности», достаточной для достройки объекта даже без единого рубля поступлений со стороны потенциальных дольщиков», – объясняет Павел Брызгалов.

Примерно такой же схемы придерживаются и многие другие крупные компании – договоренности о кредитных линиях служат гарантией своевременной сдачи объектов в случае проблем с продажами. Однако строят девелоперы все равно в основном на деньги дольщиков, которые, в отличие от банковских, достаются им бесплатно.

Внедрение счетов эскроу призвано защитить дольщика от банкротства застройщика. Неясным остается пока то, что защитит его в случае, если «лопнет» банк, в котором будут храниться деньги. В Сбербанке признают: «В настоящее время эскроу-счета не входят в систему страхования накоплений».

Ответы на вопросы читателей

Термин «эскроу» пришел в русский язык из английского (escrow – «условный», в бизнес-терминологии – «условное депонирование»). Означает внесение денег на хранение для третьего лица с предоставлением ему доступа только при выполнении определенных условий. Ударение в русском слове, как и в английском, ставится на предпоследний слог: «эскрОу».

Эскроу-счета для дольщиков застройщик может открыть только в том банке, который предоставит кредит на строительство. Соответственно, строительная компания будет гарантированно располагать необходимыми для возведения дома средствами. Да, они недешевые, но застройщик уже не так зависит от продаж квартир, может выстраивать более долгосрочную маркетинговую кампанию таких продаж.

Обязательное использование эскроу-счета в долевом строительстве введено с 1 июля 2019 года. Таким образом государство защищает дольщиков от недобросовестных застройщиков и от рыночных рисков в процессе строительства. Эскроу-счет по закону о долевом строительстве – это обособленный счет, на который покупатель вносит деньги за недвижимость, а продавец получает к ним доступ только после сдачи дома в эксплуатацию. Гарантом сделки является банк. При этом деньги на счету блокированы и для покупателя – он не может их забрать, не расторгнув договор долевого участия. Эскроу-счет в данном случае – инструмент, обеспечивающий выполнение сторонами договора их обязательств.

В сделке с использованием счета эскроу участвуют три стороны: продавец, покупатель и банк, гарантирующий выполнение условий сделки. Этот банк и является эскроу-агентом. Формально он не имеет собственного интереса в сделке, его услуги оплачиваются не из средств, внесенных на счет эскроу. В то же время объективно банк – главный выгодоприобретатель новой системы. Он получает в свое распоряжение бесплатные деньги дольщиков (на них не начисляются проценты), берет плату с застройщика за использование счета эскроу, а также получает с застройщика проценты за пользование кредитом, выданным под залог средств, размещенных на счету эскроу.

Нет, для открытия эскроу-счета обязательно личное присутствие в банке.

Закон №214-ФЗ позволяет работать без использования эскроу-счетов тем застройщикам, которые начали возводить объекты до начала действия поправок в закон о долевом строительстве (до 1.07.2019). Правда, при этом здание должно быть построено минимум на одну треть, а с дольщиков собрано как минимум 10% необходимых средств. Некоторые застройщики пользуются этой нормой и «продают» еще не построенные квартиры аффилированным компаниям, чтобы набрать те самые 10% средств. Затем квартиры переоформляются на новых покупателей по переуступке прав. Такая схема незаконна, но для ее выявления необходима проверка по инициативе прокуратуры. Понятно, что без конкретного сигнала от кого-либо из участников сделки прокуратура работать по объекту не будет. А участникам сигнализировать невыгодно, поскольку использование эскроу-счета вызывает удорожание квадратных метров.

Если же речь идет о продаже недвижимости либо других товаров и услуг, то использование счета эскроу – дело добровольное.

Использование счета эскроу приводит к повышению цены на квартиру, поскольку застройщику нужно компенсировать банковские проценты за пользование кредитом на строительство, а также процент за пользование собственно счетом эскроу.

Эскроу-сервисы используются в интернет-торговле, это цифровой аналог банковских эскроу-счетов. Существуют специальные сервисы, которые принимают от покупателя деньги на хранение и выдают продавцу только после получения покупателем товара. Например, на Западе сервис escrow.com защищает от мошенничества при сделках, совершаемых на сайтах типа eBay или FedEx. В России применяются такие эскроу-сервисы как CashPass или SafeCrow. Собственные и партнерские эскроу-сервисы используются на сайтах бесплатных объявлений – Авито и др.

С формальной точки зрения ни сам процесс открытия счета эскроу для юрлица, ни формат его обслуживания ничем не отличаются от аналогичных действий для физических лиц. Есть лишь один нюанс: организации не подпадают под действие закона о страховании вкладов. Так что в случае банкротства банка, где открыт счет эскроу, страховое возмещение юрлицу выплачено не будет. Однако организация может застраховать свои деньги самостоятельно в любой страховой компании.

Что это меняет и для кого?

Проектное финансирование вряд ли повлияет на дома, которые уже почти готовы к сдаче. Но может привлечь гораздо больше внимания дольщиков к проектам, которые только находятся на этапе строительства. Застройщикам придётся привлекать дополнительный капитал, чтобы выполнить требования банка. И к изменениям нужно привыкнуть всем участникам рынка. В том числе и дольщикам. Очень многое зависит от работы девелоперов и банков с людьми: смогут ли они объяснить дольщикам, что новые условия для них выгодные?

Во-первых, введение счетов эскроу и правда понижает риски долевого строительства. Например, если вы заключили ДДУ, но спустя какое-то время квартиру покупать передумали. Тогда вы уступаете право требования по договору другому участнику строительства. Права и обязанности нового дольщика сохраняются. Во-вторых, деньги вы получите в любом случае при расторжении ДДУ.

Что, если банк станет банкротом

Обанкротиться может не только застройщик, но и банк, в котором открыт эскроу-счет. Чтобы обезопасить себя от потери денег, средства на счету страхуют на все время строительства. Однако вернуть получится не больше 10 миллионов рублей с одного вкладчика, даже если у него открыто несколько эскроу-счетов.

Плюсы эскроу-счета

Стабильное финансирование

Скорость стройки больше не зависит от объемов продаж. Если у застройщика не хватает собственных средств, он может взять кредит в банке. Так он сразу получит необходимую сумму.

Банковский контроль

Застройщику не нужно следить за движением средств на счету. Все операции и соблюдение сроков договора контролирует банк.

Доверие покупателей

Люди охотнее соглашаются участвовать в долевом строительстве. Эскроу-счета дают им гарантию, что их вложения не пропадут.

Минусы эскроу-счета

Повышение стоимости строительства

Зачастую у застройщика нет полной суммы для строительства нового объекта. В этом случае он берет эти деньги в долг у банка. Обслуживание кредита и выплата процентов увеличивают стоимость строительства. Соответственно, растут и цены на жилье для покупателей.

Некоторые застройщики, которые вкладывают в строительство свои средства, отказываются от долевого участия и продают только готовые квартиры. Это тоже повышает стоимость недвижимости для покупателя.

Сложные условия для небольших застройщиков

Маленьким организациям стало сложнее получать финансирование для своих проектов. Банки отказывают таким компаниям в кредите, а без него они не смогут продолжить работу.

В чем минусы эскроу-счетов?

Главный минус — рост цен на квартиры. Раньше застройщики получали деньги от дольщиков напрямую, а сейчас стройку финансируют банки через кредиты. Застройщики платят банкам проценты, и себестоимость жилья растет.

Некоторые потеряли доход от инвестиций в недвижимость. Застройщикам нет смысла продавать квартиры на этапе котлована: деньги они всё равно получат только после регистрации права собственности на первую квартиру. Продажи стали открывать позже, и люди, которые раньше зарабатывали на разнице между покупкой квартиры на этапе котлована и продажей готовой, потеряли свой доход.

Комментарий Самолета

Доход от инвестиций в недвижимость стал меньше по сравнению с предыдущим периодом, но если сравнивать с обычным вкладом в банке, инвестиции выгоднее. Особенно на фоне снижения ставок по вкладам: например, стоимость квартиры за время строительства в течение двух лет в среднем увеличивается на 30 – 35% — это 17,5% годовых, а на вкладе можно заработать 5 – 6%.

Молодые компании со смелыми, нетиповыми проектами не могут оплачивать кредиты банков и вынуждены закрываться или менять стратегию в пользу типового, понятного покупателям жилья.