Что такое комфорт-класс жилья

Застройщики охотно используют эту фразу в рекламных целях для привлечения клиентов, однако покупатели не всегда правильно представляют себе, какими достоинствами должно обладать такое жилье.

Итак, для домов и жилых комплексов комфорт-класса характерны:

- улучшенная планировка по сравнению с эконом-проектами и применение индивидуальных архитектурных решений;

- использование в качестве строительного материала, наряду с панелями, монолита и кирпич-монолита;

- высота потолков 2,7 метра и выше;

- просторные лоджии и балконы, изолированные комнаты;

- чистовая отделка материалами средней ценовой категории;

- организация охраны (домофон или консьерж), установка металлических входных и квартирных дверей;

- ухоженная придомовая территория, наличие детских площадок;

- размещение в спальных районах вдали от центра.

Площадь жилья в проектах комфорт-класса в среднем начинается от 34 кв. м. для однокомнатной квартиры.

Однако:

Какие банки выдают кредит под 6%?

Список банков, выдающих кредит под 6 процентов, постоянно меняется Министерством финансов России. Если на январь 2018 в списке было 47 банков, то на август 2018 года их осталось всего 23.

Вы можете самостоятельно посмотреть этот список на официальном сайте Министерства финансов, а также следить за его изменениями.

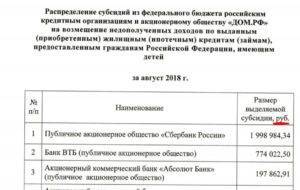

Вот список, актуальный на август 2018 года. Я его отсортировал по убыванию размера субсидии:

| N п/п | Наименование организации | Размер выделяемой субсидии, млн. руб. |

|---|---|---|

| 1 | Публичное акционерное общество “Сбербанк России” | 1998984,34 |

| 2 | Акционерное общество “ДОМ.РФ” | 1813681,97 |

| 3 | Банк ВТБ (публичное акционерное общество) | 774022,5 |

| 4 | Акционерное общество “Российский Сельскохозяйственный банк” | 575067,18 |

| 5 | Акционерное общество “Райффайзенбанк” | 261138,46 |

| 6 | Акционерное общество “Коммерческий банк ДельтаКредит” | 229377,48 |

| 7 | Акционерный коммерческий банк “Абсолют Банк” (публичное акционерное общество) | 197862,91 |

| 8 | Акционерный коммерческий банк “РОССИЙСКИЙ КАПИТАЛ” (акционерное общество) | 190845,96 |

| 9 | Публичное акционерное общество “ТРАНСКАПИТАЛБАНК” | 181549,88 |

| 10 | Публичное акционерное общество Банк “Возрождение” | 166761,62 |

| 11 | “Газпромбанк” (Акционерное общество) | 75378,71 |

| 12 | “МОСКОВСКИЙ КРЕДИТНЫЙ БАНК” (публичное акционерное общество) | 58334,36 |

| 13 | Акционерный коммерческий банк “АК БАРС” (публичное акционерное общество) | 43541,28 |

| 14 | Публичное акционерное общество “Московский Индустриальный банк” | 38038,31 |

| 15 | Публичное акционерное общество коммерческий банк “Центр-инвест” | 37888,47 |

| 16 | РОССИЙСКИЙ НАЦИОНАЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК (публичное акционерное общество) | 37430,2 |

| 17 | Акционерный коммерческий банк “ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК” (публичное акционерное общество) | 15738,83 |

| 18 | Акционерное общество “ЮниКредит Банк” | 15728,05 |

| 19 | Акционерное общество Банк конверсии “Снежинский” | 15545,45 |

| 20 | Общество с ограниченной ответственностью Банк “Аверс” | 10768,44 |

| 21 | Публичное акционерное общество “Западно-Сибирский коммерческий банк” | 9860,87 |

| 22 | Оренбургский ипотечный коммерческий банк “Русь” (Общество с ограниченной ответственностью) | 3367,2 |

| 23 | Публичное акционерное общество “Курский промышленный банк” | 2682,24 |

Кстати, когда составлял список, заметил ошибку в приказе Министерства финансов РФ! Размер субсидий указан в рублях, а должен быть в млн. рублей!

Ошибка в приказе Министерства финансов РФ!

История вопроса

С предложениями о новой программе поддержки ипотечного кредитования уже выступали строительные компании. Например, понизить ставку до 8% на время борьбы с коронавирусом предлагали в госкомпании «Дом.РФ». Предложение распространялось на все классы новостроек, на его реализацию потребовалось бы до 100 млрд рублей.

С аналогичным предложением выступил Сергей Гордеев на состоявшемся совещании. Президент группы ПИК отметил, что застройщики уже начали испытывать трудности. С начала режима самоизоляции снижение спроса составило около 65% за апрель по сравнению с мартом. Как доказывает статистика, снижение ипотечной ставки на 1 п.п. дает около 10% роста спроса. Заявленные президентом условия ипотечного кредитования должны дать ощутимый эффект, однако необходимо учитывать и опасения заемщиков в стабильности своего дохода.

Люди опасаются потерять работу, поэтому отказываются брать новые кредиты. Со своей стороны, банки также хотят защитить свои активы и повышают требования к размерам первоначального взноса. В этой ситуации государственная поддержка сектора строительства не только оправдана, но и необходима. Эффективность нового льготного кредитования может показать калькулятор процентов.

В каких случаях ставка по ипотеке может быть больше 6,5%?

В целом, как уже отмечалось выше, ставка по специпотеке остается на фиксированном уровне, но есть некоторые моменты, которые могут повлиять на изменения. В частности, повышенный размер ставки может действовать в период с получения кредита до государственной регистрации залога.

Еще один повод для повышения ставок – это отказ заемщика от страхования жизни, несчастных случаев и болезни, нежелание страховать квартиру, выступающую залогом по кредиту.

Власти, впрочем, предусмотрели, чтобы кредитные организации не выходили за рамки. Даже при наличии вышеупомянутых исключений итоговая ставка по ипотеке не должна быть больше, чем ключевая ставка ЦБ РФ плюс 3 процентных пункта. Будут учитывать размер ключевой ставки на дату заключения кредитного договора. Если бы гражданин, например, сегодня брал ипотеку, то у него максимальный уровень ставки не превысил бы 8,5% (ключевая ставка в 5,5% + 3%). Надо отметить, что даже предельный размер ставки выглядит довольно неплохо, учитывая действующие предложения по ипотеке без учета льготных программ.

Инфраструктурные проекты и поддержка отрасли

Ранее президент указал, что строительная сфера должна стать инструментом восстановления экономики в сложившихся условиях.

«На этапе восстановления экономики именно стройка должна стать одним из локомотивов роста, который потянет за собой и другие сектора», — отметил глава государства.

Помимо уже перечисленных мер, Путин распорядился обеспечить реализацию масштабных инфраструктурных проектов при разработке мер поддержки строительной отрасли.

«Правительству Российской Федерации при разработке мер поддержки строительной отрасли обеспечить реализацию масштабных инфраструктурных проектов, в том числе по развитию железнодорожной инфраструктуры Байкало-Амурской и Транссибирской железнодорожных магистралей, строительству ближних и дальних подходов к транспортному переходу через Керченский пролив», — говорится в документе, опубликованном на сайте Кремля.

В список упомянутых президентом проектов также вошли развитие автодорожной и железнодорожной инфраструктуры на подходах к портам Азово-Черноморского бассейна, в Центральном транспортном узле и на Черноморском побережье России, а также модернизация аэродромов в таких городах, как Челябинск, Пермь, Хабаровск, Норильск.

Ещё одним пунктом стало развитие портовой инфраструктуры в Мурманске, Балтийском и Азово-Черноморском бассейнах, а также в Дальневосточном федеральном округе.

Участники программы

Компанией Frank Media был проведен опрос на тему того, согласны ли банки поддерживать данную программу по уменьшению ставок по ипотеке. Свое желание высказал Сбербанк. В этом банке ставка будет 6,5% с того самого момента, как власти будут готовы выпускать в свет программу льготного ипотечного кредитования, и она войдет в силу.

Также в программе будет участвовать и банк ВТБ. Он сможет помочь правительству в разработке и уточнении всех условий вместе с другими банками и Министерством финансов. Анатолий Печатников, зампред правления ВТБ, заявил, что такая программа поддержит и строительную область, и финансовую. ВТБ уже начал поддерживать власть с реализацией этой идеи и выделил 84 миллиарда рублей, сделав март рекордным по количеству выполненных ипотечных сделок.

Печатников говорит о том, что значительная часть всей суммы льготной ипотеки под 6% с выгодными условиями в 2020 году составляет сумма, предназначенная для оплаты жилья комфорт-класса.

Программу подержит, помимо первых двух банков, также Промсвязьбанк. Об этом рассказала руководительница отдела ипотечных выплат ПСБ Марина Заботина. Она говорит о том, что банк с радостью поможет в оформлении льготной ипотеки под 6 процентов с выгодными условиями в 2020 году гражданам в этот трудный период, причем не только многодетным семьям, но и любым другим.

Участниками программы по льготной ипотеке также станут несколько банков, таких как:

- МКБ.

- Банк «Открытие».

- Совкомбанк.

- Абсолют банк.

Сергей Хотимский, первый зампред правления Совкомбанка, отметил, что их учреждение абсолютно точно будет принимать участие в этой программе и поддержит власть.

Банк «Открытие» подмечает, что ставка в 6,5% очень выгодная и привлекательная для граждан России.

Абсолют банк говорит о том, что таких маленьких ставок нет ни в какой ипотечной программе, за исключением «Детской ипотеки». Но и здесь новая программа будет выгоднее, так как условия для получения льготного кредитования намного лучше и доступнее.

Игорь Селезнев, руководитель центра ипотечного кредитования банка МКБ заявляет о том, что новая ставка в 6,5% ниже всех значений 2019-2020 года.

Документы

Для подачи заявления на ипотеку под 6,5 процента необходимо подготовить определенный пакет документов. В банках он незначительно различается, но можно подать заявки сразу в несколько финансовых организаций, поэтому лучше на руках иметь следующий список документов:

- Паспорт гражданина РФ.

- Для мужчин младше 27 лет — военный билет.

- Наемные работники предоставляют трудовую книжку для подтверждения стажа или контракт для сотрудников МО и других силовых ведомств.

- Официальный доход подтверждается стандартной справкой (2-НДФЛ) или справкой по форме банка.

- Индивидуальный предприниматель, кроме свидетельства о госрегистрации, передает для проверки результаты коммерческой деятельности за последние 24 месяца в форме заверенной налоговой декларации.

- Собственник бизнеса должен подготовить аналогичный отчет за два календарных года и полные кварталы текущего отчетного периода. Получение дивидендов, кроме банковских выписок, подтверждают решением учредителей юридического лица о выплате соответствующих сумм.

- СНИЛС.

- Свидетельство о браке и рождении детей.

- Ряд банков требует диплом об образовании.

Созаемщиком по ипотечной программе оформляют супруга, который обязан предоставить собственные документы из рассмотренного перечня. Это обязательство не действует, если подписан брачный договор (отдельное соглашение) с особым порядком распределения совместно нажитой собственности. Согласие созаемщика подтверждается специальным документом, составленным по стандартной форме банка.

Ипотека для семей с детьми под 6% годовых

На данный момент в стране действует льготная ипотечная программа с государственной поддержкой для семей, в которых с 1 января 2018 по 31 декабря 2022 года родится второй и/или последующий ребенок.

Для данной категории семей доступна ипотека по ставке 6%. Разницу между рыночной ставкой по ипотеке и льготной банку компенсирует государство.

Важно

Процентная ставка в 6% действует на весь срок кредитования, соответствующее постановление от 28 марта 2020 года №339 опубликовано на сайте Правительства РФ.

Таким образом, если ранее льготная ставка по ипотеке действовала наибольшее 8 лет, то после подписания постановления данный период ограничен только максимальным сроком кредитования, предоставляемым банком (в среднем 30 лет).

На какие цели предоставляется ипотека под 6%?

На средства «семейной ипотеки» разрешено приобретать жилье или рефинансировать ранее оформленный кредит в случае если средства будут/были направлены на приобретение:

— квартиры в новостройке у юридического лица (за исключением инвестиционных фондов или управляющих компаний инвестиционного фонда ) в рамках Закона о долевом строительстве 214-ФЗ (договор долевого участия, переуступка прав по ДДУ),

— квартиры в готовом доме у застройщика, за исключением инвестиционных фондов или управляющих компаний инвестиционного фонда.

Требования к заемщикам и условия ипотечного кредита

— рождение второго и (или) последующего ребенка, гражданина РФ, с 1 января 2020 по 31 декабря 2022,

— наличие у заемщика гражданства РФ,

— возраст заемщика от 21 до 65 лет на дату последнего погашения по ипотеке,

— требования к стажу работы могут отличаться в разных банках, но обычно стаж по найму должен составлять не менее 3-6 месяцев на последнем месте, для ИП и собственников бизнеса — безубыточная предпринимательская деятельность не менее 24 месяцев.

При оформлении «семейной ипотеки» допускается наличие созаемщиков

Условия ипотеки по ставке 6% годовых

- срок кредитования: от 3 до 30 лет,

- сумма ипотечного кредита: от 500 000 до 6 000 000 рублей для всех регионов кроме Москвы и МО, Санкт-Петербурга и области где максимальная величина ипотеки до 12 000 000 рублей,

- первоначальный взнос от 20% от стоимости квартиры,

- приобретение жилья только по договору в рамках 214-ФЗ (Закон о долевом строительстве),

- оформление залога (квартиры в случае покупки готового жилья, права требования в случае сделки по приобретению квартиры в строящемся жилом комплексе),

- обязательное оформление имущественного страхования рисков, связанных с утратой или повреждением приобретаемого недвижимого имущества (в случае приобретения строящегося жилья — имущественное страхование оформляется после завершения строительства),

- оформление личного страхования (может быть как обязательным, так и добровольным в зависимости от политики конкретного банка кредитора).

- первоначальный кредит оформлен не менее 6 месяцев назад,

- отсутствует текущая просроченная задолженность и просроченные платежи сроком более 30 дней,

- ранее по имеющемуся обязательству не проводилась реструктуризация,

- один из заемщиков-залогодателей по существующему ипотечному кредиту является заемщиком-залогодателем при рефинансировании и при этом у одного из заемщиков-залогодателей по кредиту с 1 января 2018 по 31 декабря 2022 родился второй и/или последующий ребенок (гражданин РФ).

Условия «Сельской ипотеки» в 2022 году

Специальная программа «Сельская ипотека» была запущена относительно недавно – с начала 2020 года. В отличие от более поздней госпрограммы-2020, «Сельская ипотека» была запланирована заранее, а ее условия утверждены правительством еще осенью 2019 года.

Основа программы – примерно та же, что и по другим госпрограммам: банки выдают кредиты по льготной ставке (не более 3% годовых), а разницу с рыночной ставкой компенсирует бюджет. Соответственно, прием заявок на программу начинается, только если правительство выделит деньги на субсидирование процентной ставки. Сразу после запуска программа оказалась настолько популярной, что выделенный лимит закончился спустя 8 часов приема заявок. Затем программу еще несколько раз перезапускали, добавляя все больше и больше бюджетных ассигнований.

Условия кредитования по программе такие:

- за кредитные средства можно купить жилье в сельской местности. Это может быть сельское поселение, рабочий поселок, поселок городского типа или город с населением до 30 тысяч человек. Каждый регион утверждает свой перечень сельских территорий (он действует, в том числе, и для этой программы). Единственное исключение – в программу не попали Москва, Санкт-Петербург и Московская область;

- требования к жилью – это может быть готовое жилье (дом или квартира, главное – пригодные к проживанию), строящееся жилье по договору долевого участия или земля и строительство на ней своего дома (но строить должен определенный подрядчик из списка);

- сумма кредита – до 5 миллионов рублей в Ленинградской области, ЯНАО и регионах Дальнего Востока, до 3 миллионов рублей в остальных регионах;

- первоначальный взнос – от 10% от стоимости жилья;

- процентная ставка – от 0,1% до 3% годовых (больше 3% ставка не может быть, даже если заемщик откажется от страхования). Например, в Сбербанке ставка составляет 2,7% годовых, но она повышается до 3%, если клиент не использует сервис электронной регистрации сделки от самого Сбербанка;

- срок – до 25 лет;

- требования к заемщику устанавливает каждый банк, обычно они стандартные как для любой ипотечной программы.

Однако «Сельская ипотека» имеет еще одно важное отличие от других программ – все расчеты и согласования проходят через Министерство сельского хозяйства России. То есть, заявку на каждый кредит должен одобрить Минсельхоз – и на это может уйти до 20 дней

Второй момент – в официальных условиях программы прописано, что процентная ставка по ней может быть повышена по независящим от заемщика обстоятельствам. Это произойдет, если Минсельхоз не выделит деньги на субсидирование процентной ставки – тогда банк вправе поднять ставку, но не более чем до ключевой ставки Центробанка плюс 2,7% (сейчас это 8,5% годовых). Насколько серьезен этот риск, сказать сложно – но за 25-летний период кредитования в стране может произойти что угодно.

Кроме прочего, Минсельхоз утверждает также и перечень банков, участвующих в программе. Сначала в ней были только Сбербанк и Россельхозбанк, но сейчас в перечень вошли также ВТБ, банк «Дом.РФ», Альфа-Банк, Энергобанк, «Центр-Инвест», «Левобережный», Ак Барс Банк, Дальневосточный банк и РНКБ.

Процедура оформления не отличается от оформления обычного ипотечного кредита – банку нужны документы, подтверждающие доходы и занятость заемщика, как и всегда, будет проверена его кредитная история. Единственное отличие – нужно также предоставить информацию о приобретаемом жилье, а его несоответствие условиям программы может стать поводом для отказа в кредите.

Плюсы и минусы «Сельской ипотеки»

Эта программа – одна из самых неоднозначных ипотечных госпрограмм. В отличие от льготной и «Семейной» ипотеки, которые банки ни с кем не согласовывают, здесь заемщикам иногда приходится ждать возобновления финансирования, на что уходят месяцы. Заявки согласовываются долго, а сумма кредита в любом случае не очень большая. Тем не менее, ради ставки в 2,7% годовых многие готовы терпеть.

Оформляя кредит, стоит взвесить все «за» и «против», особенно в такой противоречивой программе, как «Сельская ипотека». И чтобы сделать выбор было проще, мы собрали главные плюсы и минусы ипотеки по этой программе.

| Достоинства | Недостатки |

|---|---|

|

|

В целом же это неплохой вариант купить жилье с минимальным месячным платежом, если условия кредита и параметры объекта недвижимости полностью подходят под конкретную ситуацию.

Ипотека 6 процентов в 2020 году: условия и требования к заемщику

Перечислим основные условия, на которых теперь можно получить ипотеку 6 процентов с 2020 по 2022 гг., если в семье родился второй или третий ребенок. Их перечень выглядит следующим образом:

- льготная процентная ставка 6% на весь срок выплаты жилищного займа сохраняется при рождении 2 ребенка. При этом она не увеличивается и не снижается при появлении на свет третьего малыша;

- получить государственную поддержку смогут только те заемщики, которые берут кредит на приобретение жилья на первичном рынке;

- льготную ипотеку 6% можно оформить с аннуитетными платежами (когда ежемесячно клиент выплачивает примерно одну и ту же сумму);

- покупка объекта недвижимости должна быть совершена не ранее 2018 года. Если речь идет о рефинансировании, дата купли-продажи может быть более ранней, но при этом сам срок перекредитования должен укладываться в рамки действия льготной программы;

- по новым условиям для выплаты части жилищного займа супруги, у которых родился второй ребенок, могут использовать средства семейного капитала (раньше такой возможности не было);

- размер первоначального взноса по кредиту по-прежнему составляет не менее 20% от стоимости недвижимости. Оплатить эту сумму заемщики могут в том числе за счет средств семейного капитала.

Еще более выгодные условия действуют для жителей регионов Дальнего Востока. Если в семье заемщиков рождается второй, третий или последующий ребенок, льготная ипотека (6 процентов) снижается до 5%. В этом случае можно приобрести объект недвижимости в том числе и на вторичном рынке, жилье в этом случае не должно располагаться в крупных населенных пунктах.

В связи с ограничениями, которые устанавливают банки, ипотека под 6% доступна не всем семьям, у которых рождается второй или третий ребенок. Перечислим общий список критериев, которым должен отвечать заемщик, чтобы воспользоваться программой жилищного кредитования с господдержкой. К клиентам, которые планируют воспользоваться льготной ипотекой 6%, финансовые организации предъявляют следующие требования:

- заемщик должен быть гражданином РФ;

- второй или третий ребенок должен родиться не ранее 1 января 2018 и не позднее 31 декабря 2022 года;

- сделка с недвижимостью должна быть заключена не ранее 1 января 2018 года;

- возраст заемщика не мене 21 года в момент получения заемных средств и не более 65 лет на момент совершения завершающего платежа;

- жилье должно быть приобретено у юридического лица (компании, реализующей квартиры на первичном рынке);

- у заемщика должна быть хорошая кредитная история (при этом затруднительно будет получить льготную ипотеку 6% при рождении второго ребенка в том числе и тем, кто перед этим ни разу не получал кредит в банке);

- если жилье приобретается в Москве, Подмосковье, Петербурге или Ленинградской области, сумма кредита не должна превышать 8 миллионов рублей. Для других регионов – не более 3 млн руб.;

- обязательное условие – страхование как жизни самого заемщика, так и объекта приобретаемой недвижимости, который до погашения займа будет в залоге у банка-кредитора (п. 5 ст. 61 ФЗ об ипотеке).

Если второй ребенок и последующие дети рождаются с 1 июля 2022 года по 31 января 2022 года, программой можно будет воспользоваться по займам, выданным до 1 марта 2023 года.

Постановления не дожидаются

Кроме ВТБ, о новой ипотеке заявили Альфа-Банк, Промсвязьбанк и «ДОМ.РФ». Другие финансовые организации пока либо не сообщили о старте, либо не планируют запускать программу раньше срока и ждут субсидирования.

Альфа-Банк принимает заявки с 20 апреля. Можно подать дистанционное заявление без визита в офис. Пресс-служба кредитной организации заявляет, что разницу между средней рыночной и льготной ставкой компенсирует государство. Владимир Путин заметил, что минимальный процент по жилищным кредитам в банках — около 9%. Это неподъёмная ставка для граждан в период кризиса.

Ставку по льготной ипотеке, как и по семейной, субсидирует государство. Фото: mamcompany.ru.

Ставку по льготной ипотеке, как и по семейной, субсидирует государство. Фото: mamcompany.ru.

Условия ипотеки с господдержкой в Альфа-Банке:

- ставка 6,5% годовых;

- максимальная сумма в Москве, Петербурге, Подмосковье и Ленобласти — 8 000 000 рублей. В остальных регионах — 3 000 000 рублей;

- первоначальный взнос — 20%;

- срок — 20 лет;

- нужна выписка из ПФР или по зарплатному счёту из мобильного приложения или интернет-банка;

- можно предоставить 2-НДФЛ с электронной подписью.

Промсвязьбанк снизил ставку на 0,5% — до 6% годовых. Сниженный процент действует до 15 мая

Руководитель розничного блока ПСБ Сергей Малышев заметил, что «мера запущена вовремя, и важно оперативно приступить к ее реализации»

Условия ипотеки с господдержкой в ПСБ:

- ставка до 15 мая — 6%, после — 6,5%;

- максимальная сумма — как у ВТБ и Альфа-Банка: Москва, Санкт-Петербург и области — 8 000 000 рублей, другие регионы — 3 000 000 рублей;

- первоначальный взнос — 20%;

- срок — 20 лет.

Строительная отрасль в кризис просядет без поддержки государства. Фото: chuvashia.com.

Строительная отрасль в кризис просядет без поддержки государства. Фото: chuvashia.com.

«ДОМ.РФ» оформляет ипотеку на новые квартиры в аккредитованных банком строящихся домах — более 4000 объектов по России. Пресс-служба банка отмечает, что до публикации постановления президента кредитная организация сообщает предварительное решение, а выдача ссуд начнётся после публикации документа.

Условия ипотеки с государственным субсидированием в «ДОМ.РФ»:

- ставка 6,5% годовых;

- максимальная сумма: в Москве и Санкт-Петербурге — 8 000 000 рублей, пока не известно, расширит ли банк лимит на области. В остальных регионах — 3 000 000 рублей;

- стартовый взнос — 20%;

- срок — 20 лет.

Новая ипотека касается только покупки жилья — взять кредит на рефинансирование не получится, пояснил вице-премьер Марат Хуснуллин. Кредит распространяется только на жильё комфорт-класса — то есть, квартиры по ограниченной цене.

Кто может взять ипотеку под 6,5% годовых

Согласно Постановлению Правительства РФ № 566 от 23.04.2020, у новой льготной ипотеки есть только одно требование к заемщикам и созаемщикам: гражданство РФ. Никаких других ограничений по возрасту, семейному положению, количеству детей, размеру официального дохода или участию в других субсидированных программах ипотеки (семейной, дальневосточной или сельской), программой не установлено. Взять ипотеку по ставке до 6,5% могут и мужчина без семьи и детей, и гражданские супруги, и многодетная семья, и пенсионеры, у которых дети уже давно выросли.

Банки самостоятельно принимают решение, выдавать ли таким заемщикам ипотеку исходя из уровня их долговой нагрузки и прочих факторов. При оформлении ипотеки с господдержкой кредитные организации сами вправе устанавливать дополнительные требования, например, отказывать клиентам с плохой кредитной историей. Законом это не запрещено. Предоставить ипотеку со ставкой 6,5% — это право банка, а не обязанность.

Тем, кто собирался покупать квартиру до ситуации с коронавирусом, стоит присмотреться к этой программе. Еще совсем недавно оформить ипотеку по такой низкой ставке многие заемщики не могли, а в ближайшие месяцы это реально. Ни наличие или отсутствие детей, ни возраст, ни место жительства не повлияют на возможность сэкономить при покупке недвижимости. Однако есть определенные требования к жилью.

Другие программы помощи в приобретении жилья

Где еще можно получить государственную помощь? Существует множество других государственных программ:

- Материнский капитал. Кроме получения ипотеки под 6 процентов, в 2019 году действует программа поддержки семей с двумя и более детьми. Ипотечное кредитование с маткапиталом будет действовать до 2022 г. Это означает, что молодые родители при появлении второго ребенка могут использовать государственную субсидию, чтобы выплатить оформленный кредит либо оплатить первоначальный взнос по ипотеке. Однако после 2019 г. в программу материнского капитала будут внесены некоторые изменения, и субсидии будут предоставляться только нуждающимся семьям.

- Программа помощи ипотечникам. С августа 2018 г. снова начала действовать госпрограмма помощи ипотечным заемщикам. Ее смысл в том, что государство возвращает 20 — 30 % от имеющейся задолженности. Однако сумма не должна превышать полутора миллионов рублей. Кроме того, можно перевести валютный кредит в рублевый, уменьшив ставку до 11,5 %. Несмотря на перечисленные достоинства, получить такую поддержку может не каждая семья, поскольку у программы есть некоторые особенности.

- Льготы для военнослужащих. Если вы военнослужащий, то лучшее решение в покупке собственного жилья – оформить военную ипотеку, которая продолжается и в 2019 году. На сайте можно изучить особенности получения такой госпомощи.

- Социальная. Особая программа господдержки для социально значимых, а также малозащищенных категорий граждан, которая действует в разных регионах нашей страны. Используя такую программу, можно получить субсидирование от региона по уменьшению процентной ставки либо средства на первоначальный ипотечный взнос.

До 1 июля 2021 года можно купить квартиру в новостройке по льготной ипотеке 6,5%. Нет требований к возрасту, наличию детей, семейному или имущественному положению участников программы

Программа «Льготная ипотека 6.5%» появилась 17.04.2020 года, по которой государство компенсирует часть процентов банку. За счёт чего ипотека заёмщику будет стоить 6,5% годовых. Сначала данная программа должна была действовать до 01 ноября 2020 года. По просьбам застройщиков, финансовых экспертов и членов правительства, власти продлили антикризисную ипотеку до июля 2021 года.

Преимущества программы

- Программой могут воспользоваться все граждане Российской Федерации;

- Рассматривается жилье в любом регионе России;

- Купить можно как строящееся жилье, так и готовое, у застройщика.

По данной программе сейчас оформляется более 90% всех кредитов на квартиры в новых домах.

Как получить льготную ипотеку под 6.5%

Условия и необходимые действия для получения ипотеки:

- Быть гражданином РФ, других требований к заемщику нет.

- Необходимо накопить на первоначальный взнос. Чтобы банк выдал кредит, необходимо иметь минимум 15% от стоимости жилья. Если у вас есть материнский капитал, то вы сможете использовать его для оплаты.

- Квартира должна быть в строящемся доме или уже готова к заселению.

- Квартира должна быть на первичном рынке (новостройка), продавец — юр. лицо. Вторичное жилье — не подойдет.

- Договор с банком по ипотеке должен быть заключен до 1 июля 2021 года.

- Максимальная сумма кредита зависит от региона. Москва и Московская обл., Санкт-Петербург и Ленинградская обл. — 12 млн. Другие регионы — 6 млн рублей.

- Ставка по кредиту составляет не более 6,5 процентов. Банк по своему усмотрению может её снизить. Срок кредита может быть и 5, и 30 лет.

У данной программы нет требований к семейной положению и наличию детей. Не перепутайте с программой ипотеки с господдержкой под 6% для семей с детьми. Этой новый вид господдержки и подойдет тем, кому не подходит семейная ипотека, например если у вас нет детей и вы не в браке.

Какие банки участвуют в программе ?

Кредиторы участники программы: Сбербанк, ВТБ, Альфа-банк, Россельхозбанк, Газпромбанк, Райффайзенбанк, Совкомбанк, МКБ, Транскапиталбанк, Металлинвестбанк и многие другие (полный список). Банк вправе самостоятельно определять условия кредитования, перечень документов и процедуры проверок заёмщиков, т.к. принимает на себя определённые риски.

Какие документы необходимы для получения льготной ипотеки ?

Перечень необходимых документов устанавливает банк самостоятельно, который выдает вам ипотеку по программе.

Если ваше финансовое положение позволяет Вам воспользоваться льготной ипотекой под 6,5%, то сейчас у вас есть шанс!

Уютного дома Вам !

А вы знали, что Пить воду для здоровья надо правильно?

Последние новости

19 февраля 2018 года

Стал известен точный список банков в которых можно получить ипотеку под 6% по программе по выдаче льготной ипотеке, которая началась 1 января 2018 года. Это список банков которые работают сотрудничают напрямую с государством по этой программе и которые получают напрямую от государства средства для субсидирования льготного процента по ипотеке. В других танках так же можно получить такую ипотеку, но только при условии что они являются агентами одного из этих банков. Так что если нет острой необходимости, лучше обратиться напрямую в один из банков, представленных в списке.

Список банков:

- Публичное акционерное общество «Сбербанк России»

- Банк ВТБ (публичное акционерное общество)

- Акционерный коммерческий банк «Абсолют Банк» (публичное акционерное общество)

- Акционерный коммерческий банк «РОССИЙСКИЙ КАПИТАЛ» (публичное акционерное общество)

- «Газпромбанк» (Акционерное общество)

- Акционерное общество «Россииский Сельскохозяиственныи банк»

- Публичное акционерное общество «Промсвязьбанк»

- Публичное акционерное общество Банк «Финансовая Корпорация Открытие»

- «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» (Публичное акционерное общество)

- Акционерное общество «Райффайзенбанк» Публичное акционерное общество

- Банк «Возрождение»

- Публичное акционерное общество «Совкомбанк» Акционерное общество

- «Коммерческий банк ДельтаКредит»

- Публичное акционерное общество «ТРАНСКАПИТАЛБАНК»

- Акционерный коммерческий банк «АК БАРС» (публичное акционерное общество)

- Акционерный коммерческий банк «ИНВЕСТИЦИОННЫЙ ТОРГОВЫЙ БАНК» (публичное акционерное общество)

- Публичное акционерное общество «Западно-Сибирский коммерческий банк»

- Публичное акционерное общество «БАНК УРАЛСИБ»

- Публичное акционерное общество коммерческий банк «Центр-инвест»

- Акционерное общество «ЮниКредит Банк»

- Акционерное общество «КОШЕЛЕВ-БАНК»

- АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «МЕТАЛЛУРГИЧЕСКИЙ ИНВЕСТИЦИОННЫЙ

- БАНК» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО)

- Акционерное общество Банк конверсии «Снежинский»

- Коммерческий банк «Кубань кредит» общество с ограниченной ответственностью

- Прио-Внешторгбанк (публичное акционерное общество)

- РОССИЙСКИЙ НАЦИОНАЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК (публичное акционерное общество)

- Акционерное общество Банк «Северный морской путь»

- АКЦИОНЕРНЫЙ КОММЕРЧЕСКИЙ БАНК «АКТИВ БАНК» (ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО)

- АКЦИОНЕРНОЕ ОБЩЕСТВО «БАНК СОЦИАЛЬНОГО РАЗВИТИЯ ТАТАРСТАНА «ТАТСОЦБАНК»

- Акционерный коммерческий банк «РосЕвроБанк» (акционерное общество)

- Оренбургский ипотечный коммерческий банк «Русь» (Общество с ограниченной ответственностью)

- Банк ЗЕНИТ (публичное акционерное общество)

- Общество с ограниченной ответственностью Банк «Аверс»

- Публичное акционерное общество «Курский промышленный банк»

- ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «БАНК «САНКТ-ПЕТЕРБУРГ»

- ПУБЛИЧНОЕ АКЦИОНЕРНОЕ ОБЩЕСТВО «НОВЫЙ ИНВЕСТИЦИОННО-КОММЕРЧЕСКИЙ БАНК

- ОРЕНБУРГСКИЙ БАНК РАЗВИТИЯ ПРОМЫШЛЕННОСТИ»

- Публичное акционерное общество «Дальневосточный банк»

- Акционерное общество «Сургутнефтегазбанк»

- Публичное акционерное общество коммерческий банк «Уральский финансовый дом»

- Публичное акционерное общество «СЕВЕРГАЗБАНК»Публичное Акционерное Общество «БИНБАНК»

- Публичное акционерное общество «Московский Индустриальный банк»

- Акционерный коммерческий банк «Энергобанк» (публичное акционерное общество)

- Публичное акционерное общество Банк «Кузнецкий»

- Акционерное общество «Всероссийский банк развития регионов»

- Акционерное общество «Агентство ипотечного жилищного кредитования»

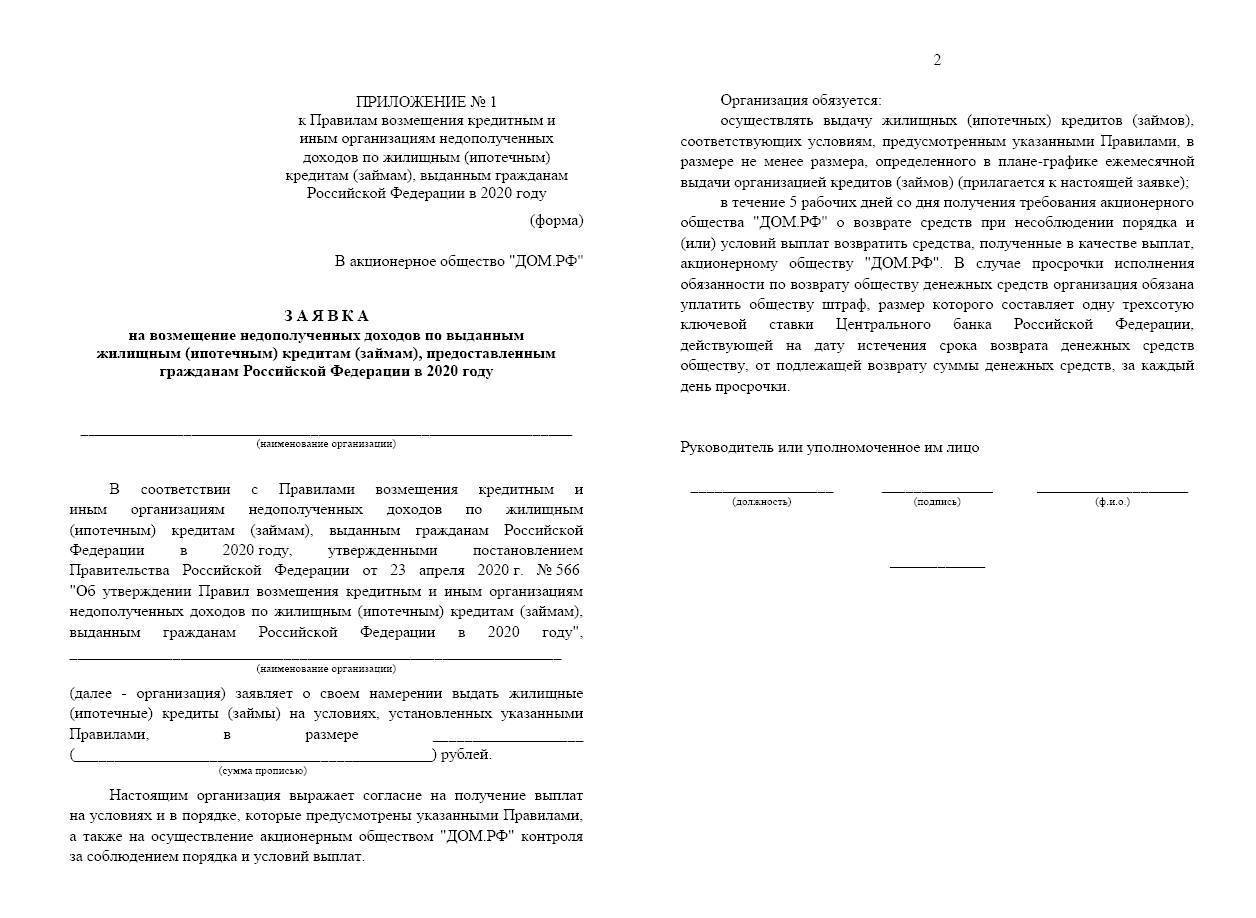

Ниже представлен скан приказа Министерства финансов Российской Федерации.

2017 — 2022, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.