Какой размер имущественного вычета в 2020 году?

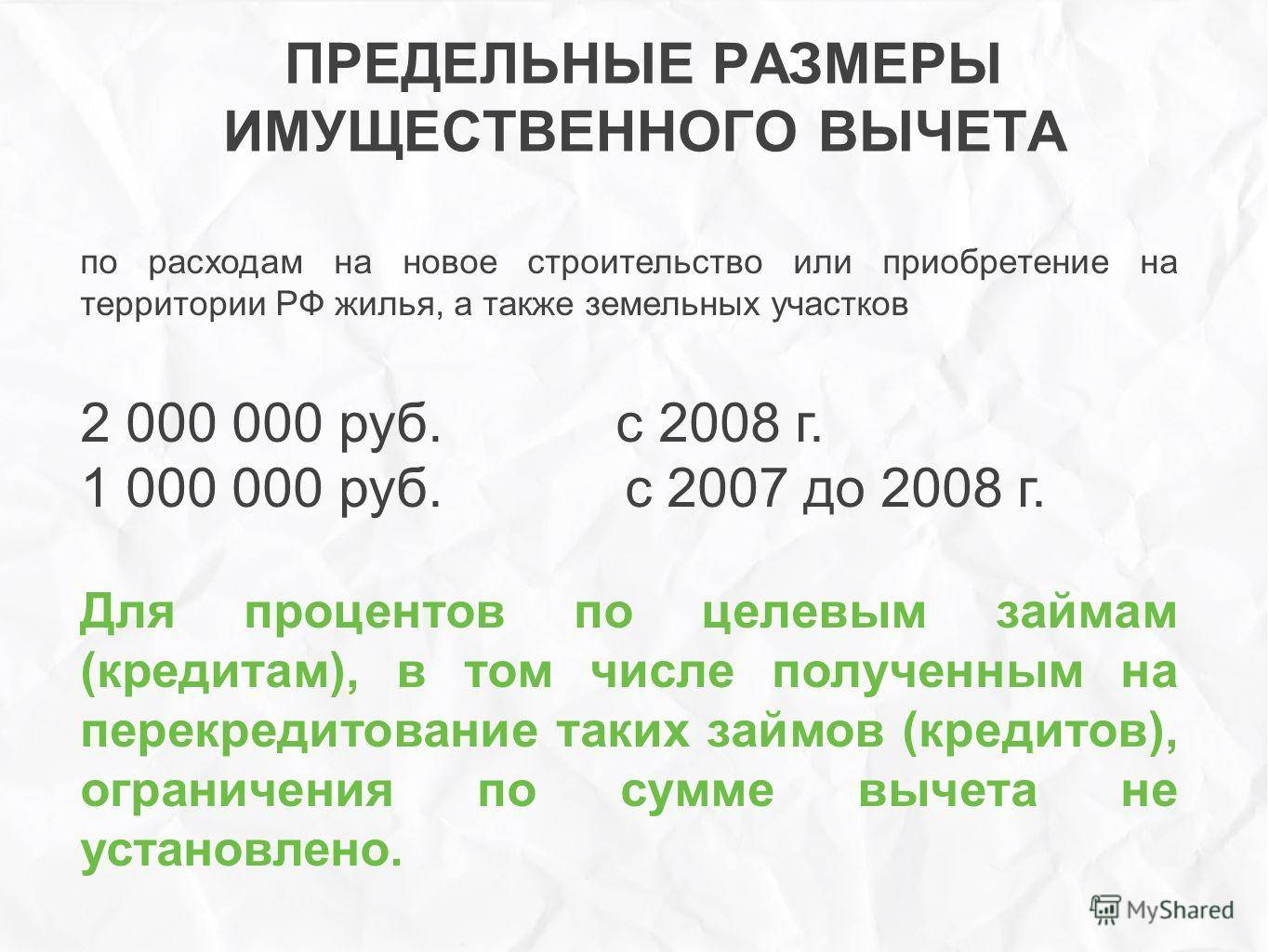

Размер имущественного вычета время от времени изменяется в сторону увеличения (в связи с инфляцией и общим удорожанием жизни).

На текущее состояние (2019, 2020 г.г.):

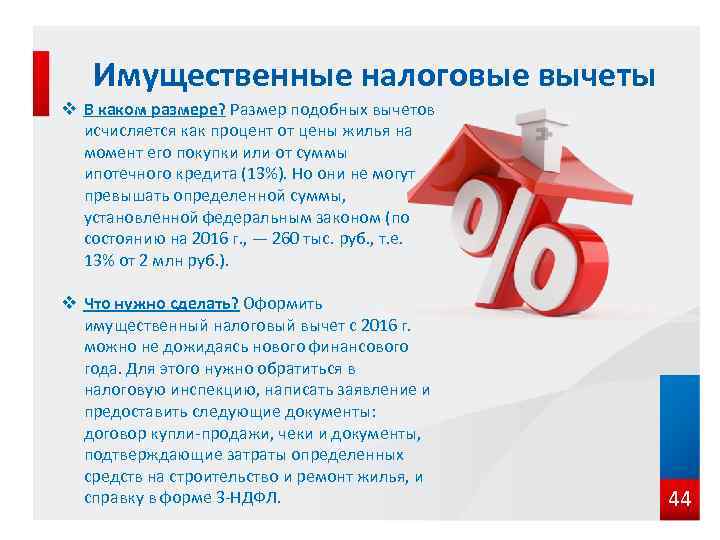

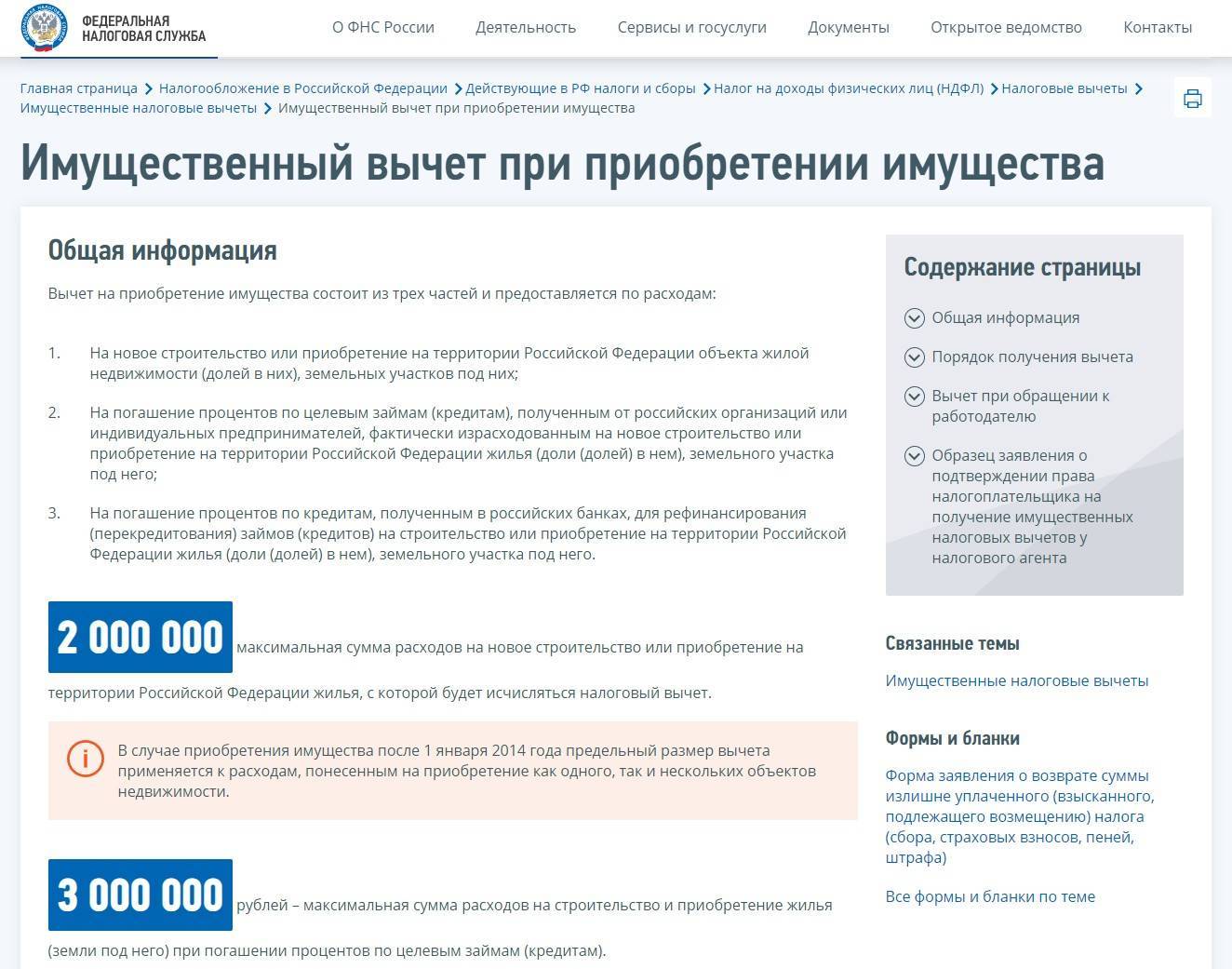

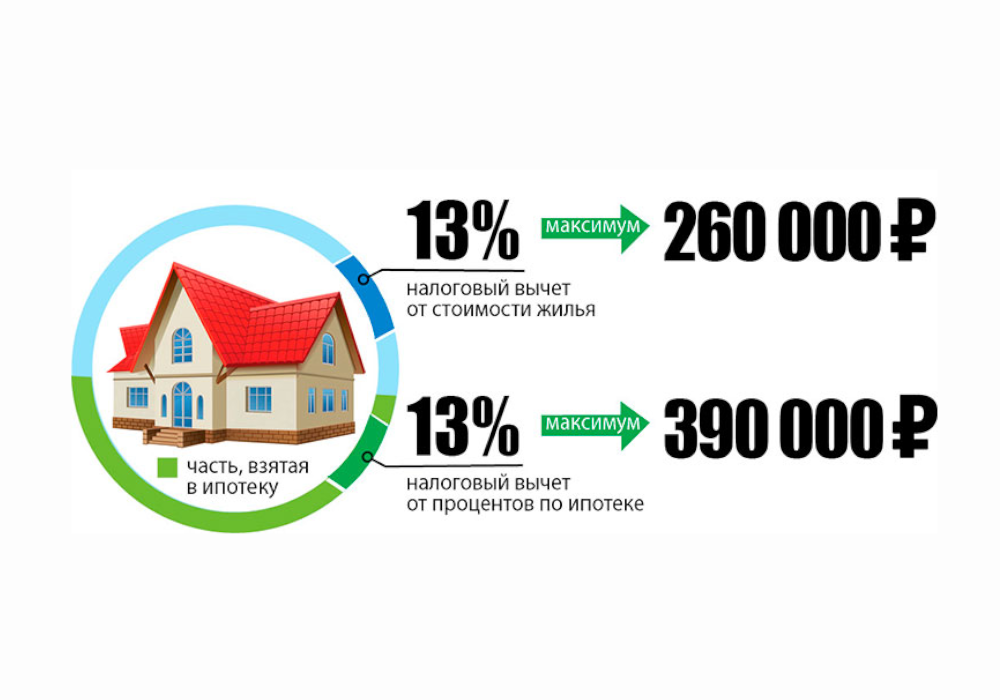

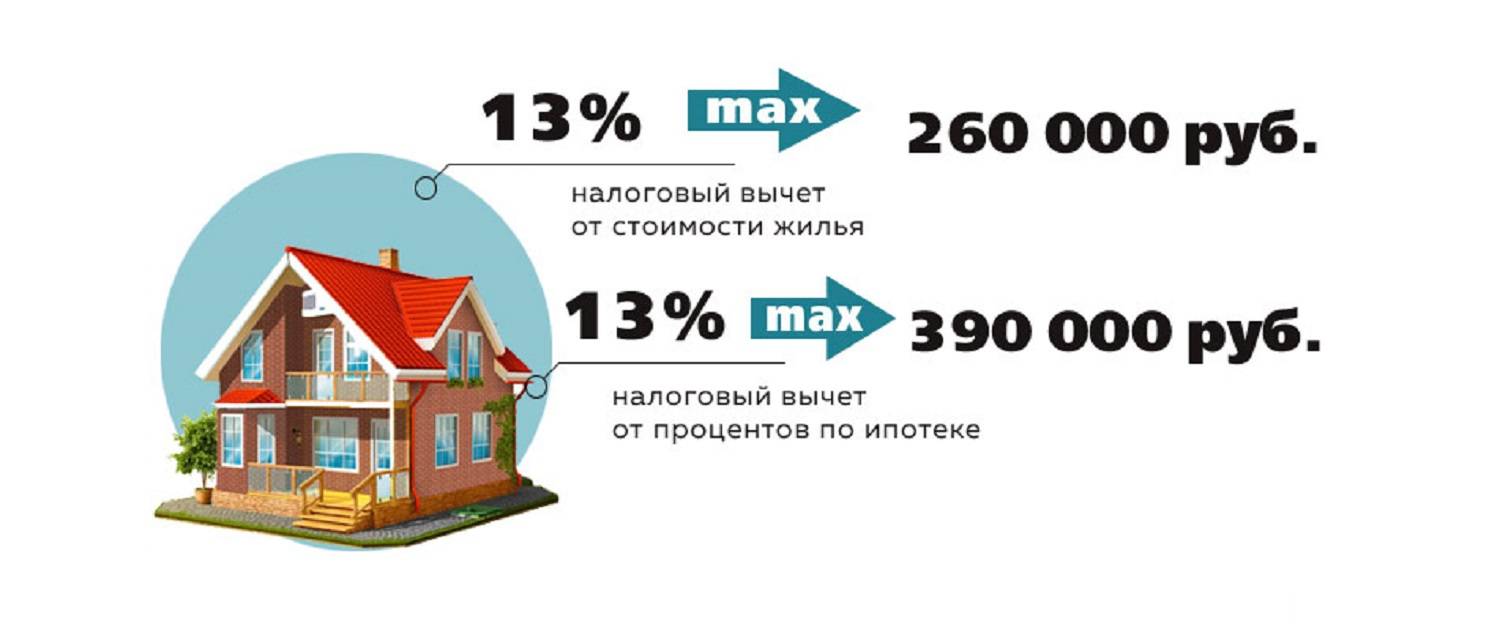

- размер имущественного вычета при покупке квартиры, зем. участка, жил. дома, а также при строительстве и ремонте составляет 2 млн. руб. Это лимит налоговый базы. А из неё уже вычисляют возвратную сумму, умножая на процентную ставку. То есть максимально вернуть можно из бюджета 260 тыс. руб. (2 млн. Х 13%);

- проценты по кредитам – 3 млн. руб. (вернуть можно — 390 тыс. руб.), до 2014 года % по кредитам учитывались в полном размере без ограничения.

Человек за определенный период может вернуть 13% от расходов на покупку (строительство/ремонт). Но не более указанных ограничений.

Пример: при покупке квартиры за 1,4 млн. рублей гражданин может вернуть 182 тыс. руб (сумма расходов х 13%).

Получение налогового вычета при покупке квартиры производится из сумм НДФЛ, которые уплачены или будет уплачены гражданином. При этом учитывается лишь 13%-ая ставка налога.

Пример: гражданином за 2017 год были получены доходы, облагаемые 9%, 13%, 30%, 35% ставками налога и в общей сложности был уплачен НДФЛ в размере 80 тыс. руб. Из них только 30 тыс. рублей были начислены по 13% ставке. Значит и возместить он сможет только 30 тыс.руб.

Если стоимость квартиры больше или меньше 2 млн. руб

Зачастую траты на покупку/строительство жилья превышают предельный порог налоговой базы. Тогда расчет допускается до предельной суммы, предусмотренной законом.

Пример: коттедж приобретен за 5 млн. руб., вычетный размер составит 260 тыс. руб. (2 млн. х 13%). Превышающие 3 млн

во внимание не принимаются, просто сгорают. Ясно, что такой же показатель вычета будет и при покупке жилья за 6 млн

руб. и за 7 млн. руб. и т.д.

Если же база вычета меньше предельного лимита, собственник может дополучить вычет по другому объекту недвижимости. Это дополнительное жилье может быть куплено/построено позже.

Пример: в 2019 году куплена квартира за 1,5 млн. руб. Гражданин заявил о вычете в размере 195 тыс. руб. В следующем году этот же гражданин покупает жилой дом стоимостью 3 000 000 р. Он также имеет право заявить о вычете и дополучит 65 тыс. руб. (2 млн. (предельный размер) «-» 1500 000 (расходы при первом вычете) = 500 000 «Х» 13%). Но имейте в виду, если при второй покупке недвижимости законом будет увеличен предельный размер вычета (например, в 2021 г. до 2,5 млн. руб.) для Вас сохранится тот предельный размер, который существовал во время первого обращения (в нашем случае 2 млн. руб.).

В отношении процентного вычета по займам (кредитам) такой перенос сумм не разрешен. Право на имущественный налоговый вычет будет в отношении одного первоначально заявленного объекта, не зависимо от того, достигли ли расходы максимального предала или нет.

Не подлежат включению в расходы следующие средства:

- полученные по государственным или муниципальным программам поддержки (материнский капитал, субсидии, дотации, пособия),

- безвозмездно предоставленные работодателем для покупки земли или приобретения/строительства/ремонта жилья.

Пример: стоимость квартиры составила 1 66 617 р. из них 466 617 р. материнский капитал. В таком случае сумма расходов для имущественного вычета будет равна 1,2 млн. (1 66 617 – 466 617) руб.

Имущественный вычет на покупку квартиры

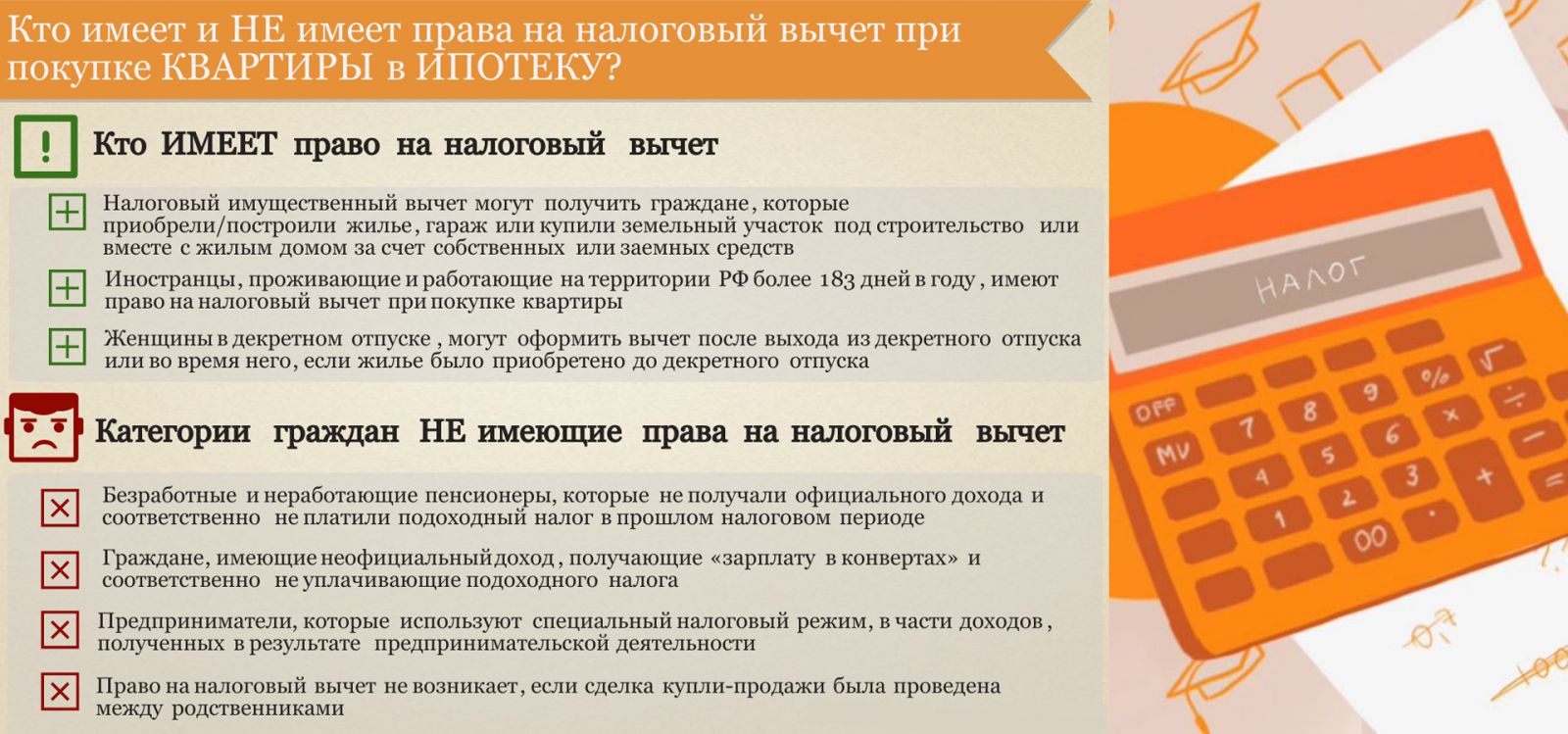

Рассматривая вопрос о том, как оформить налоговый вычет при покупке квартиры, в первую очередь нужно сказать, что такой вычет предоставляется в следующих случаях:

- На новое строительство или приобретение жилья (доли в нем) на территории РФ.

- На погашение процентов по целевым займам, полученным от кредитных организаций на покупку жилья.

- На погашение процентов по кредитам, полученным на рефинансирование основного займа на покупку жилья.

Размер налогового вычета при покупке квартиры в 2015-2016 годах составляет 13% от 2 000 000 рублей; размер вычета на погашение процентов по займам – 13% от 3 000 000 рублей.

Если гражданин не воспользовался всей суммой налогового вычета, то он может дополучить ее в последующих налоговых периодах при приобретении другого имущества.

Если квартира была приобретена супругами в браке, то она становится их совместным имуществом. С 2014 года имущественный вычет между супругами не распределяется, на получение налогового вычета может претендовать каждый из супругов.

Получение налогового вычета при покупке квартиры в 2015-2016 годах не допускается, если:

- Сделка купли-продажи была совершена между взаимозависимыми лицами. К взаимозависимым лицам относятся: супруги, родители, дети, братья/сестры (полнородные/неполнородные), опекуны и подопечные.

- Если оплата покупки производилась за счет средств материнского капитала, за счет средств работодателя или за счет бюджета.

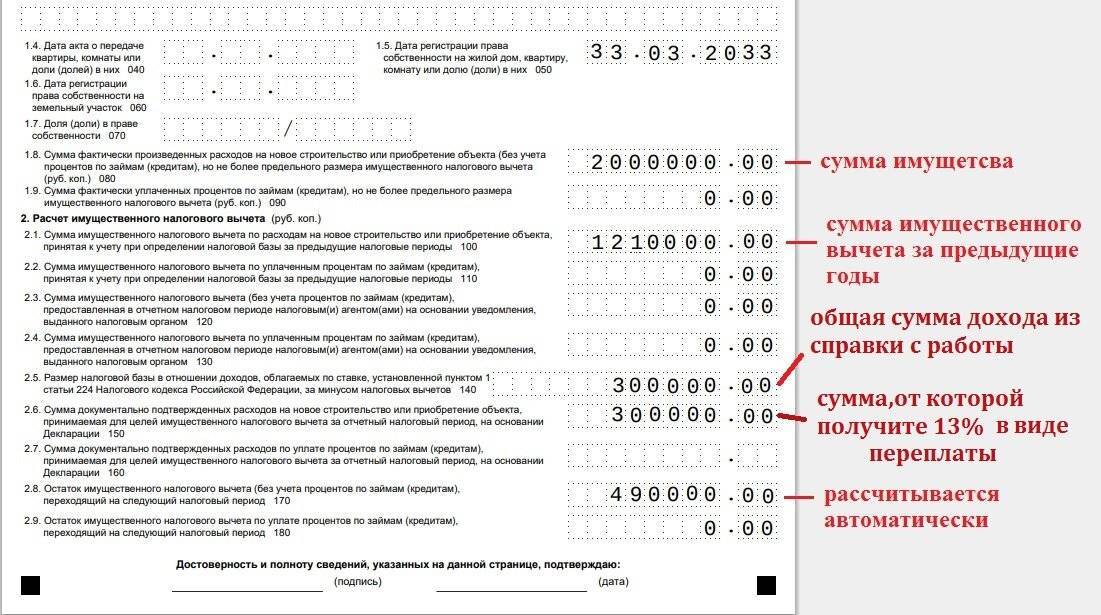

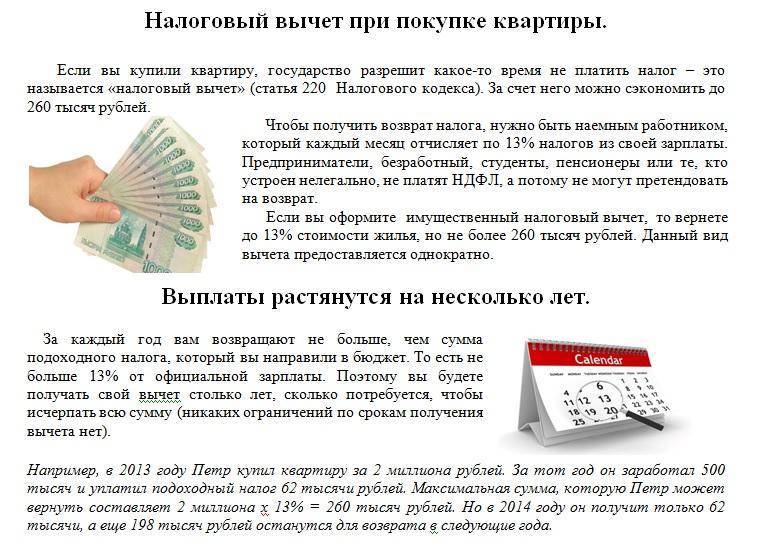

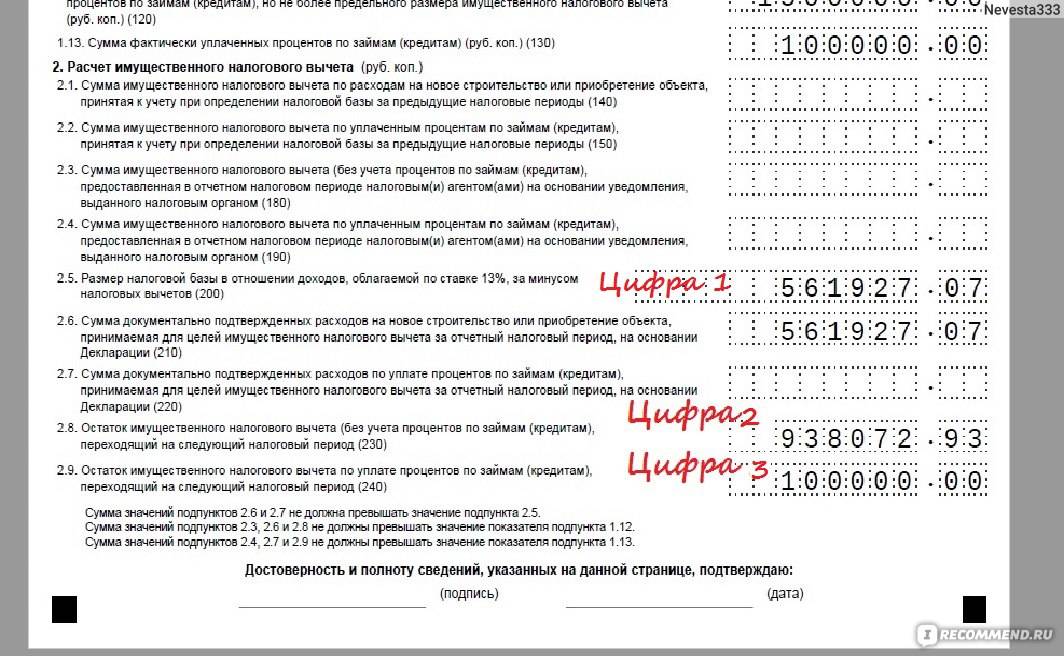

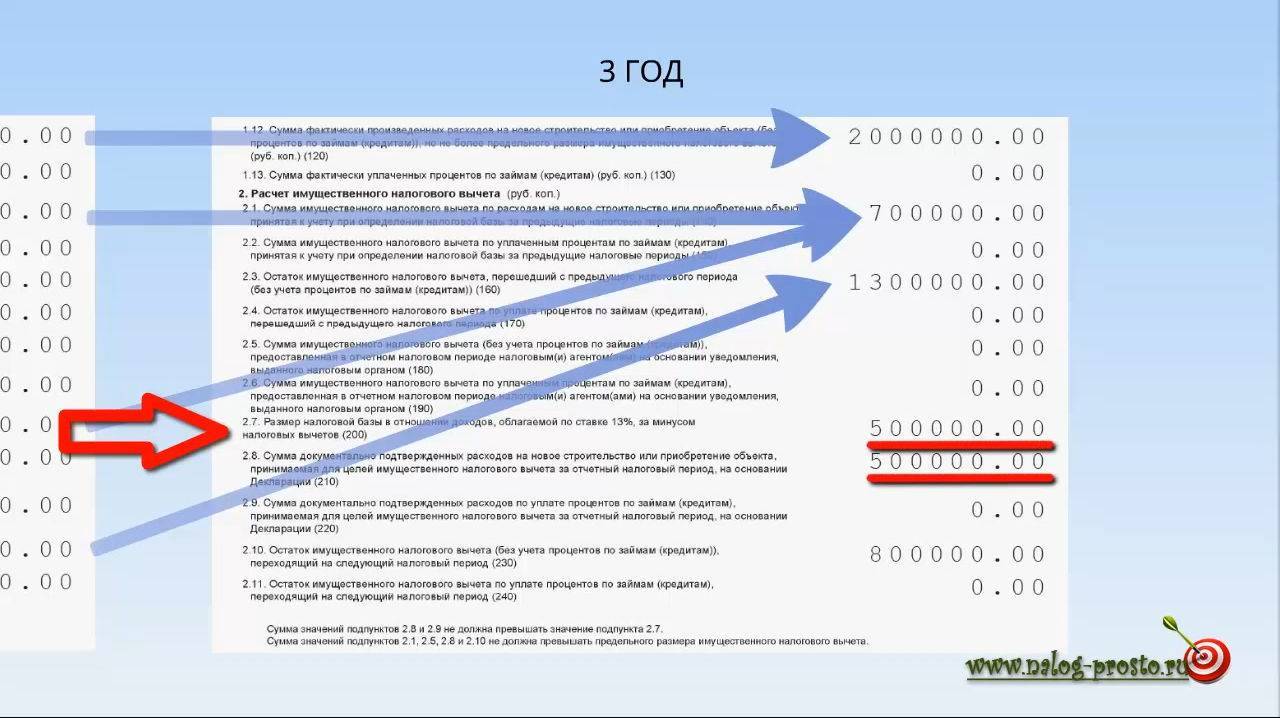

Перенос остатка вычета на следующий год

Максимальную сумму возврата по вычету получить сразу целиком получится только у тех, чей годовой доход больше 2 000 000 рублей. В этом случае за год вы платите государству НДФЛ в размере 260 000 (или больше). Значит, налоговой есть, что вам вернуть.

Всем остальным за год возвратят только ту часть, которую по факту они за этот год перечислили в бюджет в виде налога. Остальное можно получить в последующие годы. Причем на это может уйти столько лет, сколько нужно в вашем случае – границ нет, главное, чтобы вся положенная сумма в итоге оказалась у вас.

Скажем, у вас оклад 50 тысяч рублей в месяц, и вам должны вернуть 260 тысяч, поскольку сумма вычета составила 2 млн. В год вы получаете 600 000 рублей и платите 78 000 рублей в качестве налога государству. Получается, что налог вам будут возвращать в течение 4 лет.

В первый год после покупки квартиры вы сможете забрать себе 78 000 рублей, во второй и третий год – также по 78 000, а в четвертый год получите оставшиеся 26 000 рублей.

Если квартиру покупает пенсионер, для него предусмотрено исключение. Он сможет вернуть налог сразу за 4 года. Для этого ему нужно подать одновременно 4 декларации: за год, в который приобретено жилье, и за 3 года до этого.

Что такое налоговый вычет

Каждый налогоплательщик, который получает доход и выплачивает НДФЛ по ставке 13%, вправе претендовать на льготную компенсацию в случае произведения определенных расходов.

Вычет — это сумма льготы, на которую уменьшается налогооблагаемая база гражданина. Оформляют ее только те граждане, которые являются резидентами РФ и получают доход, облагаемый НДФЛ. Все заработанные средства, которые подлежат налогообложению по общему правилу, уменьшаются на сумму годового подоходного налога. В результате получится сниженная налогооблагаемая база. Также граждане вправе подать заявление в территориальную ИФНС о компенсации доли излишне уплаченного НДФЛ.

Гражданин вправе получить льготу как посредством материальной компенсации от территориальной ФНС, так и у работодателя, предоставив необходимые документы для возврата налога и заявление для оформления возврата. Зачастую в перечень документов входят разного рода подтвердительные бланки — различные свидетельства и справки для налогового вычета, уведомления.

Получают льготу только резиденты РФ, доход которых облагается ставкой 13%. Те работники, которые освобождены от уплаты налогов или выплачивают НДФЛ по иным ставкам (например, 6%, 9%, 15%, 30%), не вправе оформлять вычеты за отчетный год.

, чтобы прочитать.

Пример расчета НДФЛ с учетом налогового вычета

Отметим следующее: размер вычета указывается в уведомлении из ИФНС, поэтому бухгалтеру не нужно самостоятельно производить какие-либо расчеты. Алгоритм предоставления налогового вычета выглядит следующим образом:

- изначально определяется доход сотрудника, облагаемый НДФЛ;

- затем от полученной суммы отнимается налоговый вычет;

- после этого оставшаяся разница умножается на ставку НДФЛ – 13%.

Важно! Разница, получаемая при вычитании налогового вычета из дохода, не может быть отрицательной. Если месячный доход сотрудника меньше предоставленного вычета, то сумма из уведомления используется не полностью, а остаток переносится на следующие месяцы

Пример

В июне работник написал заявление на предоставление ему имущественного вычета, размер которого указан в уведомлении – 2 млн. руб. Вычет будет предоставлен за весь календарный год, то есть включая месяцы с января по май.

Ежемесячный доход сотрудника составляет 30 тыс. руб. Иные вычеты (социальный или стандартный) ему не предоставляются.

НДФЛ, удержанный за каждый месяц до июня, был равен:

30 000 * 13% = 3 900 руб.

В июне бухгалтер должен задним числом пересчитать налогооблагаемую базу за каждый месяц с учетом предоставляемого имущественного вычета:

НДФЛ = (30 000 – 30 000) * 13% = 0 руб.

С учетом предоставляемого вычета остаток его суммы на июнь будет таким:

2 000 000 – 30 000 * 5 мес. = 1 850 000 руб.

В следующие месяцы, то есть начиная с июня, расчеты будут аналогичными. На конец года остаток предоставляемого вычета будет равен:

2 000 000 – 30 000 * 12 мес. = 1 640 000 руб.

Важно! За период с января по май был излишне удержан НДФЛ в размере 19 500 руб. (3 900 * 5 мес.)

Эта сумма по заявлению сотрудника может быть переведена на его счет в банке.

Решение 1С Бухгалтерия 8.3 позволяет оформить такие вычеты корректно и без особых временных затрат. Все их размеры и типы хранятся в справочнике программы по видам вычетов НДФЛ.

Проверить, насколько корректно ведется в 1С Бухгалтерия учет вычетов по НДФЛ, можно с помощью имеющихся отчетов.

Остались вопросы? Закажите бесплатную консультацию наших специалистов!

1С:ЗУП 8: обзор возможностей

Бухгалтерский учет в строительстве

Имущественный налоговый вычет

Возвращать сумму налога можно несколько лет. За каждый год можно вернуть не более 13% от годовой зарплаты.

Если вы не оформили налоговый вычет сразу, можно сделать это в любой момент. Но вернуть налог можно только за последние три года.

В каких случаях можно получить имущественный налоговый вычет

Вы можете вернуть часть средств, потраченных на:

- покупку квартиры, комнаты, частного дома, земельного участка с домом или для строительства дома;

- строительство частного дома;

- уплату процентов по ипотеке на покупку или строительство жилья и по кредитам на рефинансирование ипотеки;

- отделку и ремонт жилья, если оно было куплено без отделки у застройщика, а также на разработку проектной документации и сметы на проведение работ.

Кто не может претендовать на имущественный налоговый вычет

В категорию граждан, которым не выплачивается имущественный налог, входят следующие лица:

- не имеющие гражданства РФ;

- граждане РФ, находящиеся в стране менее 183 дней в течение последнего года;

- неработающие;

- получающие неофициальную зарплату и не отчисляющие налоги;

- предприниматели;

- осуществляющие сделку с взаимосвязанными лицами (родственниками, связанными подчинением по должностному положению);

- осуществляющие сделку за счет работодателя.

В сделках, проводимых с помощью материнского капитала, сертификата, субсидии, военной ипотеки, налоговому вычету подлежат только суммы, составляющие собственные средства покупателя.

Сколько раз можно получить имущественный налоговый вычет

Если жилье приобреталось в период с 01.01.2001 г. по 31.12.2013 г., воспользоваться правом на имущественный налоговый вычет можно только один раз. Сумма покупки не имеет значения. (Возможно получить налоговый вычет по ипотечным процентам при покупке нового жилья, если по жилью, приобретенному ранее 01.01.2014 г. был получен только основной вычет). Например, если за квартиру, приобретенную в 2010 г. по стоимости 1 млн руб., получен имущественный налоговый вычет, то по второй сделке с недвижимостью, заключенной в 2015 г., налоговый вычет не положен.

Если сделка состоялась после 01.01.2014 г., воспользоваться правом на вычет можно несколько раз, главное, чтобы сумма возврата не превышала 260 тыс. руб. (13% от 2 млн руб.). Например, в течение 2014 и 2015 гг. была приобретена недвижимость стоимостью 1 млн руб. и 1.5 млн руб. По итогам двух сделок собственник может оформить налоговый вычет на 2 млн руб.

Лица, уже получавшие имущественный налоговый вычет по сделкам, проведенным до 01.01.2001 г., имеют право на вычет на общих основаниях, поскольку ранее имущественные вычеты предоставлялись на основании не Налогового Кодекса, а Закона РФ от 07.12.91 № 1998−1 «О подоходном налоге с физических лиц».

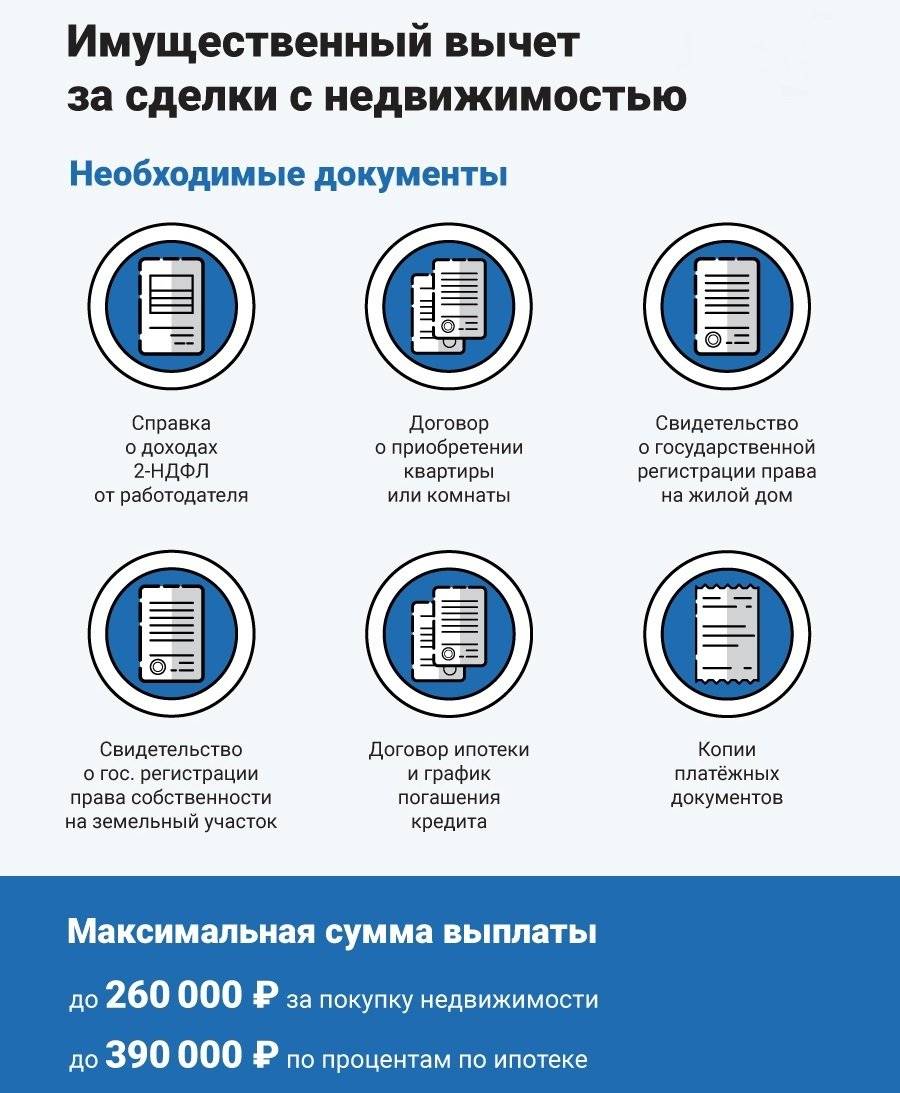

Как получить имущественный налоговый вычет

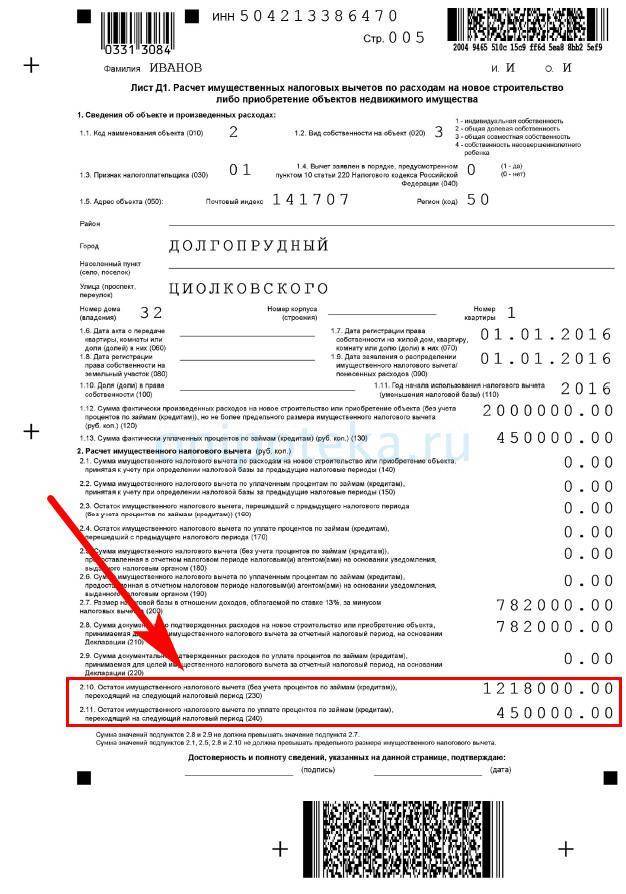

Чтобы оформить налоговый вычет на покупку недвижимости, следует предоставить в налоговую инспекцию для проверки следующие документы:

- паспорт;

- форму 2-НДФЛ;

- декларацию 3-НДФЛ;

- заверенную копию договора купли-продажи или долевого участия;

- платежную документацию, подтверждающую факт оплаты;

- заверенную копию свидетельства о госрегистрации права собственности;

- заверенную копию акта приема-передачи жилья.

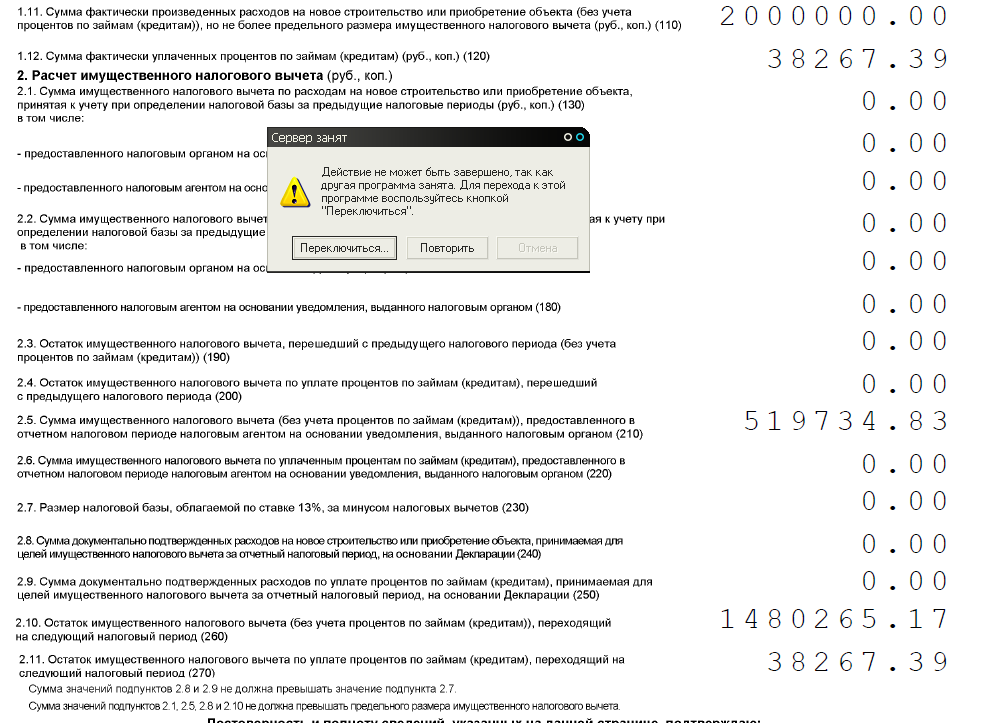

Если жилье приобреталось при помощи ипотеки, для оформления имущественного налогового вычета дополнительно потребуются:

- заверенная копия кредитного договора с банком;

- справка об удержанных процентах за год.

Проверка документов на налоговый вычет может проводиться не более трех месяцев. По итогам в течение 10 дней вам будет направлено письменное уведомление. В случае положительного результата деньги будут переведены через месяц.

Налоговый вычет можно получить не только через налоговую инспекцию, но и через работодателя. В этом случае после получения положительного решения от налоговой инспекции следует подать заявление в бухгалтерию своего предприятия. После этого налог из вашей зарплаты удерживаться не будет — до конца календарного года или до исчерпания налогового вычета.

Часто задаваемые вопросы

— Если получать вычет через налоговую, то НДФЛ возвращают за весь год, даже если квартира была куплена в декабре. А если делать вычет через работодателя, то налог вернут только начиная с месяца обращения?

— Этот вопрос до сих пор является дискуссионным. До 2017 года действовало правило, по которому работодатель предоставлял вычет с месяца обращения. При этом в начале следующего года покупатель квартиры мог подать декларацию 3-НДФЛ в налоговую инспекцию и вернуть налог за оставшиеся месяцы прошлого года. Однако с 1 января 2017-го действует другой порядок. Покажем его на примере.

Гражданин И. в августе 2017 года купил квартиру и в сентябре получил в своей ИФНС уведомление для работодателя. Передав его в бухгалтерию, И. разово получил от работодателя сумму, равную удержанному с января по август подоходному налогу, и начиная с сентября, получал зарплату без удержания НДФЛ.

В некоторых организациях из-за особенностей бухгалтерского учета отказываются возвращать налоги за предыдущие месяцы, предлагая работнику пойти в суд, чтобы сделать ему выплату на основании судебного решения. Это довольно длительный путь, и иногда проще согласиться действовать по-старому: получать вычет с месяца обращения, а по окончании года подать декларацию 3-НДФЛ. Для тех, кто решит идти по более сложному пути, нормативные акты, которыми можно аргументировать свою позицию: письма Минфина РФ от 16.03.2017 № 03-04-06/15201, от 20.01.2017 № 03-04-06/2416.

— Можно ли вернуть НДФЛ при покупке квартиры через долевое строительство?

— Возврат подоходного налога при оформлении договора долевого участия происходит в том же размере, что и при покупке жилья за наличные. Разница – в сроке, с которого можно подавать документы в налоговую инспекцию. При долевом строительстве право на вычет возникает с момента подписания акта приема-передачи квартиры, а не с момента регистрации права собственности на нее.

— Может ли налоговая отказать в вычете за покупку квартиры и по какой причине?

— Процент отказов в имущественном налоговом вычете невысок, но он есть. Помимо стандартных случаев, в которых вычет просто не полагается (их перечень указан выше в соответствующей главе), есть и другие причины отказа:

- Неверный расчет налогового вычета в декларации. Это происходит, если декларация заполняется вручную без использования специальных программ.

- Противоречие между декларацией и приложенными документами (неправильно указанный адрес, расхождения данных со справкой 2-НДФЛ и так далее).

- Не приложены все необходимые документы.

- Право на вычет уже было использовано гражданином.

— Как оформить налоговый вычет при покупке квартиры на ребенка?

Есть несколько вариантов таких покупок, рассмотрим каждый из них.

1 Оформление купленной квартиры на взрослого и ребенка (по ½ доли).

В этом случае взрослый владелец жилья получает вычет как за свою долю, так и за долю ребенка (п.6 ст.220 Налогового кодекса РФ). Если квартира куплена за 2 миллиона рублей, то мать или отец оформляют возврат своих налогов как со своей доли (1 млн. руб), так и с доли ребенка (тоже 1 млн.) – и в итоге получают 260 000 рублей.

2 Оформление жилья на двоих взрослых и ребенка (детей).

В такой ситуации вычет на долю ребенка может получить любой из родителей, а также оба сразу. В законодательстве нет конкретных указаний о том, как именно родители должны договариваться между собой на эту тему. В реальности обычно к стандартному пакету документов прикладывают заявление о распределении вычета ребенка между матерью и отцом. Например, купив квартиру за 4 миллиона рублей и оформив ее на 4-х человек (2 родителя и 2 ребенка), отец и мать могут получить налоговый вычет в размере стоимости своей доли (по 1 млн. руб.), а доли детей распределить пополам между собой. Таким образом у каждого из родителей размер вычета составит по 2 миллиона рублей, и оба вернут по 260 000 рублей налога.

3 Оформление квартиры/дома только на ребенка.

В этом случае вычет имеет право получить любой из родителей, несмотря на то, что он не является собственником. Ребенок право на получение имущественного вычета не теряет, он сможет воспользоваться этой возможностью по достижении совершеннолетия. А вот если мать или отец уже получали вычет ранее, то второй раз они этого сделать не смогут, даже за ребенка.

Отметим, что для получения вычета при покупке жилья согласие ребенка не требуется.

Долго ли ждать денег?

Сроки и порядок возвращения средств зависят от того, каким способ их получения избрал гражданин. Ему предлагается два варианта:

Таблица 1. Способы получения вычета

| Вариант | Действия |

|---|---|

| Получить вычет в налоговой | В данном случае вы собираете вышеперечисленные документы и сдаёте их в налоговую. На проверку у специалистов есть три месяца, после проверки в десятидневный срок вас уведомят о её окончании. В налоговой вам передадут документ, свидетельствующий, что вы вправду имеете право на получение имущественной льготы, а вы напишите заявление, где потребуете возврата средств и укажите способ, которым желаете их получить. После чего вы должны сообщить инспектору ваш расчетный счёт, номер карты или сберкнижки. В течение одного месяца туда придёт полностью вся сумма вычета. |

| Получить вычет на работе | Первые действия этого варианта совпадают с предыдущими. Вы относите в налоговую документы, но уже исключаете справку по форме 3-НДФЛ. Когда пройдёт проверка и вы придёте для написания заявления и получения документа из налоговой, передать его вы должны в бухгалтерский отдел на работе. Бумага послужит основанием для прекращения удержания НДФЛ из зарплаты. Увеличенный на 13% заработок вы будете получать, пока не исчерпаете лимит имущественного вычета. Но каждый год вам необходимо будет вновь проходить процедуру посещения налоговой. |

Как получить имущественный вычет через работодателя

По закону имущественный вычет можно получить также через работодателя. В этом случае с заработной платы перестанет удерживаться подоходный налог по ставке 13%.

Главная особенность такого способа заключается в том, что для получения вычета не нужно дожидаться окончания года (как в случае с налоговой), а подать заявление на вычет можно сразу после возникновения права на него.

Процедура получения имущественного налогового вычета через работодателя происходит в 3 этапа:

Первый этап – сбор необходимых документов

Список документов для получения вычета через работодателя совпадает с документами, которые необходимы для получения вычета через налоговую службу (см. выше).

Но есть следующие отличия:

- Не требуется заполнять налоговую декларацию по форме 3-НДФЛ.

- Не нужна справка по форме 2-НДФЛ.

- Заявление на получение налогового вычета заполняется по другой форме (скачать бланк).

Второй этап — передача собранных документов в налоговый орган

После того как все документы собраны, их необходимо передать в налоговую службу по месту жительства. Способы передачи документов, такие же, как и в случае получения вычета через налоговую службу (см. выше).

По истечении 30 дней (отводимых на проверку документов) из налоговой службы должно прийти уведомление, подтверждающее право на получение вычета у работодателя.

Третий этап – получение налогового вычета

После получения уведомления из налоговой службы, необходимо написать заявление на вычет и вместе с уведомлением передать в бухгалтерию по месту работы.

Начиная со дня уведомления бухгалтерии, с заработной платы перестанут удерживать подоходный налог, и вследствие чего она станет больше обычной на 13%. Это будет, происходит до тех пор, пока имущественный вычет не будет исчерпан полностью, либо пока не закончится календарный год.

Обратите внимание:

- Если в течение года работодатель предоставил работнику вычет не в полном размере (например, за те месяцы пока он оформлял документы для получения вычета), тогда неиспользованный остаток можно получить по окончании года обратившись в налоговую службу (порядок получения вычета через налоговую см. выше).

- Начиная с 1 января 2014 г. стало возможным получить имущественный вычет у нескольких работодателей одновременно, но только в пределах той суммы, которая будет указана в уведомлении о предоставлении имущественного вычета у конкретного работодателя.

Особенности получения многократного вычета

Выяснив, можно ли получить налоговый вычет при покупке квартиры повторно, следует немного поговорить о некоторых тонкостях.

При покупке второго жилья

Законом допускается оформить вычет только в течение 3 лет с момента регистрации прав. До подачи заявления новый обладатель жилья должен уплатить налоги при покупке второй квартиры. Если вы собираетесь вернуть подоходный налог сразу после сделки, за налог нужно заплатить до конца отчетного периода — 30 апреля следующего года.

Пример 3. Никонорова Н.И. в 2012 г. вложилась в недвижимость. Стоимость договора 1,5 млн р. В 2013 г. она подала заявку в налоговую. В 2016 г. гражданка приобрела еще одну квартиру за 1,5 млн.р. Можно ли получить 13 процентов с покупки квартиры второй раз для нее и каков размер компенсации?

1 500 000*13% = 195 000 р. – величина полагающейся льготы за расходы 2012 г. За вторую квартиру Никонорова Н.И. уже ничего не получит, поскольку до 2014 г. возвращать средства можно было единственный раз в жизни, и она этим правом воспользовалась.

Пример 4. Никонорова Н.И. в 2014 г. вложилась в недвижимость. Стоимость договора 1,5 млн.р. В 2016 г. гражданка приобрела еще одну квартиру за 1,5 млн.р. Выясним, в этом случае можно ли получить налоговый вычет за покупку квартиры второй раз и каков размер ее компенсации?

1 500 000*13% = 195 000 р. – величина полагающейся льготы за расходы 2014 г.

Никонорова Н.И. может подать на вычет еще раз, согласно нормам, действующим с 2014 г. и оформить оставшиеся 65 000 р. В целом льгота составит 260 000 р.

При покупке в ипотеку

Особенность возврата в условиях банковского займа заключается в увеличении суммы для расчета размера вычета на сумму процентов, уплаченных за кредит.

Пример 5. Петров И.С. стал обладателем квартиры в 2015 г. стоимость жилья – 3 млн, половина суммы является переплатой за 10 лет кредита. В 2016 году он приобрел еще одно жилье в кредит, здесь проценты банка составляли уже 3 млн при стоимости квартиры в 6 млн и сроком 15 лет. До настоящего момента он еще не пользовался возвратом налога на имущество. Если осуществлялась через ипотеку покупка второй квартиры, налоговый вычет как ему выгоднее вернуть?

Вычет за 2015 г. составит для Петрова И.С: 2 000 000*13%+1 500 000*13% = 260 000 + 195 000 = 455 000 р.

Вычет за 2016 г. = 2 000 000*13%+3 000 000*13% = 260 000+390 000 = 650 000 р.

За ипотеку полагается вернуть деньги только один раз. Очевидно, что за вторую квартиру переплата по процентам больше, и средств он получит больше.

Если купил супруг

Если квартиру купил супруг, по заявлению можно распределить вычет в любых пропорциях. По семейному кодексу, в браке в расходах участвуют две стороны.

Скачать заявление о распределении налогового вычета между супругами: бланк, образец.

Пример 6. Супруги Вероника и Андрей Егоровы приобрели квартиру, которая по всем документам числится за Андреем. Однако он уже применял право на компенсацию. Цена жилья – 2 млн. Супруги подготовили произвольное заявление, в котором указали, что для Вероники доля вычета составляет 100%, для Андрея — 0%. Таким образом, жена получила компенсацию в полном размере за квартиру своего мужа.

Если стоимость в договоре равна четырем миллионам рублей и более, и если никто из супругов не использовал свою возможность на льготу, то однозначная ощутимая выгода будет от распределения вычета пополам. Тогда каждый получит по 260 000 рублей, а без заявления только один из супругов увеличил бы свой доход на такую сумму. Даже если в настоящее время кто-то из них не может воспользоваться этим правом, оно сохранится за ним в будущем.

Пример 7: Иванов Денис купил жилье за 6 млн р. Несмотря на то, что супруга находилась в декретном отпуске, и не облагалась налогом, ее муж подал заявку на вычет, указав в заявлении: жене – 50%, и ему тоже 50%. По своей декларации он получит предельную компенсацию в течение года, а его жена воспользуется своим правом после того, как будет иметь налогооблагаемую прибыль.

Имущественный вычет: выводы

Таким образом, можнополучитьналоговый вычет как при покупке квартиры, так и при ее продаже. Более того, вы сможете претендовать на получение вычета по процентам, уплаченным по договору целевого жилищного займа.

Налоговый кодекс предусмотрел много положительных моментов для тех, кто хочет получить вычет за имущество, приобретенное в 2014 году и позднее. Например, повышенный лимит вычета (как за покупку жилья, так и за уплату процентов по займам) и возможность получить вычет обоими супругами при покупке квартиры в браке.

Кроме того, согласно законодательству, имущественный вычет при продаже квартиры вы можете получать неоднократно в пределах установленного лимита, но не чаще 1 раза в год.