Формат и содержание заявления

Если клиент подает письменное обращение через банковское отделение, его специалисты выдадут специальный бланк, в котором заполняются основные поля.

Если обращение направляется через Личный кабинет заемщика, допускается произвольный формат заявления с соблюдением рекомендуемых параметров содержания. В документе должны быть указаны:

- наименование организации – получателя заявления;

- реквизиты отправителя (ФИО, паспортные данные, сведения о прописке, номер телефона и e-mail-адрес);

- реквизиты договора о кредитовании;

- в тексте заявления прописывается непосредственный запрос снижения процентной ставки, а также основание для данного решения;

- желаемый способ получения оповещения о решении банка (личное вручение, e-mail-сообщение, почтой);

- дата и подпись заявителя.

После принятия обращения в обработку, специалисты банка могут дополнительно запросить такие документы, как:

- оригинал кредитного договора;

- справку о доходах (2-НДФЛ);

- справку из ЕГРН;

- документ о состоянии долга на момент подачи запроса.

Период рассмотрения клиентской заявки и принятия решения по ней составляет 1 месяц со дня ее подачи.

Если заявка одобрена, и ставка снижена — в дальнейшем пересмотр заявки может состояться лишь через 12 месяцев после первого обращения.

Какие нюансы следует учесть заемщикам?

Эксперты финансовой компании обязаны принять заявление о снижении процентов, но существует ряд причин, по которым вы сможете воспользоваться услугой. Когда стоит обратиться в банк:

- заемщик на сегодняшний день является участником госпрограммы, по которой предусмотрено уменьшение процентов;

- ухудшенное финансовое состояние и прочие финансовые трудности (потеря или смена работы).

Кредитная организация после рассмотрения заявки может предложить несколько вариантов улучшения условий, такие как:

- рефинансирование ипотеки;

- изменение условий договора в досудебном или судебном порядке;

- реструктуризация долга;

- использование госпрограмм на более привлекательных условиях.

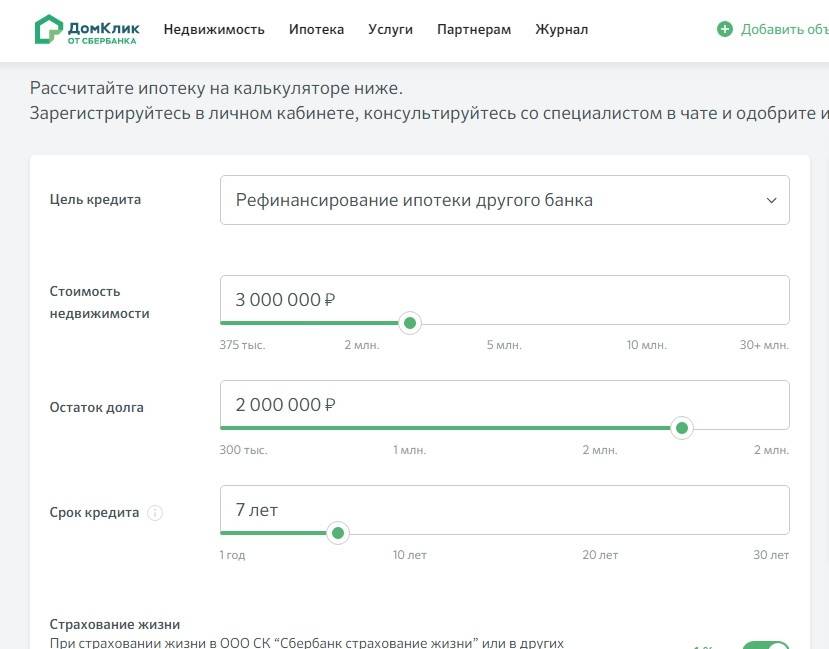

Рефинансирование ипотечного кредита

Большинство кредитов рефинансируется Сбербанком, но это только те займы, которые приобретены у других кредитных организаций. Эксперты банка рассматривает рефинансирование ранее оформленных кредитов только в следующих случаях:

- автокредит;

- потребительский займ;

- в виде исключения – жилищный кредит.

Все заявки рассмотрят в индивидуальном режиме. Если вы приобретали жилищный займ в другом банке, и у вас нет задолженностей и просрочек, то рефинансирование весьма выгодное решение для семейного бюджета.

Так же банк готов пойти на уступки своим надежным клиентам, благодаря чему анализирует заявки на рефинансирование жилищного кредита, чтобы заемщик смог добиться снижения процентов по ипотеке. Если подойти к вопросу с правильной стороны, тогда можно существенно снизить сумму ежемесячного платежа, или общий остаток долга.

Реструктуризация долга

Если вы решились на реструктуризацию долга, тогда стоит хорошо подумать и решить – нужно ли это делать? Банки с охотой идут на реструктуризацию, но только если у вас хорошая кредитная история.

В случае реструктуризации вы заключаете с банком дополнительное соглашение к имеющемуся договору. Сумма ежемесячных платежей будет существенно ниже, но условия погашения кредита останутся прежними. Все это происходит за счет увеличения срока действия кредитного договора, переплата неизбежна, но если вы готовы к дополнительным расходам, за более долгий срок пользования кредитными средствами, то реструктуризация однозначно верный выбор.

Участник госпрограмм от Сбербанка

В России весьма сложная экономическая ситуация, поэтому государство запускает специальные программы господдержки для тех, кто взял ипотеку. Программа была несколько раз приостановлена из-за отсутствия доступных денежных средств, но в 2021 году была возобновлена в новой редакции:

- уменьшение общей финансовой нагрузки по долгу до 30 %, не более 1500 тыс. рублей;

- уменьшение суммы ежемесячного взноса в 2 раза (доступно 1,5 года);

- рефинансирование ипотечного валютного займа в рублевый.

Но не все граждане смогут надеяться на поддержку государства, к лицам, которые смогут воспользоваться госпрограммой, относятся:

- инвалиды, родители и опекуны несовершеннолетних лиц с ограниченными возможностями;

- участники военных действий;

- семьи с несовершеннолетними детьми, которые состоят на стационарной форме обучения.

Так же государственной поддержкой считается использование материнского капитала для погашения задолженности с учетом уменьшения срока или размера ежемесячного платежа.

Обращение заемщика в вышестоящие инстанции

Прежде чем обращаться в суд, убедитесь, что на это существует серьезное обоснование. Обычно суд рассматривает жалобы на незаконные комиссионные сборы, которые не обговорены договорными условиями, а так же увеличение процента по жилищному займу.

В Сбербанке действуют лояльные и доступные условия погашения ипотечного займа. Клиент должен понимать, что прежде чем обращаться в суд, нужно задействовать другие способы снижения процентов по кредиту. Если был выявлен факт нарушения договорных обязательств, что для крупных кредитных организаций не свойственно, то суд в большинстве случаев принимает сторону заемщика. Банк заработал репутацию солидного и надежного учреждения. К каждому клиенту работники банка подходят индивидуально, поэтому нарушения условий встречаются крайне редко.

В период судебного разбирательства, истец обязан вносить ежемесячный платеж согласно условиям договора. В противном случае будут начисляться штрафные санкции и испорчена кредитная история.

Снижение ставки по действующей ипотеке СберБанка в 2022 году

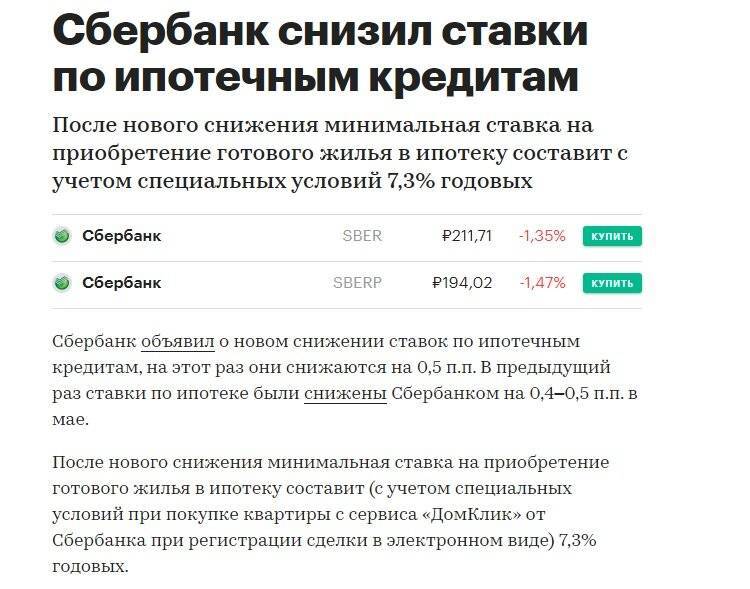

В 2020 году, в июле СберБанк принял решение уменьшить процентные ставки по действующей ипотеке до 0,5 п.п. Клиенты теперь могут оформлять кредит на жилье в новостройках по ставке от 2,6%, а на готовую недвижимость – от 7,3% годовых. Отметим, что ранее банк уже снижал ставки – в мае по самым востребованным ипотечным программам они уменьшились до 0,8 п.п.

После уменьшения ставок будет наблюдаться увеличение спроса на приобретение недвижимости в ипотеку. И для повышения удобства клиентов банк предоставил возможность безопасного дистанционного оформления сделок по всей стране.

Как снизить процент по ипотечному кредиту в СберБанке?

На сегодняшний день существует достаточно способов уменьшения ставок по жилищным кредитам. Рассмотрим каждый из них.

Рефинансирование

Это оформление нового кредита на лучших, более выгодных для должника условиях. Полученные деньги сразу направляются на погашение текущего займа. Процедура будет иметь смысл только тогда, когда разница между ставками (по предыдущему и новому договору) превышает 2%.

Реструктуризация

Подразумевает улучшение условий по действующему договору.

СберБанк проводит реструктуризацию в случаях:

- Сокращение доходов клиента. При ухудшении финансового состояния по уважительным причинам, их необходимо подтвердить официально (снижение зарплаты, заболевание).

- Уход в декрет или в отпуск по уходу за ребенком.

- Травма или утрата трудоспособности.

Банк предлагает заемщику несколько вариантов выхода из затруднительной ситуации:

- отсрочка выплаты процентов и основного долга;

- увеличение общего срока кредитования для снижения суммы ежемесячного взноса;

- смена валюты, чтобы не зависеть от колебаний курса.

В некоторых случаях клиенту предоставляются:

- кредитные каникулы;

- отсрочка ежемесячного взноса на заданный период;

- пролонгация ипотеки;

- изменение графика погашения долга;

- поквартальная выплата процентов с внесением всех платежей общей суммой, только реже;

- разные комбинации перечисленных методов;

- уникальные предложения для некоторых категорий клиентов.

При улучшении материального положения должника также можно добиться уменьшения жилищного кредита. Лучшее финансовое состояние позволит заемщику увеличить размер регулярных платежей, сократив за счет этого сроки ипотечного кредитования. В итоге общая сумма долга значительно снизится.

Рефинансирование в другом банке

Если Сбербанк отказал заемщику, то он имеет право обратиться в любое другое финансовое учреждение. Для переоформления не обязательно уведомлять банк о своем решении. Однако сделать это полезно – очень часто, чтобы не потерять клиента, руководство соглашается на рефинансирование. Список организаций, которые предлагают снижение ставки по ранее выданной ипотеке СберБанком, приведем ниже.

Уменьшение ставки через Агентство ИЖК

Один из возможных способов уменьшить процентные ставки по ипотеке – обратиться в АИЖК (специализированная организация по ипотечному жилищному кредитованию, функционирующая при господдержке). На портале Агентства можно детально изучить условия сотрудничества и уточнить требования, предъявляемые к клиентам.

Уменьшение процентной ставки через суд

Самый сложный метод добиться снижения ставки. Банки обычно укомплектованы высококлассными юристами, поэтому заемщику, который решил обратиться в суд, понадобятся дорогостоящие услуги опытного, высококвалифицированного специалиста. Выиграть дело в суде удастся только при обнаружении серьезных нарушений в договоре жилищного кредитования.

В каких банках можно рефинансировать ипотеку СберБанка?

Если снизить процентные ставки по действующему кредиту в Сбербанке не удалось, можно рассмотреть предложения в других финансовых организациях:

- ВТБ банк. Ипотека «Рефинансирование» предоставляется в размере до 30 млн. руб., на срок до 30 лет. Процентные ставки – от 7,4% годовых. Обязательное условие – оформление комплексного страхования (в противном случае ставка увеличивается на 1%). Допускается досрочное погашение долга без штрафных санкций.

- Банк «Открытие». Предлагает рефинансирование в размере от 500 тыс. до 30 млн. руб., на период от 3-х до 30 лет, под 7,8%. Можно получить онлайн-решение по сниженной ставке, которое поступит в SMS-сообщении. При заполнении заявки на сайте с прикрепленными к ней документами, ставка понижается на 0,5%. Если действующая ипотека оформлена в другом банке, дополнительно понадобится страхование. Остаток кредита при этом не должен превысить 60% от цены квартиры.

- «РНКБ». Предоставляет рефинансирование ипотечных займов, взятых в любой валюте. Допустимые суммы – от 600 тыс. до 15 млн. руб. Сроки – от 3-х до 25 лет. Ставка – от 6% годовых. Есть возможность использования дополнительных финансовых средств, уменьшения ставки, ежемесячных платежей и переплаты, а также увеличение размера кредита или срока выплаты. Можно оформить займ без постоянной регистрации в регионе присутствия банка.

- ТКБ банк. Предлагает рефинансирование ипотеки и готового жилья. Сумма – от 300 тыс. до 15 млн. руб., на период до 25 лет. Ставка – от 6,99% годовых. Решение принимается в режиме онлайн. Есть возможность рассмотрения заявки по упрощенному пакету документов. Допускается досрочное погашение займа без выплаты комиссии на любом этапе кредитования.

- Газпромбанк. Рефинансирование ипотеки осуществляется под 8,8% годовых. Допустимая сумма – от 100 тысяч до 60 млн.рублей, на период от 12 месяцев до 30 лет. Главное, чтобы у клиента до момента обращения в банк было не больше 2-х просроченных платежей, сроком до 29 дней за фактический период обслуживания рефинансируемого займа (но не более, чем за 1 год).

- Альфа-банк. Позволяет рефинансировать ипотеку любого другого учреждения, уменьшить ежемесячный платеж или срок кредита. Возможная сумма – от 600 тыс. до 50 млн. руб., под 7,99%. Сроки – от 3 до 30 лет. Программа не требует залога, поэтому владельцем ипотечного жилья становится заемщик. Во время выплат он имеет право параллельно сдавать квартиру в аренду.

- «РосБанк». Предлагает рефинансирование ипотеки на сумму от 100 тыс. до 3 млн. руб., на срок от 13 месяцев до 7 лет. Процентные ставки – от 6,19%. В связи с уменьшением ставки, требуется единоразовый платеж в размере от 1% до 4% от суммы займа (зависит от условий ипотечного договора). Дополнительно понадобится страхование здоровья, жизни, имущества и риска ограничения либо утраты прав собственности, иначе ставка повысится на 4%. Потребуется подтверждение целевого использования средств и предоставление закладной.

- «Райффайзенбанк». Предоставляет рефинансирование ипотеки и других видов кредитов по уменьшенной ставке – от 7,99%. Сроки кредитования: 1-30 лет. Максимальная сумма – 26 млн. руб. Банк кредитует основной займ с начисленными процентами. Оформление производится только по паспорту. Есть возможность получить дополнительные денежные средства по ставке ипотечного кредита. Через Райффайзен-Онлайн клиенту доступно дистанционное управление, информация о платежах, сроках и ставках.

Комиссии за оформление и выдачу, как правило, отсутствуют. Досрочное погашение осуществляется без штрафов. Согласие текущего кредитора при рефинансировании ипотечного кредита обычно не требуется.

Какие документы потребуются?

Для регистрации ипотечного кредита клиент обязан предоставить:

- Заявление, заполненное согласно предоставленному образцу;

- Паспорт гражданина РФ;

- Кредитное соглашение (с приложениями);

- Закладная (если она имеется);

- Доверенность (бумага потребуется в том случае, когда интересы одной из сторон представляет третье лицо);

- Отчёт оценочной компании (оценка недвижимости должна производиться фирмой, имеющей аккредитацию банка);

- Согласие совладельцев квартиры на совершение операции с жилплощадью.

Если все действия выполняются юридическим лицом, то его представитель обязан предъявить в подразделение Росреестра учредительную документацию (устав, протоколы собраний руководящих структур и др.).

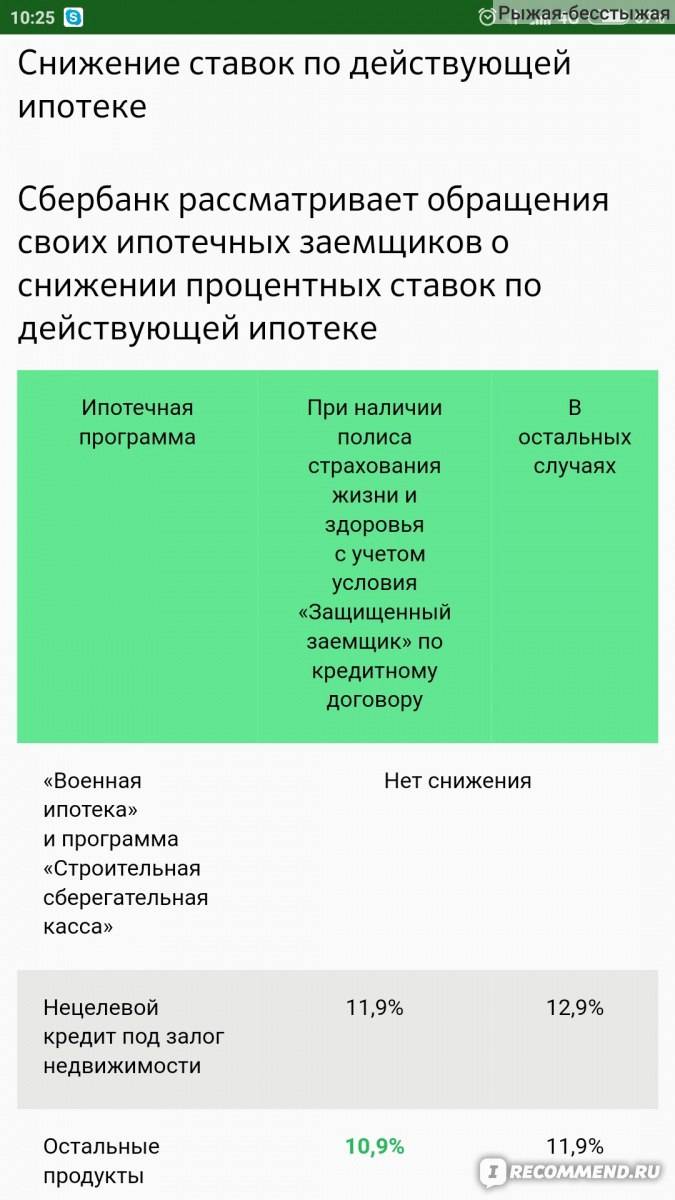

Условия снижения процентов

Чтобы банк одобрил заявку на снижение ставки по ипотеке, надо соответствовать определённым требованиям:

- срок займа от 12 месяцев с момента выдачи;

- хорошая кредитная история (отсутствие просроченных платежей и долгов в любых банках);

- общая сумма к погашению не менее 300 тыс. р.

Взамен программа предлагает:

- до 9,0% – если по условиям договора рассчитано страхование жизни и здоровья в Сбербанке>;

- до 10,0% – если страховка жизни заемщика в соглашении отсутствует;

- до 9,5% – по продукту «Нецелевой кредит под залог недвижимости» после подтверждения погашения всех рефинансируемых кредитов и регистрации ипотеки.

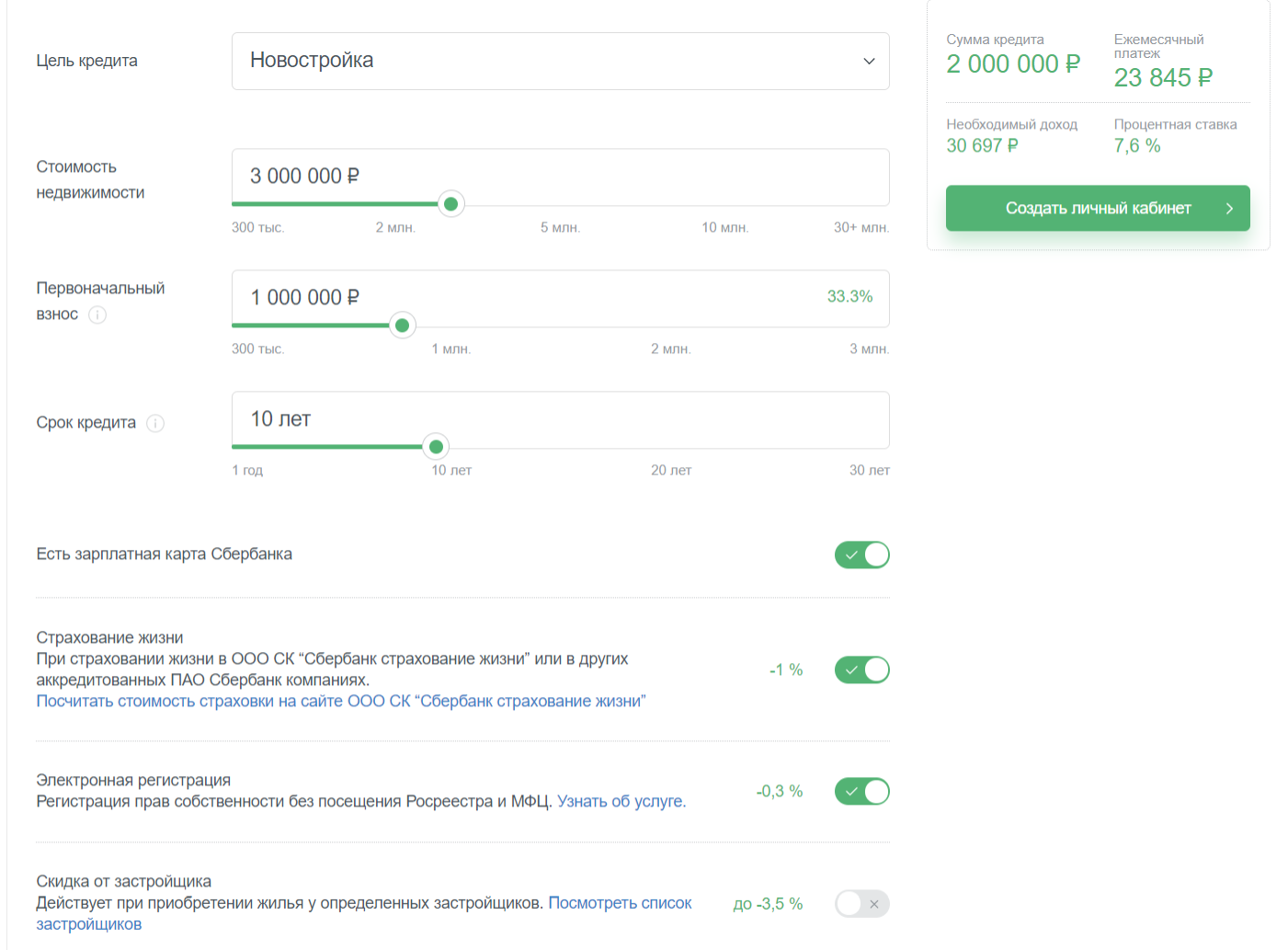

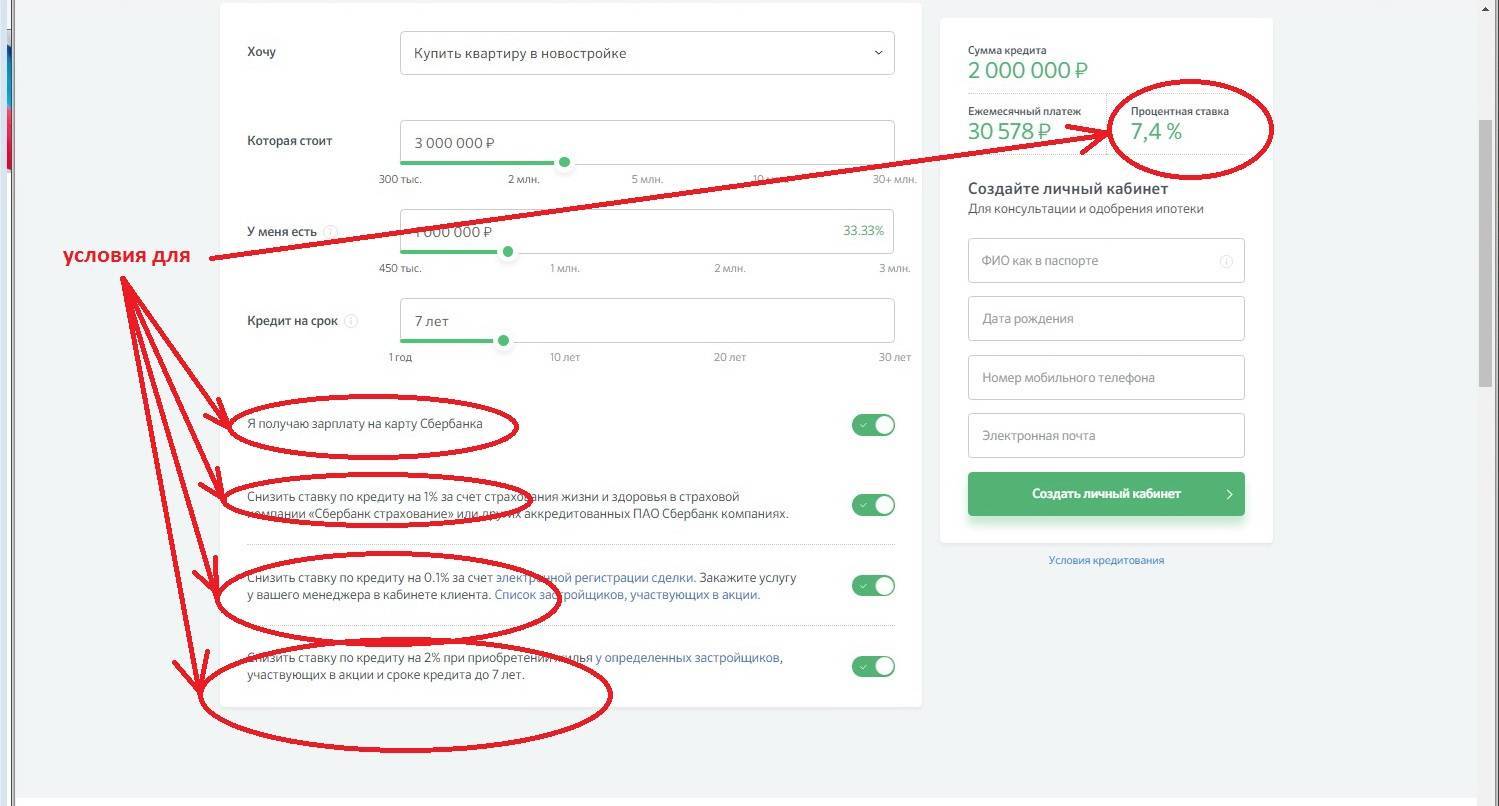

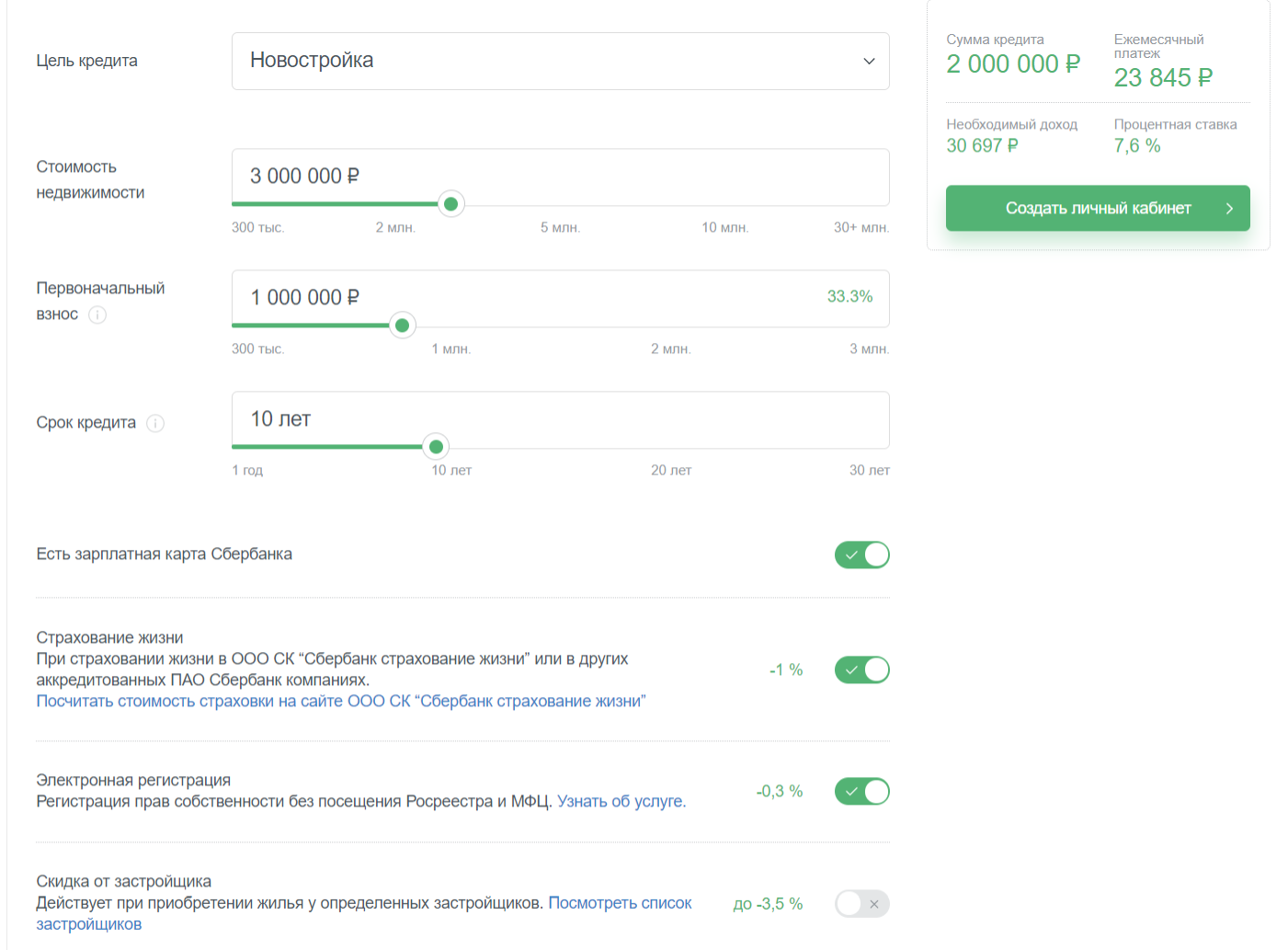

Справка. Существуют дополнительные факторы, которые влияют на снижение процента ипотеки в ДомКлик. Например, оформление сделки дистанционно – до 0,3%, покупка квартиры у застройщика (партнёра банка) – до 2%.

Способы понижения процентов через портал DomClick

При обращении в банк по вопросу пересмотра условий ипотечного займа, часто сами сотрудники не обладают всей информацией, и на официальном сайте на эту тему тоже нет комментариев. Но законные способы заявить о своей проблеме и получить результат всё же есть:

- можно рефинансировать ссуду;

- провести реструктуризацию кредита;

- подать в суд иск, в связи с ухудшением материального положения;

- стать участником социальных программ (материнский капитал, жилье для военнослужащих, молодая семья и других).

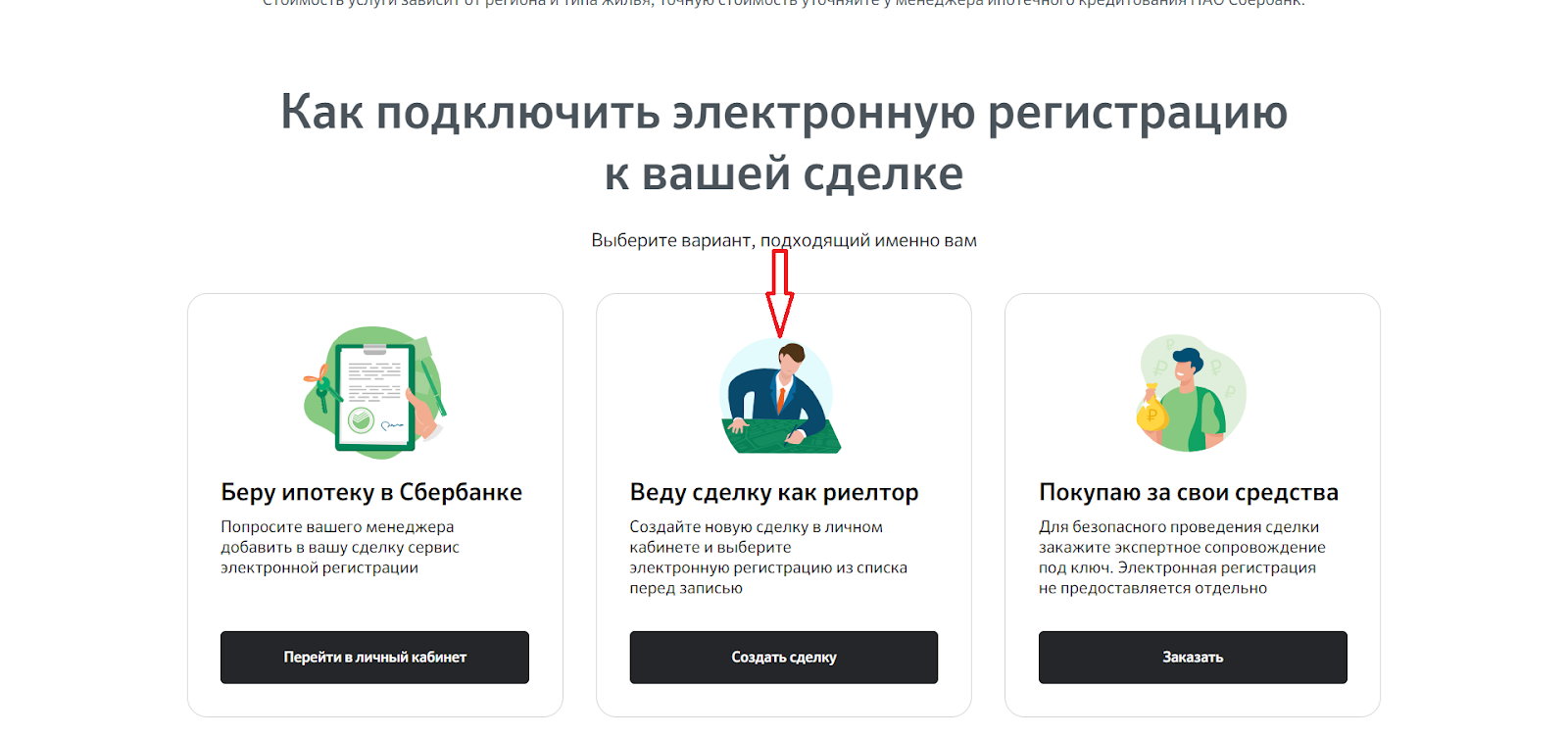

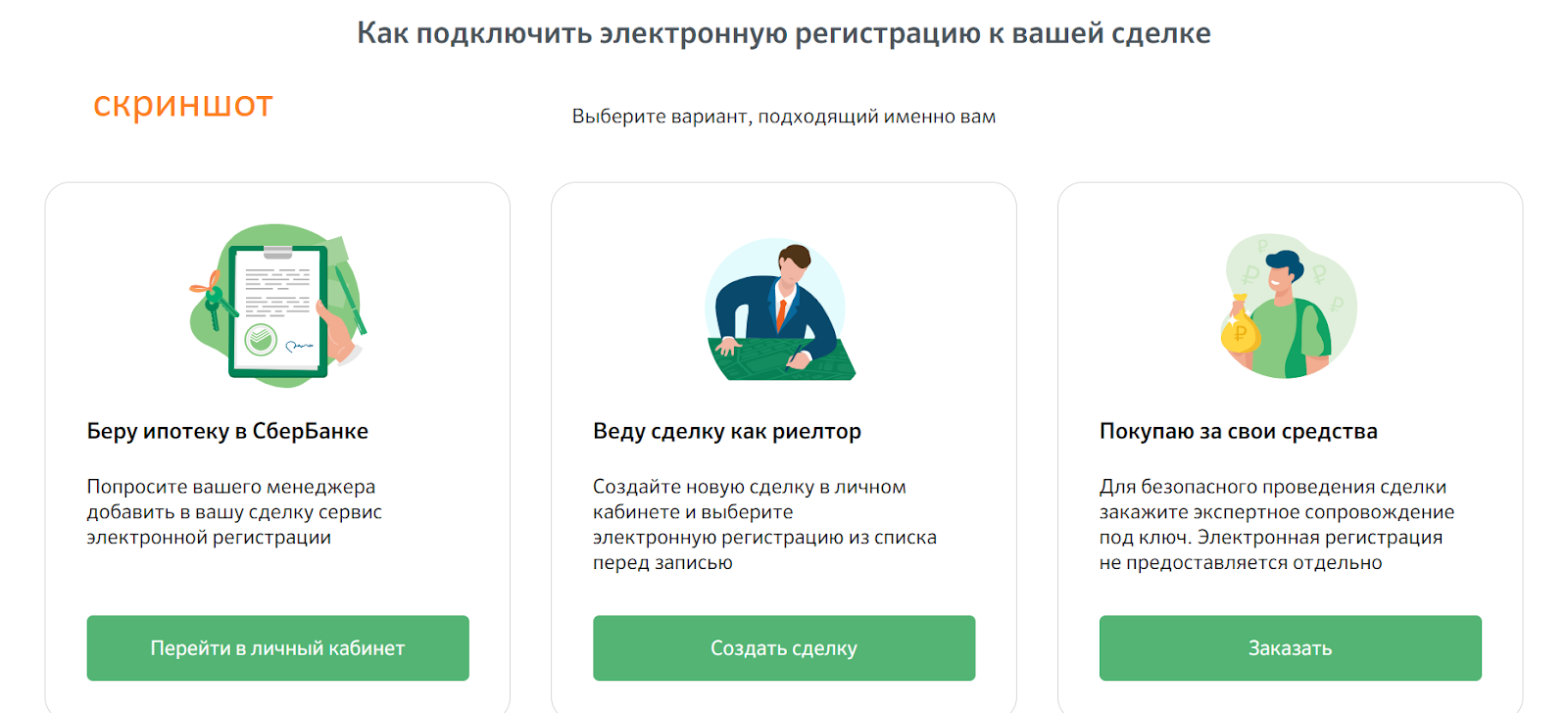

Начинать стоит с подачи заявления на рефинансирование ипотеки на портале domclick.ru. Сбербанк обязан дать официальный ответ на запрос и указать аргументированные причины отказа. Поэтому есть резон использовать все доступные методы, чтобы добиться результата.

На какую недвижимость можно понизить ставку?

Часто в снижении процентной ставки заинтересованы не только люди, которые собираются купить, но и те, кто уже приобрел квартиру. Поэтому в сервисе от Сбербанка есть возможность снизить процент по действующей ипотеке.

С помощью ДомКлик заемщики приобретают как вторичное жилье, так и квартиры на стадии строительства дома. Они могут воспользоваться услугами риэлтора или самостоятельно согласовать условия сделки с продавцом. Застройщики, благодаря этому ресурсу, повышают продажи и существенно сокращают маркетинговые издержки.

Какие документы нужно предоставить?

Для подачи заявки на уменьшение финансовой нагрузки по ипотеке, нужно собрать небольшой пакет бумаг:

- договор, заключённый с банком;

- справки, подтверждающие официальный доход;

- выписку по форме банка об остатке займа;

- выписку из Росреестра.

После одобрения вы получите новый пакет документов, где будет дополнительное соглашение или новый договор (при расторжении старого), а также обновленный график ежемесячных платежей.

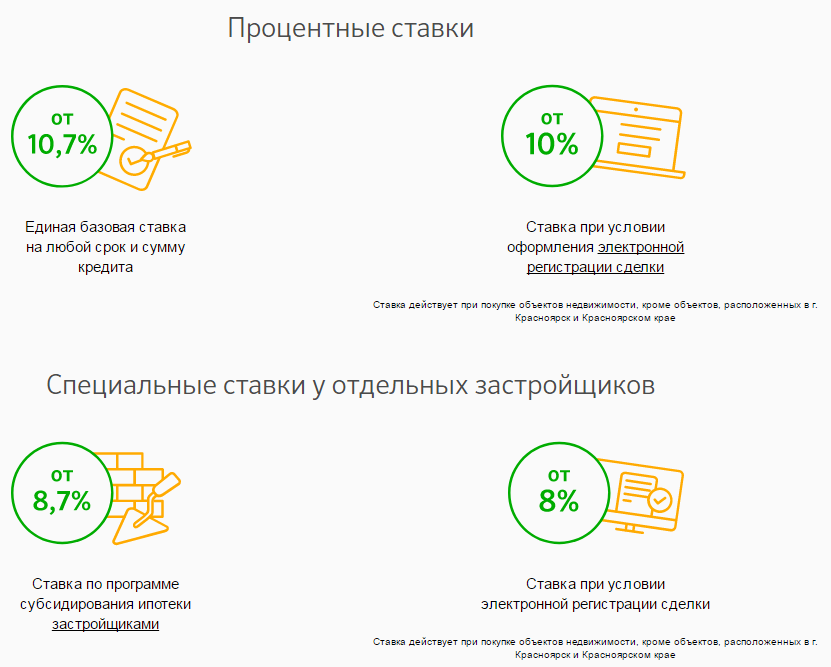

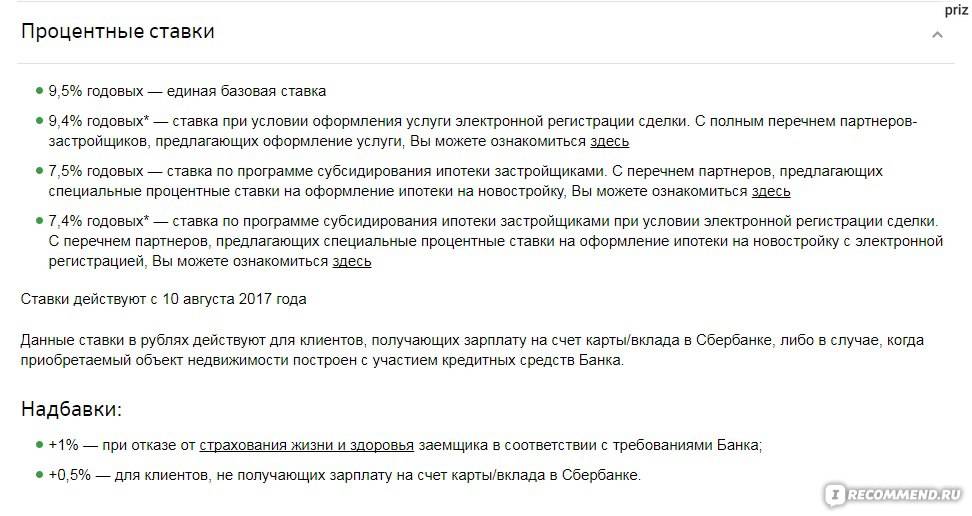

Какие ставки по ипотеке в 2022

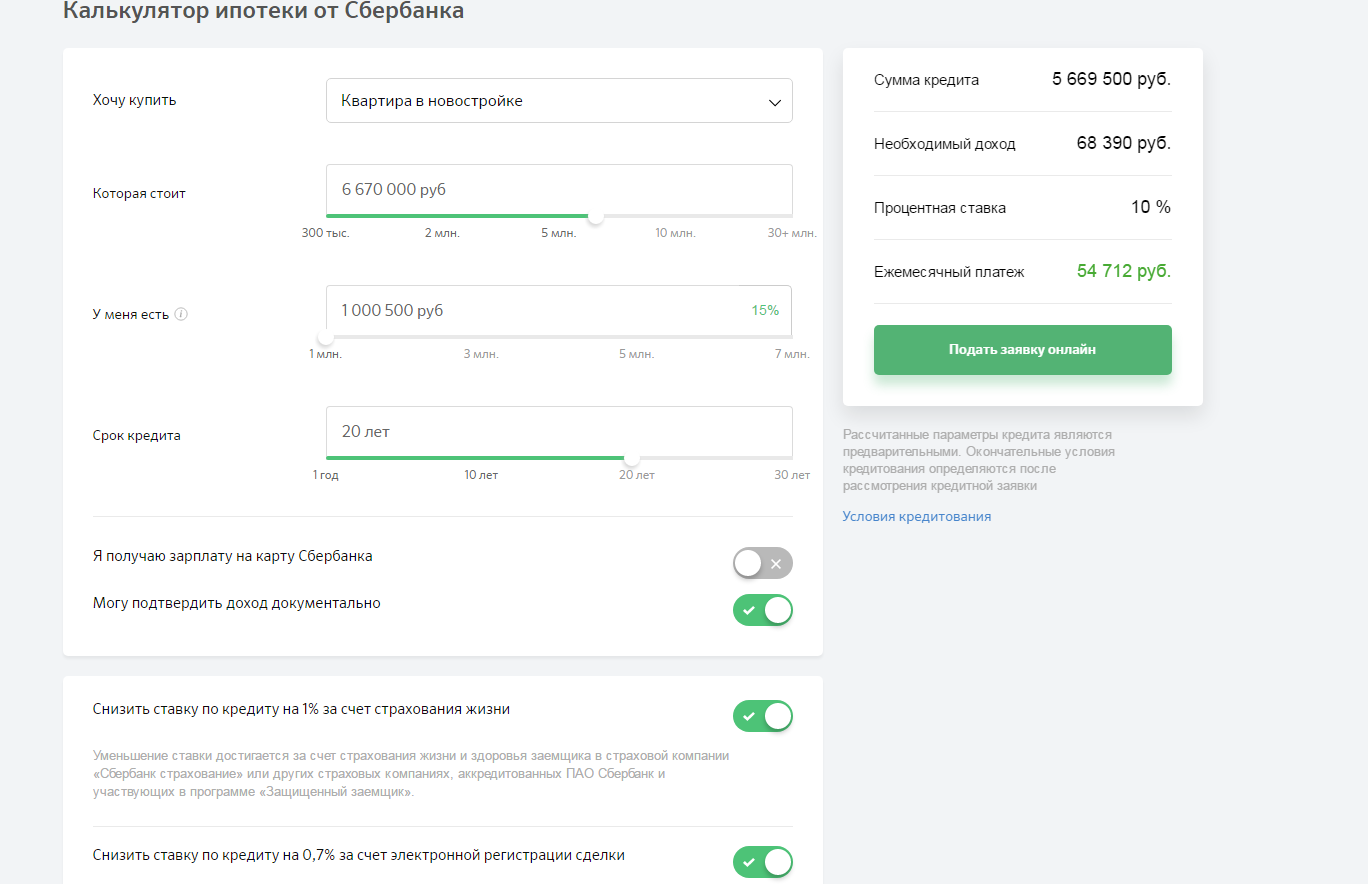

Текущие ставки по ипотеке в Сбербанке зависят от выбранной программы ипотечного кредитования.

Текущие ставки по кредитам в «ДомКлике»

На данный момент процентные ставки по кредитам на приобретение квартиры и другой недвижимости следующие:

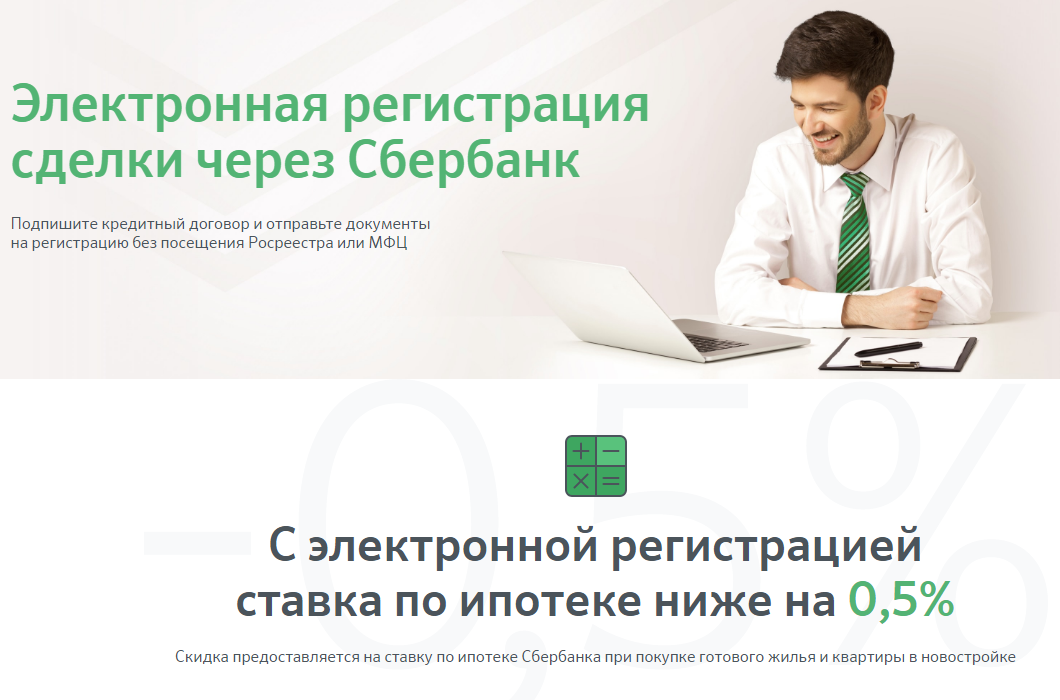

- С господдержкой – программа рассчитана на покупку квартиры в готовой или еще нет новостройке под базовый процент от 2,6% при сроке рассрочки от 1 до 7 лет, 6,1% – свыше 12 лет. Первый взнос составляет 15% от субсидируемой суммы и более. Существующие надбавки: +0,3% – при отказе от электронной регистрации, +1% – когда заемщик не оформляет страховку жизни и здоровья.

- На строящуюся жилплощадь – банк кредитует в случае покупки строящихся или готовых апартаментов у конкретного застройщика. Ставка составит от 4,1% при первоначальном взносе, превышающем 10%. Выдается сумма от 300 тыс. руб. на срок до 12/30 лет в зависимости от условий застройщика. Обязательно страховать залоговую квартиру.

- На готовое жилье – льготное субсидирование граждан для приобретения жилья на вторичном рынке. Процентная ставка – от 7,3% при первом взносе от 10%, срок – до 30 лет. Если покупать жилье на портале «ДомКлик», ставка снижается на 0,3%.

- Рефинансирование ипотечных ссуд и прочих кредитов – позволяет перевести ипотеку из стороннего банка и платить по сниженной ставке (от 7,9%). Срок кредитования – до 30 лет при минимальной сумме кредита от 300 тыс. руб.

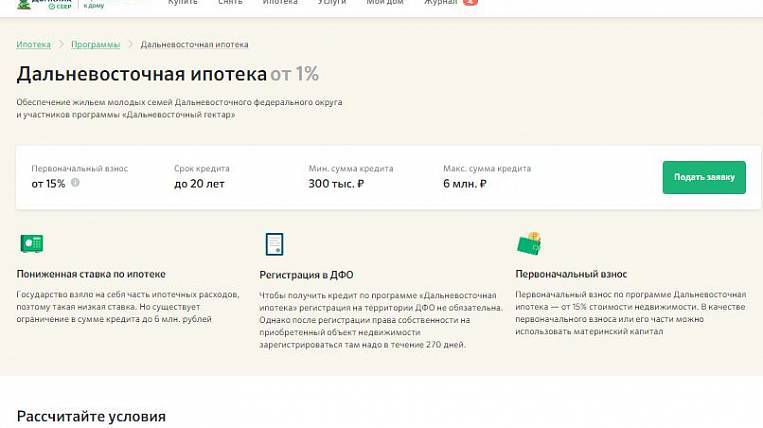

- Для семей с детьми по льготной программе – предложение для семей, у которых появился второй и последующий ребенок в период с 2018 по 2022 год. Ставка составляет от 1,2% при начальном взносе от 15%. Период рассрочки – до 30 лет. На покупку жилья в Москве, Санкт-Петербурге и областях максимально выдаваемая сумма – 12 млн руб., в других регионах – 6 млн руб.

- На строительство частного дома для жилья – процентная ставка от 8,8% при первично внесенной сумме в размере 25% и более. В залоге у банка остается кредитуемое или другое жилье. Действующие надбавки: +0,5% – если заемщик не получает зарплату в Сбербанке, +1% – на время до завершения регистрации жилья, +1% – при отказе оформлять страховку на жизнь и здоровье.

- С привлечением маткапитала – программа, позволяющая использовать материнский капитал. Ставка – от 4,1% при сроке кредитования до 30 лет. Капитал может послужить первоначальным взносом.

- По программе «Приобретение готового жилья» — ипотека доступна собственникам и социальным нанимателям жилой площади в домах, участвующих в программе реновации. Ее цель – улучшение жилищных условий граждан. Можно купить новые квартиры от Сбербанка по кредитному договору со ставкой 7,9%.

- Для военнослужащих – государство субсидирует заемщиков, проходящих воинскую службу (полностью оплачивает первичный взнос и ежемесячные платежи). Ставка – от 7,9%.

Более подробную информацию можно узнать на странице Сбербанка «Ипотечные кредиты».

На сайте финансового учреждения также в доступе кредитный калькулятор, поэтому необязательно переходить в «ДомКлик».

Как снизить ставку по ипотеке?

Однако даже наряду с этим, клиентов Сбербанка интересует возможность дополнительного уменьшения процентов.

Воспользоваться актуальными акциями и скидками Сбербанка

Данный вариант отличается своей простотой. Потенциальному заемщику достаточно просто изучить перечень актуальных предложений о данной кредитной организации и воспользоваться одним из них.

Акции у аккредитованных застройщиков

На данный момент, понижение процентной ставки по ипотеке гарантируется такими акциями:

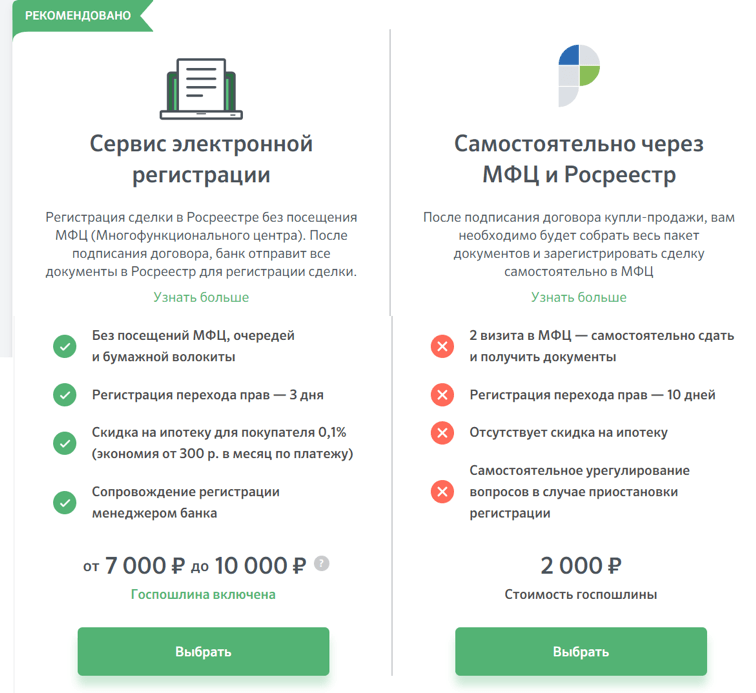

- Электронная подача заявления. Если Вы подадите заявку на получение ипотеки в электронной форме, через специальный сервис, то процентная ставка по ипотечному кредиту будет гарантировано снижена на 0,1%. Причем, этот способ совместим с большинством программ по ипотечному кредитованию Сбербанка. То есть более того, что Вашу заявку рассмотрят значительно быстрее и Вам вместе с этим не придется даже посещать отделение банка, так еще и понизите свою процентную ставку;

- Акции аккредитованных в банке застройщиков. Строительные компании тоже практикуют привлечение заемщиков путем снижения процентных ставок. Так понижая процент по ипотеке за счет собственных средств. Однако стоит понимать, что это возможно лишь в случае с оформлением кредита на покупку строящегося жилья;

- Зарплатная программа Сбербанка. Данная кредитная организация предусматривает уменьшение ставок по ипотеке для своих зарплатных клиентов. Для них предусматривается автоматическое снижение на 0,5% и смягчение требований. Так зарплатный клиент не обязан подтверждать банку свой уровень дохода.

Государственные ипотечные программы

Сбербанк является участником большинства государственных программ по ипотечному кредитованию. Среди них:

Военная ипотека.

Воспользоваться этими деньгами в своих целях он не может, однако позже, при оформлении ипотечного договора, данные средства пойдут на оплату первого взноса.

Помимо того, что это существенно снижает расходы заемщика, такой вид ипотеки предусматривает минимальную процентную ставку;

Ипотека при поддержке материнского капитала.

Разница лишь в том, что первый взнос платится за счет средств из материнского капитала.

Процентная ставка также снижается до минимальной;

Ипотека при субсидировании за счет жилищного сертификата.

Так молодые семьи могут рассчитывать на субсидирование кредита и компенсацию процентов.

Рефинансирование

Рефинансирование ипотеки – это оформление нового кредита для погашения старого. Обычно, такое предложение предусматривает меньшую процентную ставку, и заемщику попросту выгоднее выплатить ипотеку досрочно, за счет банковских средств, а в дальнейшем уже платить кредит с уменьшенными процентами.

Если Вы только оформили ипотеку, при аннуитетном способе расчета, то можно воспользоваться этим вариантом. Этот способ расчета предусматривает ежемесячное внесение платежей, равных для всего срока кредитования.

Если же кредит выплачивается дифференцированным способом, то процентная ставка может уменьшаться постепенно.

Однако если в кредитном договоре предусмотрен мораторий на досрочное погашений займа, то рефинансирование будет попросту нецелесообразным.

Мораторий предусматривает запрет для заемщика, на полное погашение займа до определенного момента. Если такой пункт все же есть в договоре, то стоит дождаться окончания срока действия моратория, и только после этого брать кредит на рефинансирование ипотеки.

Реструктуризация

Естественно, такое прошение нужно обосновать, ведь ни один банк не будет пересматривать условия договора по первому требованию клиента.

Таким основанием может стать снижение зарплаты, падение уровня доходов или увольнение. Любое ухудшение финансового состояния может стать веской причиной для реструктуризации.

При ее проведении, кредиторы могут не только увеличить заемщику срок кредитования, но и снизить процентную ставку по ипотечным платежам.

Последнее менее вероятно, однако при ухудшении финансового положения кредитная организация может предпринять любые меры для того, чтобы клиент в итоге смог погасить долг.

Поэтому, если Вам все-таки удалось добиться реструктуризации, то требуйте снижения процентной ставки по ипотеке. Кредитор вполне может к вам прислушаться.

Другие варианты помощи семьям

Кроме материнского капитала, семьи до 35 лет с детьми могут рассчитывать на ряд уступок по кредиту:

- Списание части долга – с рождением каждого следующего ребенка Сбербанк списывает задолженность, равную стоимости 18 кв.м. жилья, а рождение 3 наследника позволяет полностью погасить задолженность по кредиту;

- Отсрочка – за первого ребенка можно получить продление ипотеки на 3 года¸а с рождением третьего малыша – до 5 лет;

- Субсидия – позволяет гасить выплаты по ссуде средствами, как с материнского капитала, так и с региональных социальных программ для поддержания молодых супружеских пар.